TECROWD62号ファンド COLOMBO INTERNATIONAL AIRPORT HOTELS

募集金額 1,562,400,000 円

現在金額 1,562,400,000 円

TECROWD62号ファンド COLOMBO INTERNATIONAL AIRPORT HOTELS

募集金額 1,562,400,000 円

現在金額 1,562,400,000 円

達成率

募集想定利回り

年利10.50%

運用期間(予定)

36ヶ月

募集開始日

2024/05/21

初回配当日(予定):2025/08/29

最小投資金額:100,000円

- 概要

- 物件情報

- マーケット

- リターン

- リスク

- 事業者概要等

スリランカ・空港直結ホテルの取得・運用プロジェクト

本プロジェクトは、スリランカのバンダラナイケ国際空港直結ホテルの取得・運用プロジェクトです。

上棟済、建設中のホテルを購入し、竣工後に運営会社と、マスターリース契約を締結の上運用を行い、運用期間終了後に売却を予定しています。

投資家の皆さまからご出資いただいた資金はホテルの取得費用に充て、竣工後のインカムゲインおよび売却時のキャピタルゲインを原資に配当を実施するインカムゲイン型+キャピタルゲイン型の複合型ファンドです。

※対象物件は地下1階、地上8階建の計9フロアから成りますが、本ファンドでは地下1階~4階の5フロア分の取得をいたします。

国際空港直結の大規模ホテル

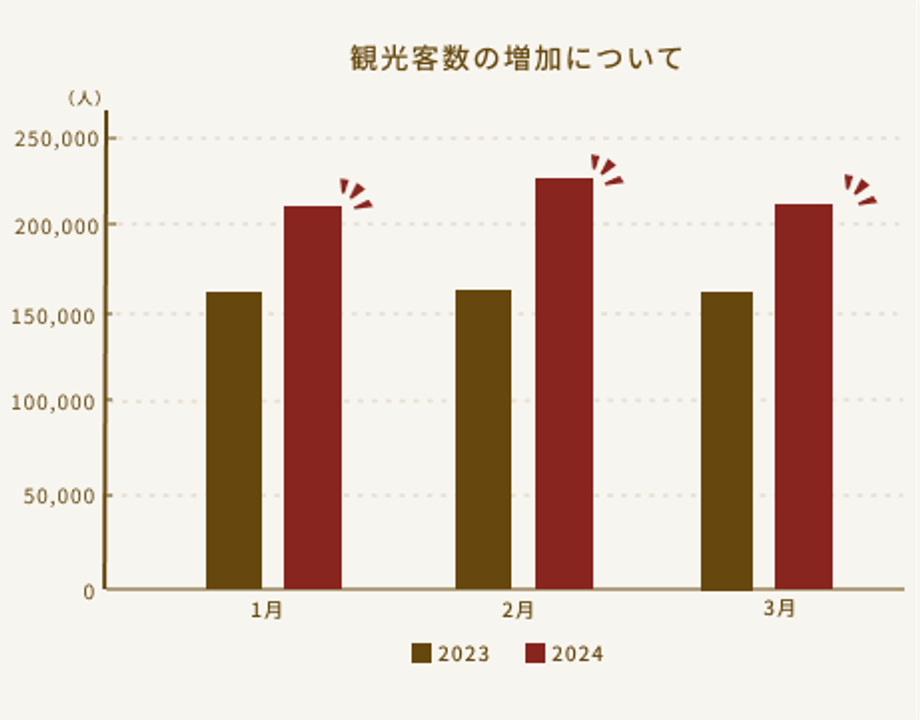

本物件はスリランカ最大の国際空港であるバンダラナイケ国際空港直結のホテルです。観光客誘致政策・モルディブへのトランジット需要の高まりにより観光客数が増加している一方、空港周辺には大規模ホテルが無く、供給が間に合っていない状況です。

また本物件はトランジットにも対応可能であり、底堅い稼働率が期待できます。

需要に裏付けされた安定稼働と競合の少なさを鑑み、本プロジェクト成功の可能性は極めて高いと判断しております。

マスターリース契約による安定的な賃料収入

本物件竣工後に事業者とマスターリース契約の締結を予定しております。そのため、ホテル稼働率の変動が出たとしても、安定した家賃収入を得ることが期待できます。マスターリース契約の詳細は、リスクタブをご確認ください。

物件概要

| 物件名称 | COLOMBO INTERNATIONAL AIRPORT HOTELS |

|---|---|

| 国 | スリランカ |

| 所在地 | No. 124, Dambuwewatte, New Minuwangoda Road, Katunayake, Democratic Socialist Republic of Sri Lanka |

| 物件種別 | 旅館 |

| 構造・規模 | 鉄筋コンクリート造 地上8階、地下1階 |

| 敷地面積 | 12,771.00㎡ |

| 建物延面積 | 12,089.00㎡ |

| 総戸数 | 153室 |

| 竣工年月 | 2025年3月(予定) |

| 投資対象 |

地下1階部分:2,093.00㎡ 1階部分:1,640.00㎡ 2階部分:1,367.00㎡ 3階部分:1,158.75㎡ 4階部分:1,158.75㎡ 上記区画の総戸数:56室 |

スリランカについて

スリランカの特性

スリランカの国土は65,610k㎡と北海道の約0.8倍程度ながら、人口は約2,218万人と日本と比較しても人口密度の高い国です。

2009年までの間、約30年間紛争が続いていましたが、終結後は内需・外国人観光客流入が持ち直し、経済成長をしてきました。

立地に関しても、アジア・アフリカ・中東へのアクセスが容易なインド洋の中心にしており、南アジア諸国の窓口としての地位を確立しています。

(参照:JICAレポート)

スリランカの国家データ

| 国土面積 | 65,610k㎡(外務省) |

|---|---|

| 一人当たりGDP | 3,474米ドル(2022年・スリランカ中銀) |

| インフレ率 | 50.4%(2022年・スリランカ中銀) |

| 政体 | 共和制 |

| 民族 | シンハラ人(74.9%)、タミル人(15.3%)、スリランカ・ムーア人(9.3%)(一部地域を除く値)(外務省) |

| 識字率 | 92%(2021年・世界銀行) |

| 人口 | 約2,218万人(2022年・スリランカ中央銀行) |

|---|---|

| 経済成長率 | -7.8%(2022年・スリランカ中央銀行) |

| 主要産業 | 農業(紅茶、ゴム、ココナツ、米作)、繊維業(スリランカ中央銀行) |

| 通貨 | ルピー(LKR) |

| 言語 | 公用語(シンハラ語、タミル語)、連結語(英語) |

| 平均寿命 | 女性80歳 男性73歳(2023年・UNFPA) |

デフォルトと観光産業の位置付け

財政施策の失敗による通貨価値の大幅な下落に伴う慢性的な貿易赤字、新型コロナウイルスのパンデミックによる観光産業への大きな打撃、世界的な燃料価格高騰(島国につき輸入に依存)によるインフレ等を受け、2022年、スリランカは対外的債務の支払が不可となる債務不履行(デフォルト)状態に陥りました。

日本はスリランカに対し中国に次いで大きな債権を有する主要債権国であり、2023年4月には日本が共同議長を務める「債権国会合」を発足させるなど、再建に向け動き出しています。また、パンデミック収束を受け観光産業に注力し、積極的な観光客誘致による外貨の取り込みを行うことで貿易赤字の縮小を図っています。観光客誘致施策として、一部の国からの観光ビザ無料化(日本も含む)を実施したことや、モルディブへのトランジット需要の高まりを受け、2024年1月~3月の観光客数は63万5,784人(前年同期間比+89.4%)と大幅に増加をしています。(参照:JETROレポート)

一方、バンダラナイケ国際空港周辺には増加した観光客のトランジット・宿泊客を収容できるキャパシティのホテルが存在しないことに加え、空港からコロンボ市街地までは交通機関利用で約1時間を要するため、空港近辺の大規模ホテル供給が急務となっています。

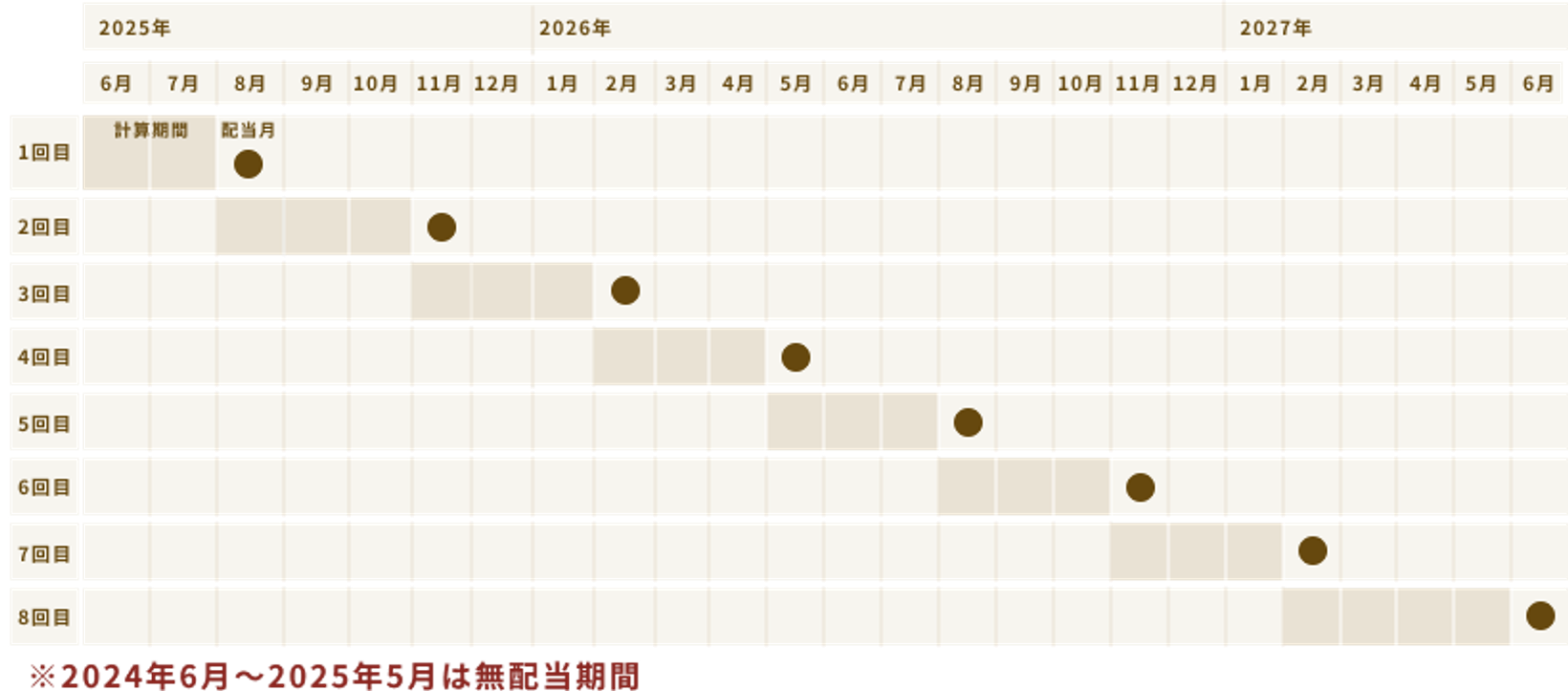

スケジュール

想定運用スケジュール

| 先行抽選登録期間 | 情報公開日~2024年5月13日 |

|---|---|

| 先行抽選結果発表日 | 2024年5月14日15時頃 |

| 当選者申込期間 | 2024年5月14日~2024年5月16日 |

| 一般募集期間※ | 2024年5月21日~2024年5月31日 |

| 運用期間 | 2024年6月1日〜2027年5月31日 |

| 配当時期 | 2027年6月30日 |

運用期間については、予定期間の終了日より前に対象不動産を売却することにより、元本損失のリスクが軽減される可能性が高いと見込まれる場合やより高い利益の実現が見込まれる場合は、事業者の裁量により、運用期間の終了を早めることがあります。左記の運用期間内に対象不動産の売却が完了しない場合、事業者は本契約の運用期間満了日の遅くとも1ヶ月前に事業参加者に書類または電子情報処理組織を利用した通知をすることにより、本契約の運用期間を延長し、次なる売却先を検討、もしくは、TECRAの固有財産に振り替えることがあります。

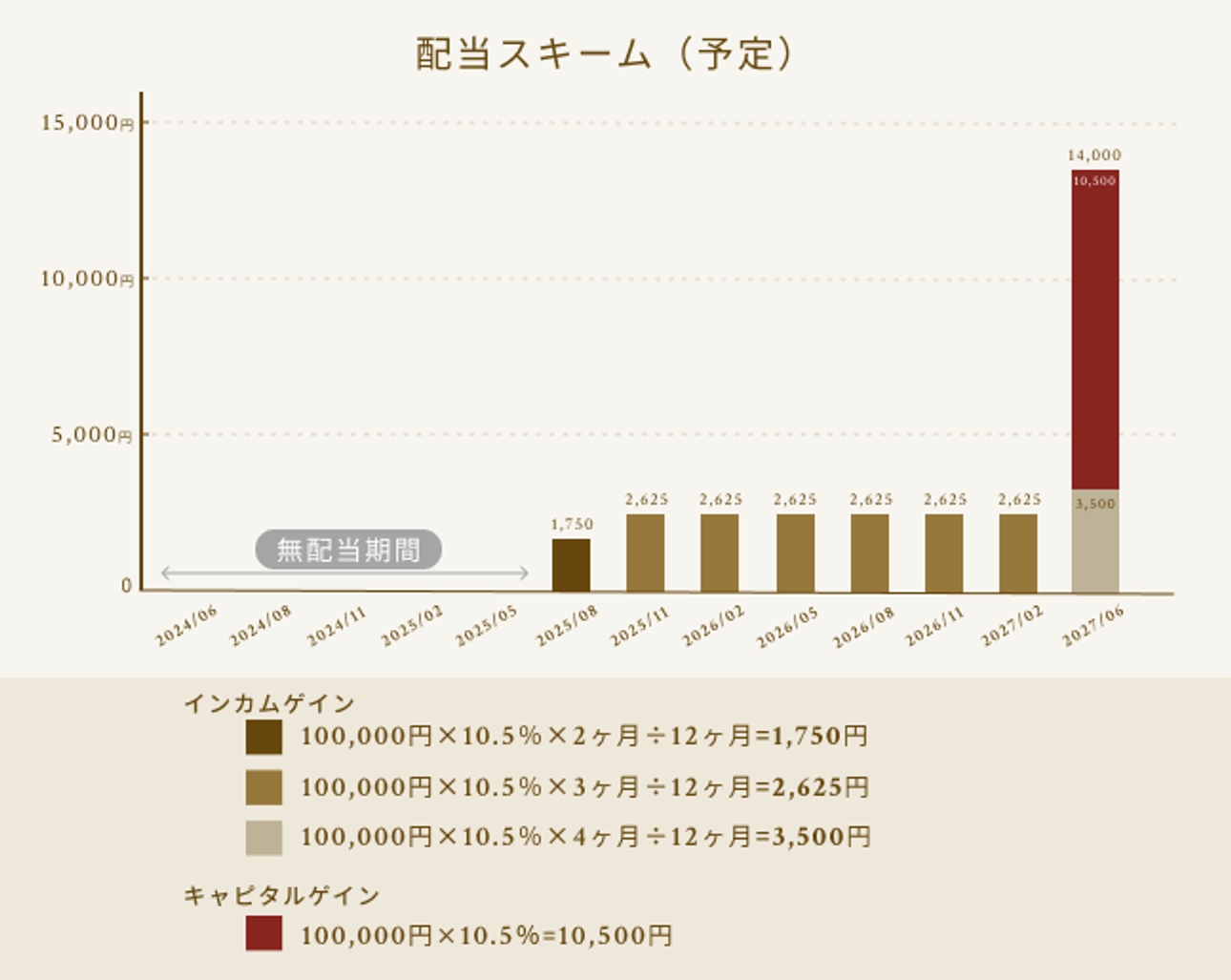

配当予定

1口(10万円)ご出資時の受取配当金額(予定)

第1回配当

第2~7回配当

第8回配当

合計配当金額

計算期間

2ヶ月

3ヶ月

4ヶ月

36ヶ月 ※1

ー

配当金額

(税引き前)

1,750円

2,625円

14,000円

31,500円

源泉所得税

357円

536円

2,858円

6,431円

配当金額

(税引き後)

1,393円

2,089円

11,142円

25,069円

第1~7回配当はインカムゲイン、第8回配当はインカム+キャピタルゲインによる配当です。

※1:インカムゲイン4ヶ月、キャピタルゲイン36ヵ月が計算期間です。

※2:2024年6月1日~2025年5月31日は無配当期間となります

※3:投資元本は第8回配当と同時に償還を予定しています

分配金に関する課税

分配金は雑所得として総合課税の対象となります。事業者であるTECRAにて20.42%の源泉徴収を行い、また、年に一度「年間取引報告書」を交付いたします。

ファンドスキーム

賃貸物件として運用した後に、売却益も追加配当するファンド

本ファンドはインカムゲイン型およびキャピタルゲイン型の複合型ファンドです。2024/6/1~2025/5/31までは工事および準備期間のため、本期間に関しては配当がございません(無配当期間)。2025/6/1~運用満了日まで賃貸を行い、賃料収入を原資とするインカムゲイン配当を行います。また、運用満了日までに当該物件を売却し、最終配当日には売却益を原資としたキャピタルゲイン配当も追加で行う予定です。

不動産特定共同事業における分類

不動産特定共同事業(1号2号) 匿名組合型による募集

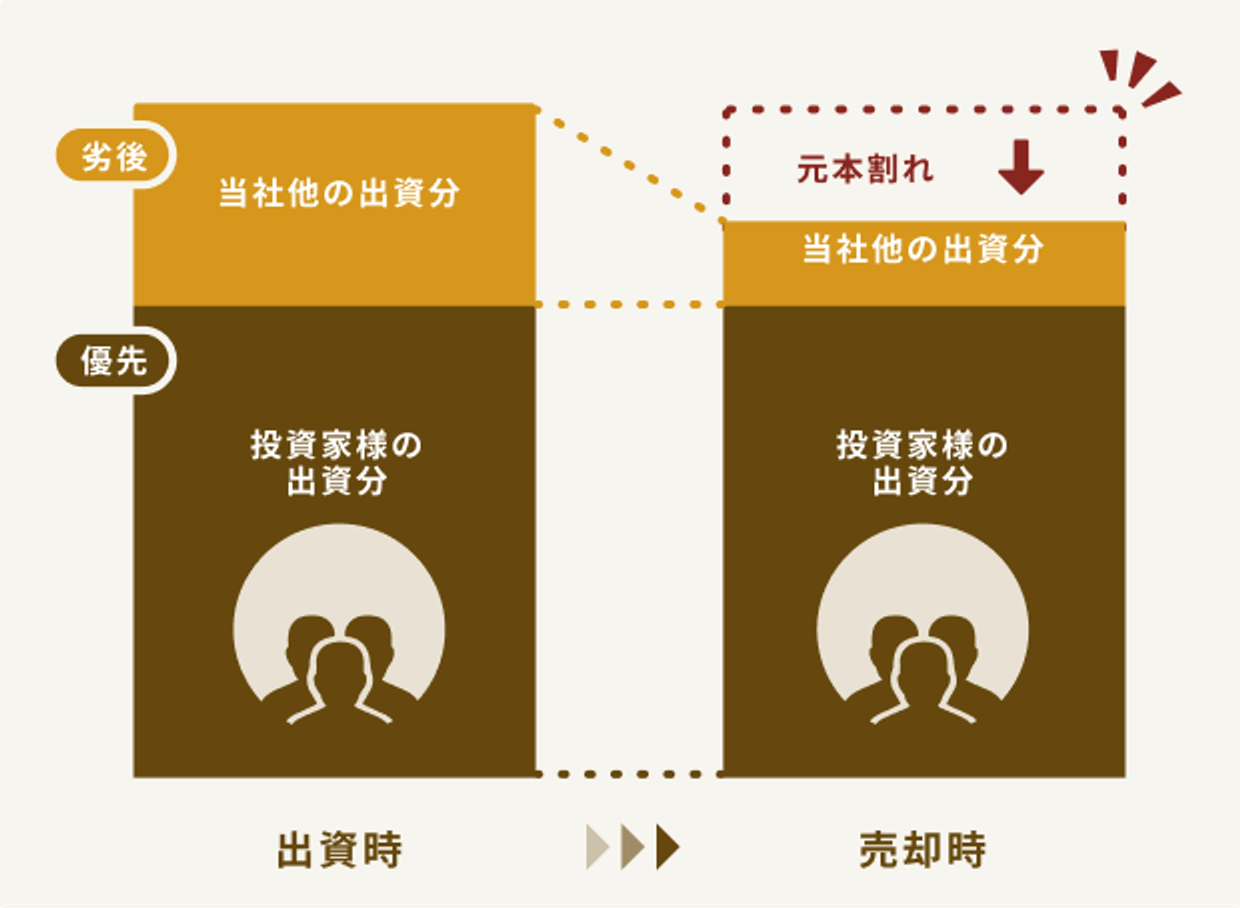

出資金と資金使途(予定)

出資総額

1,736,000,000 円

優先出資者(投資家の皆様)

1,562,400,000 円

劣後出資

173,600,000 円

| 物件価格 | 1,650,000,000円 |

|---|---|

| 印紙税 | 65,299,890円 |

| 諸経費・予備費 | 20,700,110円 |

| 合計 | 1,736,000,000円 |

収支の想定内訳(年間)

収入

賃料収入

246,000,000円

税金

35,357,974円

営業者報酬

12,300,000円

その他支出

10,000,000円

配当合計

優先出資者配当

164,052,000円

劣後出資者配当

24,290,026円

※2024年6月1日~2025年5月31日は無配当期間につき、上記は2025年6月1日~2027年5月31日の年間想定収支です

※ファンド運用期間終了までに売却を予定しております。売却価格2,050,000,000円、優先出資者配当164,052,000円の想定です。

この商品のリスクに関するよくある質問と当社の対応

マスターリース契約(方式)とは何ですか?

物件の空室リスクを回避する手段の一つです。通常は入居者からの賃料が配当原資となるため、入居者がいなければ収入がゼロになってしまいます。マスターリース契約では、物件の所有者からマスターリース会社(以下、業者)が賃貸物件を借り上げて、賃貸物件の入居の有無に関わらず所有者に一定の賃料を支払いながら、業者が入居者を募集します。業者が入居者から受け取る賃料とマスターリース賃料の差額が業者の収入となります。入居率の有無にかかわらず、一定の賃料が所有者に入るスキームです。

運用期間中の為替変動の影響は?

本物件は、業者とのマスターリース契約は円建てで行っており、投資家の皆様が負担する為替リスクはありません。

売買契約が締結されないことはありませんか?もしくは締結後に解除されることはありませんか?

予定売却先とは既に売買価格等詳細条件について協議中であり、締結されない可能性は極めて低いと判断しております。但し、なにかしらの事情により予定売却先への金融機関のローンが実行されなかったり、大規模災害等の不測の事態が発生した場合には、契約が解除される可能性はあります。

この商品に関するリスク

| 元本割れリスク | ファンドは投資家様の投資の元本を保証するものではありません。ファンドの収益性、利益の分配、資産の分配は保証されていないため、以下に記載の各リスクに加えて、「契約締結前の書類」に記載されているリスクにより、投資家様の投資元本が毀損する可能性があります。また、一部の投資案件は、当初はほとんど収益をもたらさず、存続期間の終盤になって初めて収益をもたらす可能性があります。 |

|---|---|

| 関係者のクレジットリスク |

本事業の事業者であり、且つ対象不動産の所有者であるTECRA株式会社(以下「TECRA」といいます。)や、対象不動産の賃借人、転借人(存在する場合)、および各対象不動産の管理・運営受託者等(以下「スキーム関係者」といいます。)の事業や財産の状況が変化したりすることにより、ファンドの運営が著しく阻害され、利益が減少したり、費用の増加が起こる可能性があります。 また、TECRAは、ファンドに関し生じた余裕金(対象不動産を管理運営する中に発生する資金等を指します。)を、金融機関への預金等により運用します。そのため、当該金融機関の破たん等により損失を被ることがあります。 |

| スキーム関係者の倒産手続き等開始に伴うリスク | スキーム関係者に対する破産等の倒産手続の申立てが行われ、またはスキーム関係者の資産に対する仮差し押さえ、差し押さえ、または同様の処分が行われた場合、ファンドの運用が著しく阻害され、利益が減少するか、費用が増加する可能性があります。 |

| システムリスク | ファンドに関する取引はインターネットを利用しており、また、ファンドに関連する事務は、TECRAまたはその業務委託先が運営するシステムによって行われます。そのため、通信障害、システム障害等により、約定、取引、入出金や配当スケジュール等に悪影響を及ぼす可能性があります。 |

| 不動産に係るリスク | 不動産価格は、経済市況、不動産市況、など多くの要因の影響を受けます。また、地理的固定、不動性、永続性、個別性などの不動産の特性により、一般に、不動産は流動性が相対的に低い資産として理解されています。これらの不動産の特性により、当初想定していた時期・価格・条件で対象不動産を売却することができず、ファンドの利益に悪影響を与えるリスクがあります。また、対象不動産が未完成物件の場合、工事期間の遅延、コストの高騰、建設および施設運営に必要な許認可の取得不能などにより、当初の予定よりも完成が遅れ、または物件が完成せず、投資の元本が失われる可能性があります。さらに、建物の施工を受託した建築会社またはその下請業者において建物が適正に施工されない可能性や、建築資材の強度・機能等の不具合や基準不適合である可能性があります。 |

| 賃貸物件に関するリスク | 対象不動産をテナント(賃借人)に賃貸する場合、テナントの業績や財政状態の悪化によっては、ファンドが受け取るべき家賃を受け取れず、会員に対しての配当を行えないおそれがあります。また、運用期間中の空室発生や競合物件とのテナント獲得競争による賃料の引き下げ等により、ファンドの利益が悪影響を受けるリスクがあります。更に、対象不動産について想定外の修繕費用等が発生した場合には、分配金及び元本が悪影響を受けるリスクがあります。 |

| 価格下落リスク | 投資家が保有するファンド持分の客観的な価値は、不動産市場における相場その他の指標の変化や、対象不動産の価格の下落、当社の業務、財産の状況等により、減少するおそれがあります。 |

| 中途解約等の禁止 | クーリングオフ期間経過後は、投資家様は、やむを得ない事由が存する場合、または契約成立前書面の「22.本契約の解除等」に記載された要件を満たさない限り、契約を解除又は中途解約することはできません。 |

| 自然災害リスク | 大規模な自然災害が発生して不動産市場に影響を及ぼした場合、または自然災害が対象不動産に直接影響を及ぼした場合、ファンドにおける収益の減少または費用が増加するリスクがあります。 |

| 運用期間の長期延長リスク | 不動産市場の状況その他の状況に応じて、TECRAはその裁量により当初想定された投資期間を延長する場合があります。延長期間は、契約成立前書面の「対象不動産に関する不動産取引の詳細」の「不動産取引の終了予定日」に定められています。また、延長を行ったとしても、売却時の不動産市況によっては、当初の予想売却価格で対象不動産を売却できない可能性があり、出資金の元本割れとなるリスクがあります。 |

| 法規制に関するリスク | ファンドまたは不動産に影響を与える可能性のある国内外の法制度が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、ファンドの利益の減少または費用の増加をもたらす可能性があります。 |

| 税制に関するリスク | ファンドまたは不動産に影響を与える可能性のある国内外の税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、税金や公租公課の負担が増え、その結果、ファンドの利益に悪影響が及ぶ可能性があります。また、クラウドファンディング事業に係る税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、償還完了後の投資家の収入が減少する可能性があります。 |

| 為替によるリスク | 対象不動産が日本国外に所在する場合、ファンドの収益は為替変動による影響を受ける可能性があります。 |

| 流動性リスク | ファンド持分の流通市場は現在確立されておらず、確立される保証もなく、途中売却することができない可能性があります。また、ファンド持分の譲渡には、TECRAの同意が必要です。ファンド持分を途中売却できたとしても、売却価格が投資元本を割り込み損失を生じるリスクがあります。 |

| カントリーリスク | 対象不動産の所在する国の政権、地方行政組織、法律、条例等の制定・変更により、ファンドが不利益を受ける可能性があります。 |

ファンド組成会社

| 会社名 | TECRA株式会社 |

|---|---|

| 住所 | 神奈川県横浜市西区みなとみらい2-3-1クイーンズタワーA棟4階 |

| 資本金 | 156,600,000円 |

| 業務管理者 | 中島誠 |

| 免許 |

不動産特定共同事業(神奈川県知事第12号) 宅地建物取引業(神奈川県知事(4)第26122号) |

| 不動産特定共同事業の種別 |

第1号及び2号 電子業取引登録 |