-

1口

10万円〜

投資可能 -

資金調達

500億円

突破 -

配当遅延・

元本割れ

0件

高い

実績利回り

10.0%

(償還済ファンドの平均)

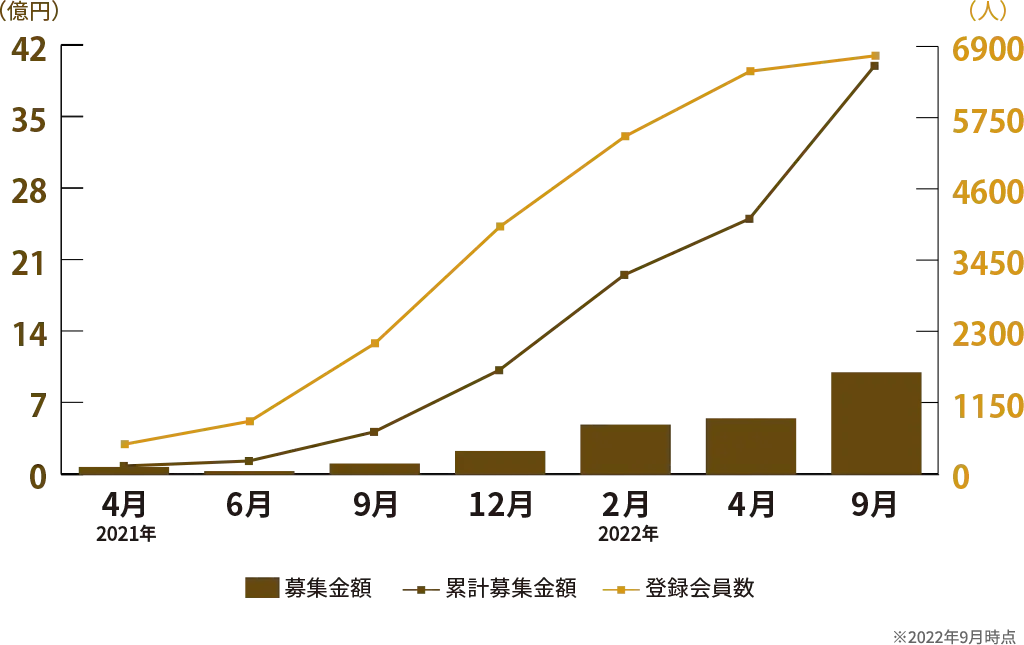

登録メリット

- 高利回りのファンドに

出資が可能! -

TECROWDで扱うファンドは想定年利8.0%〜10.0%*と高利回りの案件が中心!*募集ファンドの想定年利の平均値

- 人気ファンドに優先申込!

-

人気ファンドは数分で募集終了。

会員限定で先行抽選*の案内が届く!*募集枠の一部を先行抽選枠とし、先着順である一般募集に先立ってお申込みやご入金が可能なシステム

ファンド一覧

-

- TECROWD87号ファンド「猫専用個室ペットホテル ねこべや#03」 募集終了

- 日本/東京・神奈川・埼玉

-

-

募集

想定利回り年利

10.50% -

運用

期間6ヶ月

-

募集

期間2025/10/09〜

2025/10/20 -

募集金額

535,500,000円

-

-

- ファンド詳細をみる

-

- 概要

- リターン

- スケジュール

- 物件情報

- ねこべやとは

- マーケット

- リスク

- 事業者概要等

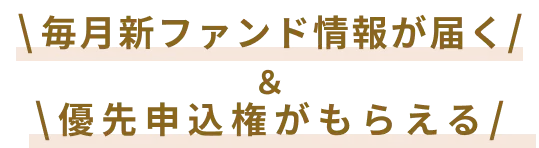

先行抽選対象ファンド

【ダイヤモンドクラス+初めて投資の方対象】本ファンドは、ダイヤモンドクラスおよびこれまでご投資されたことが無い会員様を対象として、先行抽選システムを採用いたします。

・先行抽選システムの詳細はこちら(「投資機会を逃さないシステム」欄に記載がございます)

当社の先行抽選は、ご当選されただけでは出資は確定せず、ご当選後お申込操作およびご入金手続きをしていただく必要がございます。期限内にお申込操作をお済ませくださいますよう、お願いいたします。当選されてもお申込がない場合は、キャンセルとなりますのでご注意ください。

※10/9㈭18時より一般募集(先着順)でのお申込も受け付けます

・会員クラス制度の詳細はこちら

・ファンドお申込操作方法動画はこちら

・申込デモ画面こちら

本ファンドの概要

本ファンドは、猫専用個室ペットホテル ねこべや5棟を投資対象とします。

土地および建物の取得資金、改装工事費用等を募集し、物件取得後に、ペットホテル用にリノベーション工事を実施します。改装工事完工後、再度インカムゲイン型ファンドを組成し、本ファンドは償還する予定です。外部へ売却したうえで、償還を行う可能性もあります。

短期運用のキャピタルゲイン型ファンド

ねこべや5棟の土地および建物の購入資金、建物の改装工事に必要な資金をご出資いただくファンドです。改装工事完了後に、運営会社である株式会社ペチカと賃貸借契約を結び(フリーレント)、開業準備を行った後運営を開始します。その後、新ファンドの再組成もしくは売却を行い、配当金支払および元本償還を行います。

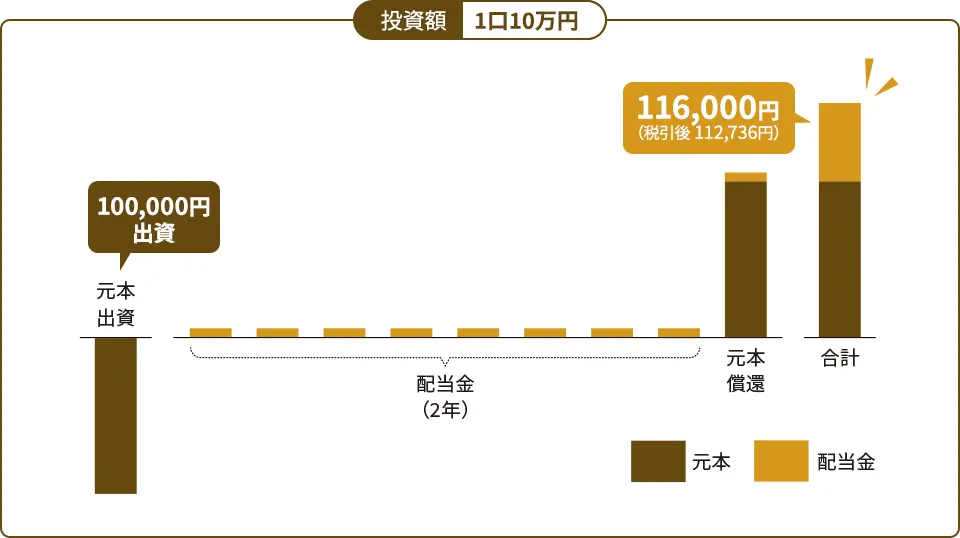

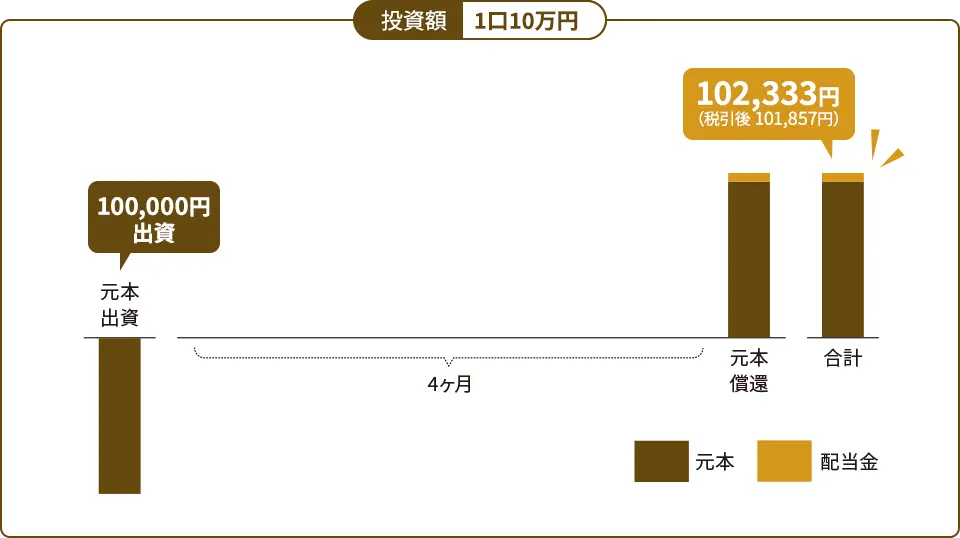

リターン

配当予定

1口(10万円)ご出資時の受取配当金額(予定)

配当金額 計算期間 6ヶ月 配当金額

(税引き前)5,250円 源泉所得税 1,072円 配当金額

(税引き後)4,178円 2026年5月20日に配当・元本償還を行います。1口当たりの配当予定金額は5,250円、源泉所得税控除後の配当金額は4,178円を予定しています。

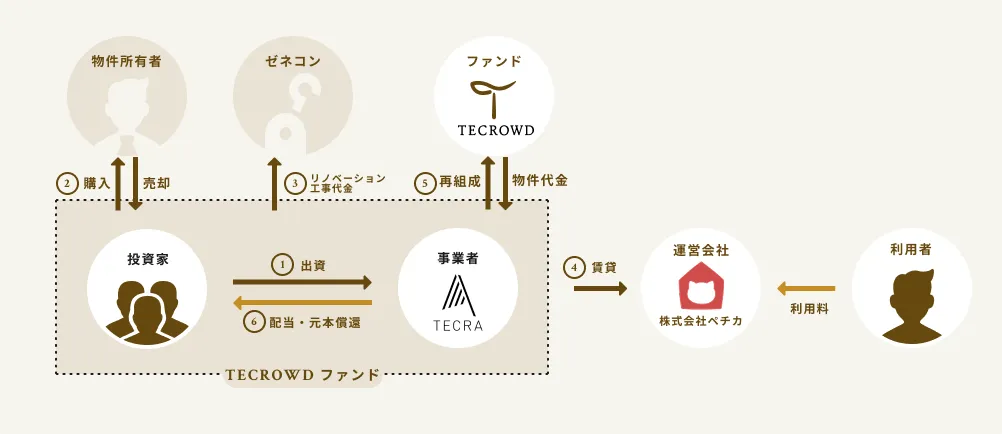

ファンドスキーム

短期運用のキャピタルゲイン型ファンド

①投資家の皆様から出資金を募集します。

②対象物件(土地・建物)を取得します。

③対象建物のリノベーション工事を行います。

④リノベーション工事完工後、ねこべやの運営会社である株式会社ペチカへ賃貸します(フリーレント)。

⑤一定期間の賃貸後、新ファンドを組成もしくは対象物件を売却します。

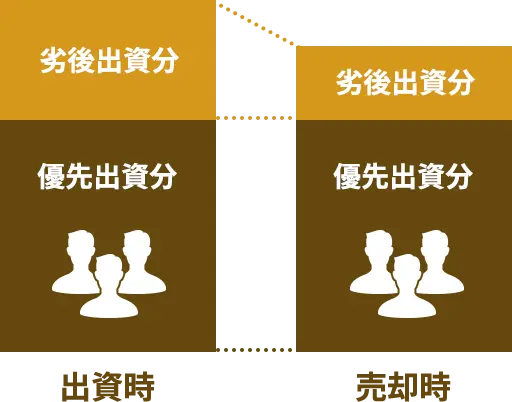

⑥投資家の皆様へ配当・元本償還を行います。不動産特定共同事業における分類

不動産特定共同事業(第1号事業・匿名組合型)

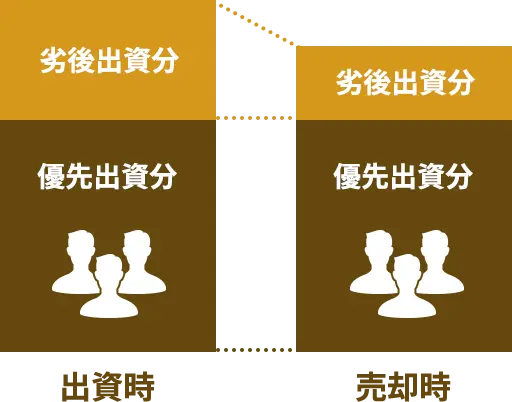

調達資金および資金使途(予定)

調達資金

出資額

優先出資(投資家の皆様)

535,500,000円

劣後出資

29,900,000円

合計

565,400,000円

資金使途

物件取得費用(5棟合計) 353,200,000円 改装工事費(5棟合計) 192,500,000円 諸経費・予備費 19,700,000円 合計 565,400,000円 期中配当に関する収支の想定内訳(年間)

収入

売却代金

628,500,000円

プロジェクト費用

物件取得費用(5棟合計)

353,200,000円

改装工事費(5棟合計)

192,500,000円

各種税金

13,525,000円

火災保険料

500,000円

諸経費・予備費

7,500,000円

配当

優先出資者配当

28,113,750円

劣後出資者配当

16,533,976円

分配金に関する課税

分配金は雑所得として総合課税の対象となります。事業者であるTECRAにて20.42%の源泉徴収を行い、また、年に一度「年間取引報告書」を交付いたします。

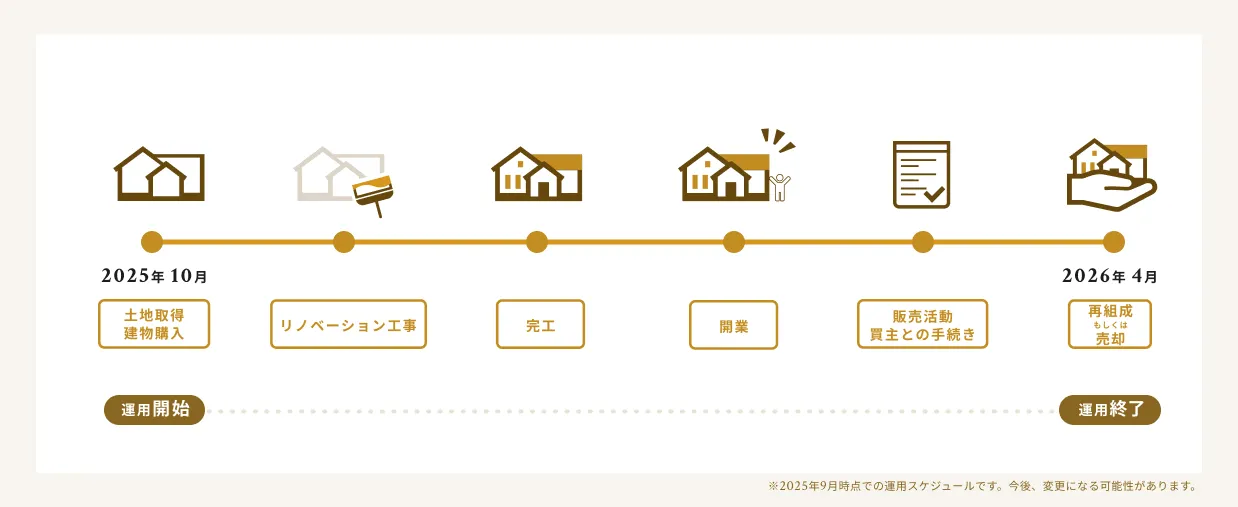

スケジュール

募集スケジュール

先行抽選登録期間 情報公開日~2025年10月2日 先行抽選結果発表日 2025年10月3日15時頃 当選者申込期間※1 2025年10月3日~10月8日 当選者入金期限 2025年10月8日 一般募集期間※2 2025年10月9日~10月20日 ※1:当社の先行抽選対象ファンドは、ご当選されただけでは出資は確定せず、ご当選後お申込操作およびご入金手続きをしていただく必要がございます。期限内にお申込操作をお済ませくださいますよう、お願いいたします。当選されてもお申込がない場合は、キャンセルとなります。

※2 出資金の入金期限は、お申込日の翌営業日から起算して2営業日以内です。(例:申込日10/9㈭→入金期限10/14㈫)

詳細はお申込時にお送りする「申込完了およびご入金のご案内」にてご確認ください。想定運用スケジュール

運用期間 2025年10月21日~2026年4月20日 償還および配当日 2026年5月20日 運用期間については、予定期間の終了日より前に対象不動産を売却することにより、元本損失のリスクが軽減される可能性が高いと見込まれる場合やより高い利益の実現が見込まれる場合は、事業者の裁量により、運用期間の終了を早めることがあります。

物件概要

【大宮店】

(土地)

所在(地番) 埼玉県さいたま市大宮区堀の内町三丁目 310番 3,311番 地目 (310番3)山林(311番)宅地 地積 258.92㎡ 権利の種類 所有権 (建物)

物件名 ねこべや大宮店 所在(地番) 埼玉県さいたま市大宮区堀の内町三丁目 311番地、310番地 3 家屋番号 311番 物件種別 居宅 構造・規模 軽量鉄骨造スレート葺2階建 築年月日 平成8年3月6日 延床面積 166.02㎡ 部屋数 25室 権利の種類 所有権 建築確認番号 第345号(平成 7年 5月 10日) 検査済証番号 不明 対象地地図

【武蔵野店】

(土地)

所在(地番) 東京都武蔵野市関前四丁目 480番 15,-16 地目 宅地 地積 174.62㎡ 権利の種類 所有権 (建物)

物件名 ねこべや武蔵野店 所在(地番) 東京都武蔵野市関前四丁目 480番地 16 家屋番号 480番 16 物件種別 居宅 構造・規模 鉄骨造陸屋根スレート葺 3階建 築年月日 昭和 61年 10月 18日 延床面積 163.91㎡ 部屋数 25室 権利の種類 所有権 建築確認番号 第 0761号(昭和 61年 4月 17日) 検査済証番号 不明(昭和 61年 10月 15日) 対象地地図

【越谷店】

(土地)

所在(地番) 埼玉県越谷市御殿町 4283番 4 地目 宅地 地積 138.27㎡ 権利の種類 所有権 (建物)

物件名 ねこべや越谷店 所在(地番) 埼玉県越谷市御殿町 4283番地 4 家屋番号 4283番 4 物件種別 居宅 構造・規模 木造かわらぶき 2階建 築年月日 平成 23年 8月 1日 延床面積 132.49㎡ 部屋数 24室 権利の種類 所有権 建築確認番号 第 10UDI2S 建 04424 号(平成 23年 3月 10日) 検査済証番号 第 10UDI2S 建 04424 号(平成 23年 8月 6日) 対象地地図

【町田店】

(土地)

所在(地番) 東京都町田市鶴間六丁目 1517番 10 地目 宅地 地積 107.25㎡ 権利の種類 所有権 (建物)

物件名 ねこべや町田店 所在(地番) 東京都町田市鶴間六丁目 1517番地 10 家屋番号 1517番 10 物件種別 居宅 構造・規模 軽量鉄骨造スレートぶき 2階建 築年月日 平成 26年 8月 6日 延床面積 107.74㎡ 部屋数 20室 権利の種類 所有権 建築確認番号 第 ERI14015095 号(平成 26年 4月 21日) 検査済証番号 第 ERI14015095 号(平成 26年 7月 7日) 対象地地図

【海老名店】

(土地)

所在(地番) 神奈川県海老名市大谷北三丁目 3841-1,-6 地目 宅地 地積 262.11㎡ 権利の種類 所有権 (建物)

物件名 ねこべや海老名店 所在(地番) 神奈川県海老名市大谷北三丁目 3841番地 1 家屋番号 3841番 1 物件種別 居宅 構造・規模 木造かわらぶき 2階建 築年月日 平成22年 4月 12日 延床面積 132.28㎡ 部屋数 21室 権利の種類 所有権 建築確認番号 第H21SBC-確 03793 号(平成 21年 11月 26日) 検査済証番号 第H22SBC-完00144 号(平成 22年 4月 20日) 対象地地図

猫専用個室ペットホテル「ねこべや」とは

概要

— 猫ファースト × 医療対応 × プレミアムモデルの三位一体 —

「ねこべや」は、“猫専用・完全個室型”を貫く全国でも稀有なプレミアムペットホテルです。一般的なペットホテルや動物病院では、犬猫など複数種類の動物と同じ空間で狭いケージで管理する運営スタイルであるのに対し、「ねこべや」は猫の生活習性・心理特性・健康状態までをトータルに配慮し、ストレスの少ない環境でお預かりするサービスを提供しています。特徴

①猫専用・完全個室の空間設計

2〜6畳のケージレス個室にキャットウォークや隠れスペースを完備。猫へのストレスが少なく自然体で過ごせるような部屋に設計されています。実際の利用者レビューでは「自宅よりもリラックスしていた」「普段は臆病な猫が落ち着いて過ごせた」といった声が寄せられるなど、猫にとって快適な環境を実現しています。②24時間見守りシステム

全室カメラ設置でリアルタイム確認可能。毎日LINEで写真・動画・体調の報告がされるので離れていても安心です。「報告が丁寧で信頼できる」と高評価を得ています。③ニーズに合わせた個別対応可能

猫一匹一匹の性格に合わせて、ご自宅と同じように丁寧にお世話します。多頭預かりでも個別の食事の提供に対応、投薬、遊びやブラッシングなど、細やかなケアを行います。④獣医師常駐による医療ケア

投薬・皮下点滴・注射・強制給餌など医療行為を含む個別ケアを提供しています。慢性疾患・高齢猫の長期預かりや退院後の療養滞在にも対応しています。⑤プレミアム路線×ダイナミックプライシングによる高収益

一般的なペットホテル(1泊3,000〜5,000円)に対し、医療ケア・送迎・トリミング等のオプションとダイナミックプライシングにより単価3〜5倍以上の実現が可能です。富裕層や旅行の多い層から高い支持を獲得しています。

※獣医師常駐、トリミングサービス等は「ねこべや」の一部の店舗限定となります。

運営会社

会社名 株式会社ペチカ 住所 愛知県名古屋市北区水草町一丁目61番地の6 資本金 13,300,000円 代表者 渡邊 厚雄 事業内容 動物の保管、販売、訓練、貸出し、展示及び譲受飼育に関する業務並びに仲介、動物病院の経営 マーケット

ペット市場全体の規模拡大とペット関連予算の増加

近年、日本国内のペット関連市場は確実に拡大しています。2023年度のペット関連総市場規模は前年度比4.5%増の1兆8,629億円となり、2024年度のペット関連総市場規模は、小売金額(末端金額)ベースで、前年度比102.1%の1兆9,026億円を予測する とされています。

また、ペット1頭にかける年間支出額が大幅に増加しています。2024年度の1年間で猫にかける費用は178,418円(前年比105.4%)で、前年を上回りました。この費用増加は、プレミアム志向の拡大とペットの家族化現象が背景にあります。

ペットへの意識が「動物のお世話」から「家族の健康管理」へと変化し、人間と同様の品質や安全性を求める傾向が強まっています。その結果、従来の価格重視から品質重視への転換が進み、年間支出の増加につながっています。ペット市場の拡大とペットにかけるお金の増加は、物価上昇の影響や一時的な現象ではなく、社会全体のペットに対する意識変化に基づく持続的なトレンドと考えられます。

猫専門ペットホテルの需要拡大と、ねこべやの競合優位性

さらに注目すべきは、犬と猫の飼育数の推移です。かつては犬が主流でしたが、近年では猫の飼育数が犬を上回り、その傾向が定着しつつあります。

共働きや単身世帯の増加にともない、散歩不要で集合住宅でも飼いやすい等、現代のライフスタイルに適していることがその理由として考えられます。

また近年は、出張や旅行など外出の機会が再び増えており、ペットを一時的に預けるニーズも今後高まっていくことが予想されます。猫専門のペットホテルは今後ますます需要が増加していくと考えられます。

このような市場環境の中、「ねこべや」は”猫専用・完全個室型”という独自のポジションを確立し、プレミアムモデル・医療対応・ストレス軽減設計といった点で高い競合優位性を持っています。※詳細は「ねこべやとは」タブをご覧ください。

この商品のリスクに関するよくある質問と当社の対応

売却代金が下振れるリスクはありますか?

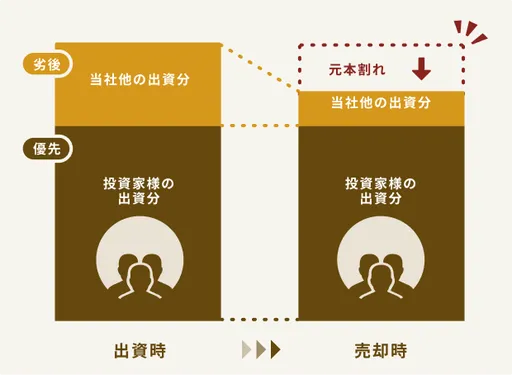

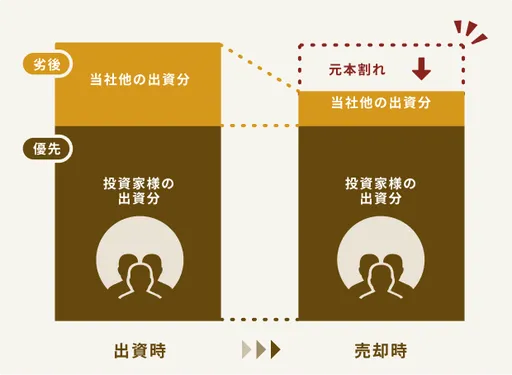

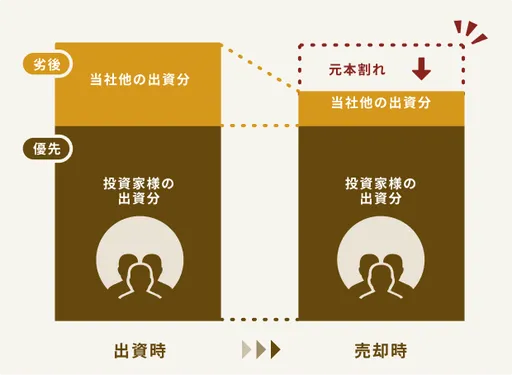

本ファンドは運用終了時に新たにインカムゲイン型ファンドを組成し、償還する予定ですが、場合によっては対象物件を外部に売却する可能性があります。見込まれる賃料、収益不動産としての利回り等からして、適切な価格での売却が十分可能であると判断しておりますが、物件売却時に売却額が想定を下回った場合、配当の減少や、元本割れが生じるリスクがあります。本ファンドでは優先劣後構造を採用しており、元本償還時の売却代金が元本を割り込んだ場合でも劣後出資分から損失を負担させるため、元本割れリスクは軽減されております。

この商品に関するリスク

元本割れリスク ファンドは会員様の投資元本を保証するものではありません。ファンドの収益性、利益の分配、資産の分配は保証されていないため、以下に記載の各リスクに加えて、「契約締結前の書類」に記載されているリスクにより、会員様の投資元本が毀損する可能性があります。また、一部の投資案件は、当初はほとんど収益をもたらさず、存続期間の終盤になって初めて収益をもたらす可能性があります。 関係者のクレジットリスク 本事業の事業者であり、且つ対象不動産の所有者であるTECRA株式会社(以下「TECRA」といいます。)や、対象不動産の賃借人、転借人(存在する場合)、および各対象不動産の管理・運営受託者等(以下「スキーム関係者」といいます。)の事業や財産の状況が変化したりすることにより、ファンドの運営が著しく阻害され、利益が減少したり、費用の増加が起こる可能性があります。

また、TECRAは、ファンドに関し生じた余裕金(対象不動産を管理運営する中に発生する資金等を指します。)を、金融機関への預金等により運用します。そのため、当該金融機関の破たん等により損失を被ることがあります。スキーム関係者の倒産手続き等開始に伴うリスク スキーム関係者に対する破産等の倒産手続の申立てが行われ、またはスキーム関係者の資産に対する仮差し押さえ、差し押さえ、または同様の処分が行われた場合、ファンドの運用が著しく阻害され、利益が減少するか、費用が増加する可能性があります。 システムリスク ファンドに関する取引はインターネットを利用しており、また、ファンドに関連する事務は、TECRAまたはその業務委託先が運営するシステムによって行われます。そのため、通信障害、システム障害等により、約定、取引、入出金や配当スケジュール等に悪影響を及ぼす可能性があります。 不動産に係るリスク 不動産価格は、経済市況、不動産市況、など多くの要因の影響を受けます。また、地理的固定、不動性、永続性、個別性などの不動産の特性により、一般に、不動産は流動性が相対的に低い資産として理解されています。これらの不動産の特性により、当初想定していた時期・価格・条件で対象不動産を売却することができず、ファンドの利益に悪影響を与えるリスクがあります。また、対象不動産が未完成物件の場合、工事期間の遅延、コストの高騰、建設および施設運営に必要な許認可の取得不能などにより、当初の予定よりも完成が遅れ、または物件が完成せず、投資の元本が失われる可能性があります。さらに、建物の施工を受託した建築会社またはその下請業者において建物が適正に施工されない可能性や、建築資材の強度・機能等の不具合や基準不適合である可能性があります。 賃貸物件に関するリスク 対象不動産をテナント(賃借人)に賃貸する場合、テナントの業績や財政状態の悪化によっては、ファンドが受け取るべき家賃を受け取れず、会員に対しての配当を行えないおそれがあります。また、運用期間中の空室発生や競合物件とのテナント獲得競争による賃料の引き下げ等により、ファンドの利益が悪影響を受けるリスクがあります。更に、対象不動産について想定外の修繕費用等が発生した場合には、分配金及び元本が悪影響を受けるリスクがあります。 価格下落リスク 会員が保有するファンド持分の客観的な価値は、不動産市場における相場その他の指標の変化や、対象不動産の価格の下落、当社の業務、財産の状況等により、減少するおそれがあります。 中途解約等の禁止 クーリングオフ期間経過後は、会員様は、やむを得ない事由が存する場合、または契約成立前書面の「22.本契約の解除等」に記載された要件を満たさない限り、契約を解除又は中途解約することはできません。 自然災害リスク 大規模な自然災害が発生して不動産市場に影響を及ぼした場合、または自然災害が対象不動産に直接影響を及ぼした場合、ファンドにおける収益の減少または費用が増加するリスクがあります。 運用期間の長期延長リスク 不動産市場の状況その他の状況に応じて、TECRAはその裁量により当初想定された投資期間を延長する場合があります。延長期間は、契約成立前書面の「対象不動産に関する不動産取引の詳細」の「不動産取引の終了予定日」に定められています。また、延長を行ったとしても、売却時の不動産市況によっては、当初の予想売却価格で対象不動産を売却できない可能性があり、出資金の元本割れとなるリスクがあります。 法規制に関するリスク ファンドまたは不動産に影響を与える可能性のある国内外の法制度が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、ファンドの利益の減少または費用の増加をもたらす可能性があります。 税制に関するリスク ファンドまたは不動産に影響を与える可能性のある国内外の税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、税金や公租公課の負担が増え、その結果、ファンドの利益に悪影響が及ぶ可能性があります。また、クラウドファンディング事業に係る税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、償還完了後の会員の収入が減少する可能性があります。 流動性リスク ファンド持分の流通市場は現在確立されておらず、確立される保証もなく、途中売却することができない可能性があります。また、ファンド持分の譲渡には、TECRAの同意が必要です。ファンド持分を途中売却できたとしても、売却価格が投資元本を割り込み損失を生じるリスクがあります。 ファンド組成会社

会社名 TECRA株式会社 住所 神奈川県横浜市西区みなとみらい2-3-1クイーンズタワーA棟4階 資本金 156,600,000円 代表者 新野 博信 業務管理者 中島 誠 免許 不動産特定共同事業(神奈川県知事第12号)

宅地建物取引業(神奈川県知事(4)第26122号)不動産特定共同事業の種別 第1号及び第2号(電子取引業務を行う) - 概要

- リターン

- スケジュール

- 物件情報

- ねこべやとは

- マーケット

- リスク

- 事業者概要等

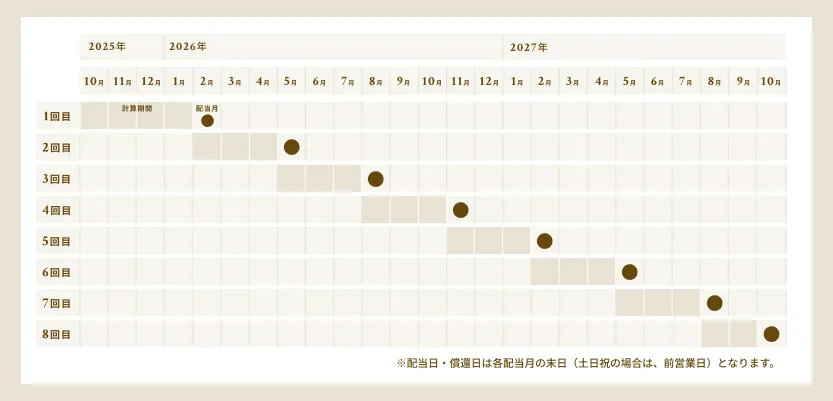

定期的な配当が受け取れるインカムゲイン型ファンド

本ファンドは、既に開業済みの猫専用個室ペットホテル ねこべや3棟を投資対象とします。土地および建物の取得資金等を募集し、物件取得後に、運営会社である株式会社ペチカへ賃貸し、同社からの賃料収入を原資として配当を行うインカムゲイン型ファンドです。

リターン

配当予定

1口(10万円)ご出資時の受取配当金額(予定)

第1回配当

第2~第7回配当

第8回配当

合計配当金額

計算期間

4ヶ月

3ヶ月

2ヶ月

ー

配当金額(税引き前)

3,166円

各回 2,375円

1,584円

19,000円

源泉所得税

646円

各回 484円

323円

3,873円

配当金額(税引き後)

2,520円

各回 1,891円

1,261円

15,127円

※計算方法:100,000円(投資元本)×9.5%(年利)×24ヶ月÷12ヶ月=19,000円

※投資元本は第8回配当と同時に償還を予定しています。

※利回り/リターン/配当などはすべて想定数値となります。

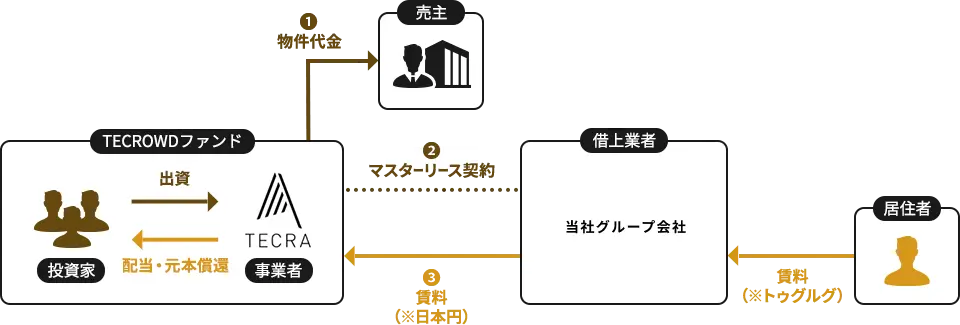

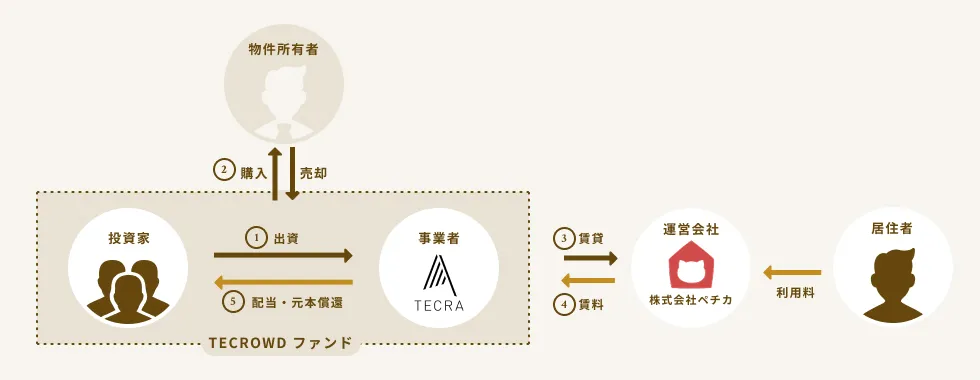

ファンドスキーム

賃料収入が配当原資

本プロジェクトでは、投資家の皆様からの出資金をもって対象物件(以下、本物件)を売主から購入します(図②)。運営会社である株式会社ペチカへ賃貸を行い(図③)、賃料収入を原資とするインカムゲイン配当を行います。また、運用期間終了までに本物件を売却し、売却代金をもって元本償還を行います。

不動産特定共同事業における分類

不動産特定共同事業(第1号事業・匿名組合型)

調達資金および資金使途(予定)

調達資金

出資額

優先出資(投資家の皆様)

368,600,000 円

劣後出資

19,500,000 円

合計

388,100,000 円

資金使途

土地 173,900,000円 建物(税込) 202,100,000円 諸経費・予備費 12,100,000円 合計 388,100,000円 期中配当に関する収支の想定内訳(年間)

収入

賃料収入

46,800,000円

支出

固定資産税・都市計画税

1,600,000円

火災保険料

600,000円

諸経費・予備費

3,000,000円

不動産特定共同事業に係る支出

営業者報酬

2,340,000円

配当

優先出資者配当

35,017,000円

劣後出資者配当

4,243,000円

分配金に関する課税

分配金は雑所得として総合課税の対象となります。事業者であるTECRAにて20.42%の源泉徴収を行い、また、年に一度「年間取引報告書」を交付いたします。

スケジュール

募集スケジュール

先行抽選登録期間 本ファンドは先行抽選を実施いたしません。 募集期間※1 2025年9月22日~9月30日 ※1 出資金の入金期限は、申込日除く2営業日以内です。(例:申込日9/22㈪→入金期限9/25㈭)

詳細はお申込時にお送りする「申込完了およびご入金のご案内」にてご確認ください。想定運用スケジュール

運用期間 2025年10月1日~2027年9月30日 償還および最終配当日 2027年10月29日 運用期間については、予定期間の終了日より前に対象不動産を売却することにより、元本損失のリスクが軽減される可能性が高いと見込まれる場合やより高い利益の実現が見込まれる場合は、事業者の裁量により、運用期間の終了を早めることがあります。左記の運用期間内に対象不動産の売却が完了しない場合、事業者は本契約の運用期間満了日の遅くとも1ヶ月前に事業参加者に書類または電子情報処理組織を利用した通知をすることにより、本契約の運用期間を延長し、次なる売却先を検討、もしくは、TECRAの固有財産に振り替えることがあります。

物件概要

【杉並店】

(土地)

所在(地番) 東京都杉並区宮前四丁目59-45 地目 宅地 地積 71.62㎡ 権利の種類 所有権 私道に関する事項

所在(地番) 東京都杉並区宮前四丁目59-4,-24 負担面積 7.73㎡(持分1/2)+120.49㎡(持分1/10) (建物)

物件名 ねこべや杉並店 所在(地番) 東京都杉並区宮前四丁目59番地45 家屋番号 59番45 物件種別 居宅 構造・規模 木造スレートぶき3階建 築年月日 平成24年3月30日 延床面積 100.02㎡ 部屋数 18室 権利の種類 所有権 建築確認番号 第211号(平成23年12月15日) 検査済証番号 第211号(平成24年4月5日) 対象地地図

【江戸川店】

(土地)

所在(地番) 東京都江戸川区新堀一丁目24番17 地目 宅地 地積 87.20㎡ 権利の種類 所有権 (建物)

物件名 ねこべや江戸川店 所在(地番) 東京都江戸川区新堀一丁目24番地17 家屋番号 24番17 物件種別 居宅 構造・規模 木造スレートぶき2階建 築年月日 平成30年12月19日 延床面積 95.58㎡ 部屋数 20室 権利の種類 所有権 建築確認番号 第18UDI1S建00834号(平成30年6月28日) 検査済証番号 第18UDI1S建00834号(平成30年11月30日) 対象地地図

【千葉中央店】

(土地)

所在(地番) 千葉県千葉市中央区弁天三丁目464番25 地目 宅地 地積 87.15㎡ 権利の種類 所有権 (建物)

物件名 ねこべや千葉中央店 所在(地番) 千葉県千葉市中央区弁天三丁目464番地25 家屋番号 464番25 物件種別 居宅 構造・規模 木・鉄骨造合金メッキ鋼板ぶき3階建 築年月日 令和3年2月25日 延床面積 188.44㎡ 部屋数 25室 権利の種類 所有権 建築確認番号 千建住第201316号(令和2年6月23日) 検査済証番号 千建住第201316号(令和3年3月9日) 対象地地図

猫専用個室ペットホテル「ねこべや」とは

概要

— 猫ファースト × 医療対応 × プレミアムモデルの三位一体 —

「ねこべや」は、“猫専用・完全個室型”を貫く全国でも稀有なプレミアムペットホテルです。一般的なペットホテルや動物病院では、犬猫など複数種類の動物と同じ空間で狭いケージで管理する運営スタイルであるのに対し、「ねこべや」は猫の生活習性・心理特性・健康状態までをトータルに配慮し、ストレスの少ない環境でお預かりするサービスを提供しています。特徴

①猫専用・完全個室の空間設計

2〜6畳のケージレス個室にキャットウォークや隠れスペースを完備。猫へのストレスが少なく自然体で過ごせるような部屋に設計されています。実際の利用者レビューでは「自宅よりもリラックスしていた」「普段は臆病な猫が落ち着いて過ごせた」といった声が寄せられるなど、猫にとって快適な環境を実現しています。②24時間見守りシステム

全室カメラ設置でリアルタイム確認可能。毎日LINEで写真・動画・体調の報告がされるので離れていても安心です。「報告が丁寧で信頼できる」と高評価を得ています。③ニーズに合わせた個別対応可能

猫一匹一匹の性格に合わせて、ご自宅と同じように丁寧にお世話します。多頭預かりでも個別の食事の提供に対応、投薬、遊びやブラッシングなど、細やかなケアを行います。④獣医師常駐による医療ケア

投薬・皮下点滴・注射・強制給餌など医療行為を含む個別ケアを提供しています。慢性疾患・高齢猫の長期預かりや退院後の療養滞在にも対応しています。⑤プレミアム路線×ダイナミックプライシングによる高収益

一般的なペットホテル(1泊3,000〜5,000円)に対し、医療ケア・送迎・トリミング等のオプションとダイナミックプライシングにより単価3〜5倍以上の実現が可能です。富裕層や旅行の多い層から高い支持を獲得しています。

※獣医師常駐、トリミングサービス等は「ねこべや」の一部の店舗限定となります。

運営会社

会社名 株式会社ペチカ 住所 愛知県名古屋市北区水草町一丁目61番地の6 資本金 13,300,000円 代表者 渡邊 厚雄 事業内容 動物の保管、販売、訓練、貸出し、展示及び譲受飼育に関する業務並びに仲介、動物病院の経営 マーケット

ペット市場全体の規模拡大とペット関連予算の増加

近年、日本国内のペット関連市場は確実に拡大しています。2023年度のペット関連総市場規模は前年度比4.5%増の1兆8,629億円となり、2024年度のペット関連総市場規模は、小売金額(末端金額)ベースで、前年度比102.1%の1兆9,026億円を予測する とされています。

また、ペット1頭にかける年間支出額が大幅に増加しています。2024年度の1年間で猫にかける費用は178,418円(前年比105.4%)で、前年を上回りました。この費用増加は、プレミアム志向の拡大とペットの家族化現象が背景にあります。

ペットへの意識が「動物のお世話」から「家族の健康管理」へと変化し、人間と同様の品質や安全性を求める傾向が強まっています。その結果、従来の価格重視から品質重視への転換が進み、年間支出の増加につながっています。ペット市場の拡大とペットにかけるお金の増加は、物価上昇の影響や一時的な現象ではなく、社会全体のペットに対する意識変化に基づく持続的なトレンドと考えられます。

猫専門ペットホテルの需要拡大と、ねこべやの競合優位性

さらに注目すべきは、犬と猫の飼育数の推移です。かつては犬が主流でしたが、近年では猫の飼育数が犬を上回り、その傾向が定着しつつあります。

共働きや単身世帯の増加にともない、散歩不要で集合住宅でも飼いやすい等、現代のライフスタイルに適していることがその理由として考えられます。

また近年は、出張や旅行など外出の機会が再び増えており、ペットを一時的に預けるニーズも今後高まっていくことが予想されます。猫専門のペットホテルは今後ますます需要が増加していくと考えられます。

このような市場環境の中、「ねこべや」は”猫専用・完全個室型”という独自のポジションを確立し、プレミアムモデル・医療対応・ストレス軽減設計といった点で高い競合優位性を持っています。※詳細は「ねこべやとは」タブをご覧ください。

この商品のリスクに関するよくある質問と当社の対応

売却代金が下振れるリスクはありますか?

物件売却時に売却額が想定を下回った場合、配当の減少や、元本割れが生じるリスクがあります。本ファンドでは優先劣後構造を採用しており、元本償還時の売却代金が元本を割り込んだ場合でも劣後出資分から損失を負担させるため、元本割れリスクは軽減しております。なお、ファンドでの取得後、随時売却活動を行い、売却先が見つかり次第売却を行う予定です。

売却活動が難航した場合はどうなりますか?

取得前より当該不動産の売却先のマーケティングは継続しており、適切な価格での売却が十分可能であると判断しておりますが、販売活動の進捗次第では、ファンドの運用期間を延長しながら売却先を探す、もしくは、TECRAの固有資産に振り替え、配当・元本償還を行う可能性もございます。

この商品に関するリスク

元本割れリスク ファンドは会員様の投資の元本を保証するものではありません。ファンドの収益性、利益の分配、資産の分配は保証されていないため、以下に記載の各リスクに加えて、「契約締結前の書類」に記載されているリスクにより、会員様の投資元本が毀損する可能性があります。また、一部の投資案件は、当初はほとんど収益をもたらさず、存続期間の終盤になって初めて収益をもたらす可能性があります。 関係者のクレジットリスク 本事業の事業者であり、且つ対象不動産の所有者であるTECRA株式会社(以下「TECRA」といいます。)や、対象不動産の賃借人、転借人(存在する場合)、および各対象不動産の管理・運営受託者等(以下「スキーム関係者」といいます。)の事業や財産の状況が変化したりすることにより、ファンドの運営が著しく阻害され、利益が減少したり、費用の増加が起こる可能性があります。

また、TECRAは、ファンドに関し生じた余裕金(対象不動産を管理運営する中に発生する資金等を指します。)を、金融機関への預金等により運用します。そのため、当該金融機関の破たん等により損失を被ることがあります。スキーム関係者の倒産手続き等開始に伴うリスク スキーム関係者に対する破産等の倒産手続の申立てが行われ、またはスキーム関係者の資産に対する仮差し押さえ、差し押さえ、または同様の処分が行われた場合、ファンドの運用が著しく阻害され、利益が減少するか、費用が増加する可能性があります。 システムリスク ファンドに関する取引はインターネットを利用しており、また、ファンドに関連する事務は、TECRAまたはその業務委託先が運営するシステムによって行われます。そのため、通信障害、システム障害等により、約定、取引、入出金や配当スケジュール等に悪影響を及ぼす可能性があります。 不動産に係るリスク 不動産価格は、経済市況、不動産市況、など多くの要因の影響を受けます。また、地理的固定、不動性、永続性、個別性などの不動産の特性により、一般に、不動産は流動性が相対的に低い資産として理解されています。これらの不動産の特性により、当初想定していた時期・価格・条件で対象不動産を売却することができず、ファンドの利益に悪影響を与えるリスクがあります。また、対象不動産が未完成物件の場合、工事期間の遅延、コストの高騰、建設および施設運営に必要な許認可の取得不能などにより、当初の予定よりも完成が遅れ、または物件が完成せず、投資の元本が失われる可能性があります。さらに、建物の施工を受託した建築会社またはその下請業者において建物が適正に施工されない可能性や、建築資材の強度・機能等の不具合や基準不適合である可能性があります。 賃貸物件に関するリスク 対象不動産をテナント(賃借人)に賃貸する場合、テナントの業績や財政状態の悪化によっては、ファンドが受け取るべき家賃を受け取れず、会員に対しての配当を行えないおそれがあります。また、運用期間中の空室発生や競合物件とのテナント獲得競争による賃料の引き下げ等により、ファンドの利益が悪影響を受けるリスクがあります。更に、対象不動産について想定外の修繕費用等が発生した場合には、分配金及び元本が悪影響を受けるリスクがあります。 価格下落リスク 会員が保有するファンド持分の客観的な価値は、不動産市場における相場その他の指標の変化や、対象不動産の価格の下落、当社の業務、財産の状況等により、減少するおそれがあります。 中途解約等の禁止 クーリングオフ期間経過後は、会員様は、やむを得ない事由が存する場合、または契約成立前書面の「22.本契約の解除等」に記載された要件を満たさない限り、契約を解除又は中途解約することはできません。 自然災害リスク 大規模な自然災害が発生して不動産市場に影響を及ぼした場合、または自然災害が対象不動産に直接影響を及ぼした場合、ファンドにおける収益の減少または費用が増加するリスクがあります。 運用期間の長期延長リスク 不動産市場の状況その他の状況に応じて、TECRAはその裁量により当初想定された投資期間を延長する場合があります。延長期間は、契約成立前書面の「対象不動産に関する不動産取引の詳細」の「不動産取引の終了予定日」に定められています。また、延長を行ったとしても、売却時の不動産市況によっては、当初の予想売却価格で対象不動産を売却できない可能性があり、出資金の元本割れとなるリスクがあります。 法規制に関するリスク ファンドまたは不動産に影響を与える可能性のある国内外の法制度が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、ファンドの利益の減少または費用の増加をもたらす可能性があります。 税制に関するリスク ファンドまたは不動産に影響を与える可能性のある国内外の税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、税金や公租公課の負担が増え、その結果、ファンドの利益に悪影響が及ぶ可能性があります。また、クラウドファンディング事業に係る税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、償還完了後の会員の収入が減少する可能性があります。 流動性リスク ファンド持分の流通市場は現在確立されておらず、確立される保証もなく、途中売却することができない可能性があります。また、ファンド持分の譲渡には、TECRAの同意が必要です。ファンド持分を途中売却できたとしても、売却価格が投資元本を割り込み損失を生じるリスクがあります。 ファンド組成会社

会社名 TECRA株式会社 住所 神奈川県横浜市西区みなとみらい2-3-1クイーンズタワーA棟4階 資本金 156,600,000円 代表者 新野 博信 業務管理者 中島 誠 免許 不動産特定共同事業(神奈川県知事第12号)

宅地建物取引業(神奈川県知事(4)第26122号)不動産特定共同事業の種別 第1号及び第2号(電子取引業務を行う) - 概要

- リターン

- スケジュール

- 物件情報

- マーケット

- リスク

- 事業者概要等

先行抽選対象ファンド(全クラス対象)

本ファンドは、ダイヤモンドクラス~エメラルドクラス(全クラス)の会員様を対象として、募集枠の一部を通常の募集に先立ってお申込・入金手続きが可能となる、先行抽選システムを採用いたします。

なお、本ファンドはすべてのクラスのみなさま一律で500口(5,000万円)を上限に口数登録いただけます!

また、当社の先行抽選は、ご当選されただけでは出資は確定せず、ご当選後お申込操作およびご入金手続きをしていただく必要がございます。期限内にお申込操作をお済ませくださいますよう、お願いいたします。当選されてもお申込がない場合は、キャンセルとなりますのでご注意ください。

・会員クラス制度の詳細はこちら

・先行抽選システムの詳細はこちら(「投資機会を逃さないシステム」欄に記載がございます)

※9/4㈭18時より一般募集(先着順)でのお申込も受け付けます

・ファンドお申込操作方法動画はこちら

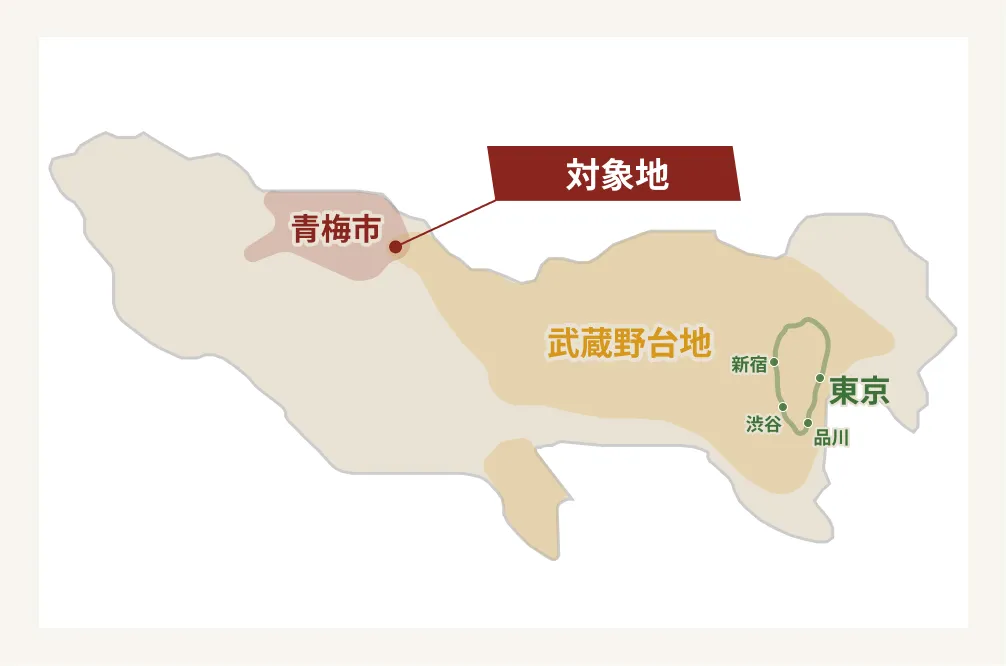

OME Data Centerプロジェクト

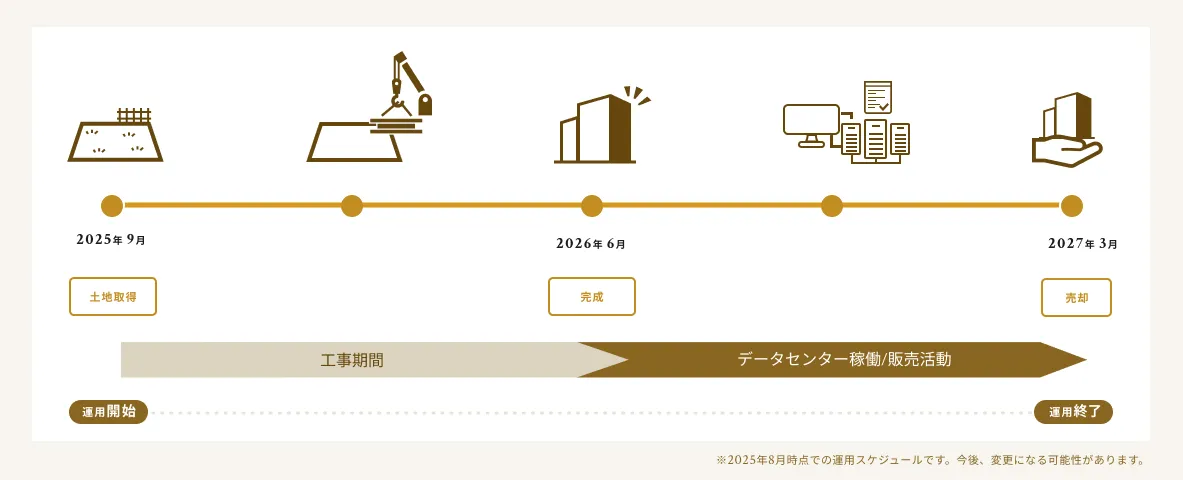

本ファンドは、東京都青梅市にて行うAI推論に特化した次世代型エッジデータセンタープロジェクトを投資対象とするファンドです。

すでに建築確認を取得している土地の購入資金、データセンターを建設するための必要資金をご出資いただきます。

建物建築後、運用期間終了までに土地建物を売却し、配当・元本償還を行います。詳細については、本ページ内「物件情報」および「マーケット」タブをご参照ください。

竣工後の売却を予定しているキャピタルゲイン型ファンド

ファンド組成後、建築確認取得済みの土地を購入し、建物建築を行います。建物は2026年6月下旬に竣工予定です。運用期間終了までに土地建物を売却し、配当・元本償還を行います。また竣工後、運営会社である株式会社Unsung Fieldsと賃貸借契約を結び(フリーレント)、開業準備を行った後運営を開始します。データセンターの運営が開始されている中での販売活動とすることで、好条件での売却を狙います。

リターン

配当予定

1口(10万円)ご出資時の受取配当金額(予定)

配当金額

計算期間

18ヶ月

配当金額

(税引き前)17,250円

源泉所得税

3,522円

配当金額

(税引き後)13,728円

2027年4月20日に配当・元本償還を行います。1口当たりの配当予定金額は17,250円、源泉所得税控除後の配当金額は13,728円を予定しています。

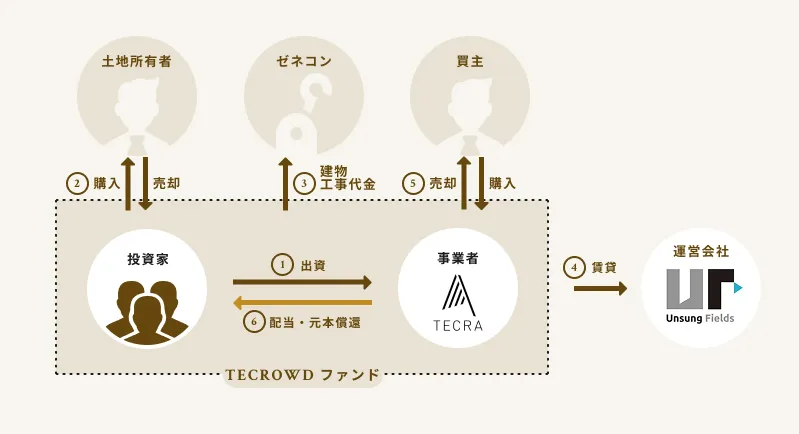

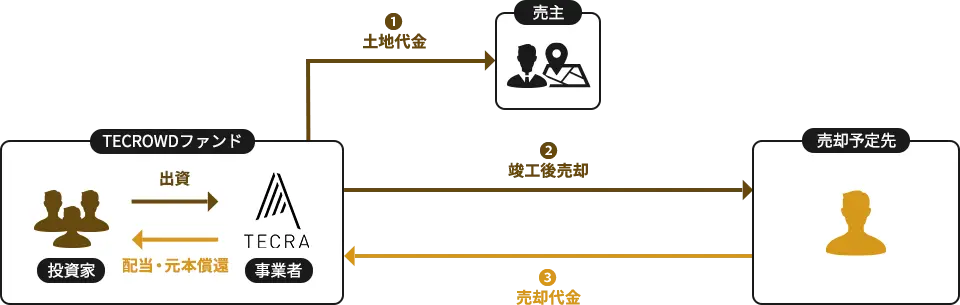

ファンドスキーム

竣工後の売却を予定しているキャピタルゲイン型ファンド

①投資家の皆様から出資金を募集します。

②対象物件(土地)を取得します。

③対象建物の建築工事を行います。

④建物竣工後、データセンターの運営会社である株式会社Unsung Fieldsへ賃貸します(フリーレント)。

⑤一定期間の賃貸後、土地建物を売却します。

⑥投資家の皆様へ配当・元本償還を行います。不動産特定共同事業における分類

不動産特定共同事業(第1号事業・匿名組合型)

出資金と資金使途(予定)

調達資金

出資総額

2,510,800,000 円

優先出資(投資家の皆様)

2,385,200,000 円

劣後出資

125,600,000 円

資金使途

土地 300,000,000円 建築工事費用合計 2,200,000,000円 内訳 設計費用 440,000,000円 建築費用 385,000,000円 電気設備工事(受電設備、非常電源設備等) 640,000,000円 機械設備費用(空調設備、冷却システム設備等) 480,000,000円 防災設備費用(消火設備) 40,000,000円 通信設備費用(ラック、ネットワーク設備等) 155,000,000円 工事予備費 60,000,000円 諸経費・予備費 10,800,000円 合計 2,510,800,000円 期中配当に関する収支の想定内訳

収入

売却代金

3,000,000,000円

プロジェクト費用

土地

300,000,000円

建築工事費用

2,200,000,000円

各種税金

7,000,000円

火災保険料

1,500,000円

諸経費・予備費

7,000,000円

配当

優先出資者配当

411,447,000円

劣後出資者配当

33,053,000円

売却価格について

当社がベンチマークとしている東京都江東区、神奈川県川崎市、千葉県印西市にある同等スペックのデータセンター(年間ダウンタイム10時間未満)では、供給電力1kWあたりの月額賃料が約19,000円です。この水準を基に試算すると、本データセンターでは年間1億7,000万円程度の賃料収入が見込まれます。

また、比較対象となる施設の利回りは4%前後で推移している模様ですが、保守的に6%で換算した場合、当施設の売却価格は30億円前後となることが見込まれます。

本案件については、すでに有力な売却先候補があり、本ファンドの予定売却価格は十分妥当な価格であると判断しています。分配金に関する課税

分配金は雑所得として総合課税の対象となります。事業者であるTECRAにて20.42%の源泉徴収を行い、また、年に一度「年間取引報告書」を交付いたします。

スケジュール

募集スケジュール

先行抽選登録期間 情報公開日~2025年8月28日 先行抽選結果発表日 2025年8月29日15時頃 当選者申込期間※1 2025年8月29日~9月3日 当選者入金期限 2025年9月3日 一般募集期間※2 2025年9月4日~9月19日 ※1:当社の先行抽選対象ファンドは、ご当選されただけでは出資は確定せず、ご当選後お申込操作およびご入金手続きをしていただく必要がございます。期限内にお申込操作をお済ませくださいますよう、お願いいたします。当選されてもお申込がない場合は、キャンセルとなります。

※2:一般募集でのお申込については、お申込時にお送りする「申込完了およびご入金のご案内」にてご案内する入金期限までのご入金をお願いします。想定運用スケジュール

運用期間 2025年9月21日~2027年3月20日 償還および配当日 2027年4月20日 運用期間については、予定期間の終了日より前に対象不動産を売却することにより、元本損失のリスクが軽減される可能性が高いと見込まれる場合やより高い利益の実現が見込まれる場合は、事業者の裁量により、運用期間の終了を早めることがあります。左記の運用期間内に対象不動産の売却が完了しない場合、事業者は本契約の運用期間満了日の遅くとも1ヶ月前に事業参加者に書類または電子情報処理組織を利用した通知をすることにより、本契約の運用期間を延長し、次なる売却先を検討、もしくは、TECRAの固有財産に振り替えることがあります。

物件概要

(土地)

所在地(地番) 東京都青梅市千ヶ瀬町五丁目682-2,684-2,-5 地目 宅地 地積 合計 348.54㎡ 権利の種類 所有権 (建物)

物件名 OME Data Center 所在(地番) 東京都青梅市千ヶ瀬町五丁目682-2,684-2,-5 物件種別 倉庫(PCサーバー室)(予定) 構造・規模 鉄骨造地上1階建(予定) 延床面積 233.89㎡(予定) 建築確認番号 第ERI-25020965号(令和7年7月30日) データセンターの主なスペック(予定)

項目 仕様 補足 空調方式 液冷チラー方式N+1 水や冷媒を使って効率的に熱を取り除く冷却方法。電力効率が高く、大量の熱を安定的に処理することが可能。N+1とは、必要な冷却能力を満たす台数(N台)に加えて予備1台を設置することで、万が一1台が故障しても全体の冷却能力を維持するもの。 最大受電電力 1.99メガワット データセンター全体で使える最大電力。多数のサーバー運用が可能。 UPS N+1冗⾧構成 無停電電源装置。停電や電源トラブル発生時に、接続された機器へ一時的に電力を供給する装置。必要な台数(N台)のUPSに加えて予備1台を設置し、万が一1台が故障しても電力供給が途絶えないように安全性を確保する。 火災対策 火災予兆検知システム 煙や熱の変化を早期に検知し、火災を未然に防ぐ装置を設置。 N2ガス消火設備 窒素を使って火災を消火するシステム。環境に優しく、精密機器等を守るために使われることが多い。 マーケット

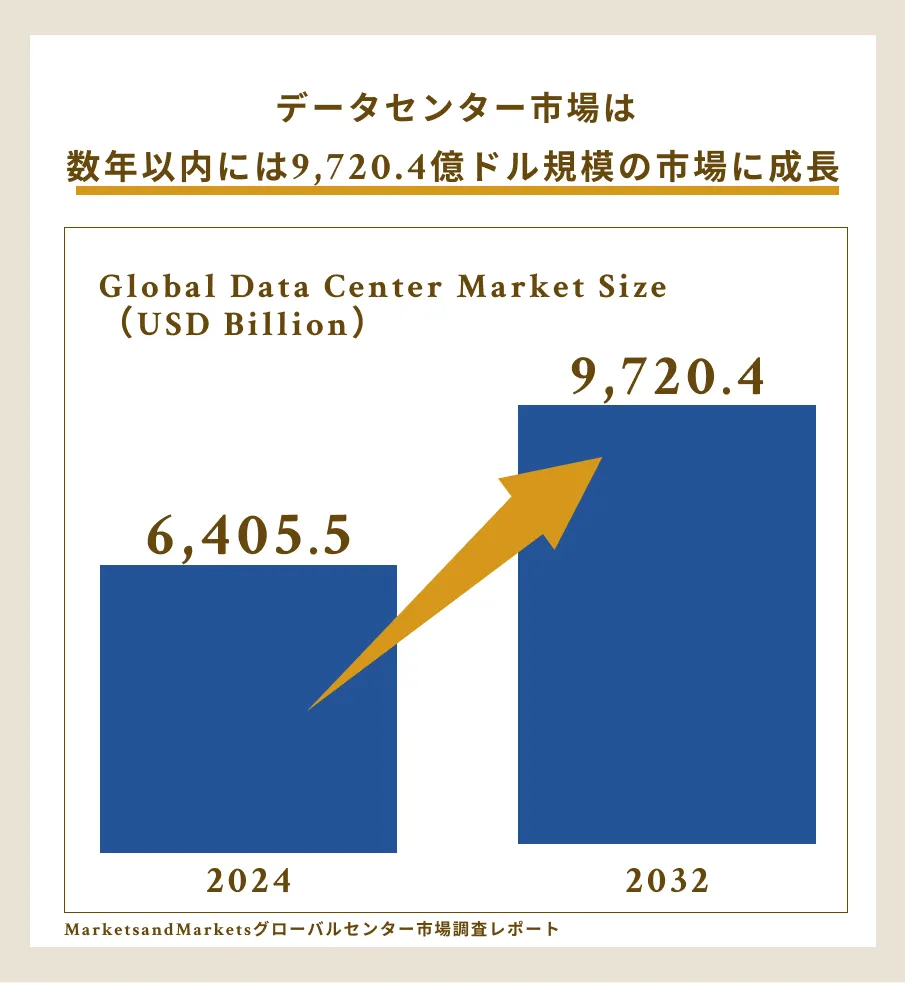

急成長するデータセンター市場

データセンターはインターネットやAIの計算処理を行う専用施設です。メール送受信や動画視聴、AIチャットなどの操作はすべてデータセンター内で処理されています。

世界のデータセンター市場は急成長中で、2024年の約6,400億ドルから2032年には9,700億ドルへと拡大することが予測されています。

企業やサービスの安定した高速処理には、信頼性と安全性に優れたデータセンターが不可欠であり、データセンター市場の急成長はAIやクラウドサービス利用の急増を反映しています。

AI時代は「推論」へ 求められる日本のエッジデータセンター

AIの処理には「学習」と「推論」の2つのフェーズがあり、近年は生成AIの発展により「学習」から「推論」へと処理の中心が移っています。従来型の「学習」を得意とする大規模データセンター(ハイパースケールデータセンター)に対し、「推論」はユーザーの近くでリアルタイムに処理することが求められ、都市圏近郊に設置される小~中規模のエッジデータセンターの必要性が高まっています。

OME Data Centerの特徴・強み

都心から近く災害リスクの低い堅実な立地

本データセンターは東京・大手町から約45km、低レイテンシ(遅滞の少ない)通信で都心と直結する好立地に位置します。武蔵野台地に位置し、水害・地震リスクが極めて低い災害安全性の高いエリアです。

有力企業との協業による安心の運営体制

TECROWDでは、データセンターの開発・運営にあたり、株式会社Unsung Fieldsと協業を行っております。

同社はAI処理特化型の次世代データセンターを企画・設計するスタートアップで、北米のAI半導体分野のリーディングカンパニーであるTenstorrent Inc.や国内大手メーカー関連会社等と資本業務提携しており、今後更なる成長が見込まれる企業です。

本データセンターはTenstorrent Inc.製サーバーを採用し、AI推論特化型の次世代エッジデータセンターとして設計され、建物完成後、Unsung Fields社へ賃貸し、データセンター運営を行う予定です。

参照

株式会社Unsung Fields

株式会社Unsung Fields

Tenstorrent Tenstorrent

Tenstorrent Tenstorrent

iFIND株式会社 iFIND株式会社|DX主体のデジタルソリューションカンパニー

株式会社Unsung Fields Unsung FieldsとTenstorrent、資本業務提携を発表

株式会社Unsung Fields Unsung FieldsとTenstorrent、資本業務提携を発表

株式会社Unsung Fields Unsung Fields、アイリスオーヤマのAI 活用推進を担うiFINDと資本業務提携を締結

株式会社Unsung Fields Unsung Fields、アイリスオーヤマのAI 活用推進を担うiFINDと資本業務提携を締結

Tenstorrent Tenstorrent Galaxy

Tenstorrent Tenstorrent Galaxy

この商品のリスクに関するよくある質問と当社の対応

売却代金が下振れるリスクはありますか?

物件売却時に売却額が想定を下回った場合、配当の減少や、元本割れが生じるリスクがあります。本ファンドでは優先劣後構造を採用しており、元本償還時の売却代金が元本を割り込んだ場合でも劣後出資分から損失を負担させることにより、元本割れリスクを軽減しております。

売却活動が難航した場合はどうなりますか?

既に当該不動産の売却先マーケティングを行っており、有力な売却先候補があります。万一、当該候補との商談が破談となった場合でも、データセンターのニーズや利回り等の投資不動産としての魅力からして適切な価格での売却は十分可能であると判断しています。販売活動の進捗によっては、ファンドの運用期間を延長しながら新たな売却先を探すか、TECRAの固有資産に振り替えて配当・元本償還を行う可能性もあります。

この商品に関するリスク

元本割れリスク ファンドは会員様の投資の元本を保証するものではありません。ファンドの収益性、利益の分配、資産の分配は保証されていないため、以下に記載の各リスクに加えて、「契約締結前の書類」に記載されているリスクにより、会員様の投資元本が毀損する可能性があります。また、一部の投資案件は、当初はほとんど収益をもたらさず、存続期間の終盤になって初めて収益をもたらす可能性があります。 関係者のクレジットリスク 本事業の事業者であり、且つ対象不動産の所有者であるTECRA株式会社(以下「TECRA」といいます。)や、対象不動産の賃借人、転借人(存在する場合)、および各対象不動産の管理・運営受託者等(以下「スキーム関係者」といいます。)の事業や財産の状況が変化したりすることにより、ファンドの運営が著しく阻害され、利益が減少したり、費用の増加が起こる可能性があります。

また、TECRAは、ファンドに関し生じた余裕金(対象不動産を管理運営する中に発生する資金等を指します。)を、金融機関への預金等により運用します。そのため、当該金融機関の破たん等により損失を被ることがあります。スキーム関係者の倒産手続き等開始に伴うリスク スキーム関係者に対する破産等の倒産手続の申立てが行われ、またはスキーム関係者の資産に対する仮差し押さえ、差し押さえ、または同様の処分が行われた場合、ファンドの運用が著しく阻害され、利益が減少するか、費用が増加する可能性があります。 システムリスク ファンドに関する取引はインターネットを利用しており、また、ファンドに関連する事務は、TECRAまたはその業務委託先が運営するシステムによって行われます。そのため、通信障害、システム障害等により、約定、取引、入出金や配当スケジュール等に悪影響を及ぼす可能性があります。 不動産に係るリスク 不動産価格は、経済市況、不動産市況、など多くの要因の影響を受けます。また、地理的固定、不動性、永続性、個別性などの不動産の特性により、一般に、不動産は流動性が相対的に低い資産として理解されています。これらの不動産の特性により、当初想定していた時期・価格・条件で対象不動産を売却することができず、ファンドの利益に悪影響を与えるリスクがあります。また、対象不動産が未完成物件の場合、工事期間の遅延、コストの高騰、建設および施設運営に必要な許認可の取得不能などにより、当初の予定よりも完成が遅れ、または物件が完成せず、投資の元本が失われる可能性があります。さらに、建物の施工を受託した建築会社またはその下請業者において建物が適正に施工されない可能性や、建築資材の強度・機能等の不具合や基準不適合である可能性があります。 賃貸物件に関するリスク 対象不動産をテナント(賃借人)に賃貸する場合、テナントの業績や財政状態の悪化によっては、ファンドが受け取るべき家賃を受け取れず、会員に対しての配当を行えないおそれがあります。また、運用期間中の空室発生や競合物件とのテナント獲得競争による賃料の引き下げ等により、ファンドの利益が悪影響を受けるリスクがあります。更に、対象不動産について想定外の修繕費用等が発生した場合には、分配金及び元本が悪影響を受けるリスクがあります。 価格下落リスク 会員が保有するファンド持分の客観的な価値は、不動産市場における相場その他の指標の変化や、対象不動産の価格の下落、当社の業務、財産の状況等により、減少するおそれがあります。 中途解約等の禁止 クーリングオフ期間経過後は、会員様は、やむを得ない事由が存する場合、または契約成立前書面の「22.本契約の解除等」に記載された要件を満たさない限り、契約を解除又は中途解約することはできません。 自然災害リスク 大規模な自然災害が発生して不動産市場に影響を及ぼした場合、または自然災害が対象不動産に直接影響を及ぼした場合、ファンドにおける収益の減少または費用が増加するリスクがあります。 運用期間の長期延長リスク 不動産市場の状況その他の状況に応じて、TECRAはその裁量により当初想定された投資期間を延長する場合があります。延長期間は、契約成立前書面の「対象不動産に関する不動産取引の詳細」の「不動産取引の終了予定日」に定められています。また、延長を行ったとしても、売却時の不動産市況によっては、当初の予想売却価格で対象不動産を売却できない可能性があり、出資金の元本割れとなるリスクがあります。 法規制に関するリスク ファンドまたは不動産に影響を与える可能性のある国内外の法制度が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、ファンドの利益の減少または費用の増加をもたらす可能性があります。 税制に関するリスク ファンドまたは不動産に影響を与える可能性のある国内外の税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、税金や公租公課の負担が増え、その結果、ファンドの利益に悪影響が及ぶ可能性があります。また、クラウドファンディング事業に係る税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、償還完了後の会員の収入が減少する可能性があります。 流動性リスク ファンド持分の流通市場は現在確立されておらず、確立される保証もなく、途中売却することができない可能性があります。また、ファンド持分の譲渡には、TECRAの同意が必要です。ファンド持分を途中売却できたとしても、売却価格が投資元本を割り込み損失を生じるリスクがあります。 ファンド組成会社

会社名 TECRA株式会社 住所 神奈川県横浜市西区みなとみらい2-3-1クイーンズタワーA棟4階 資本金 156,600,000円 代表者 新野 博信 業務管理者 中島 誠 免許 不動産特定共同事業(神奈川県知事第12号)

宅地建物取引業(神奈川県知事(4)第26122号)不動産特定共同事業の種別 第1号及び第2号(電子取引業務を行う)

-

- TECROWD86号ファンド「猫専用個室ペットホテル ねこべや#02」 運用中

- 日本/東京・千葉

-

-

募集

想定利回り年利

9.50% -

運用

期間24ヶ月

-

募集

期間2025/09/22〜

2025/09/30 -

募集金額

368,600,000円

-

-

- ファンド詳細をみる

-

- 概要

- リターン

- スケジュール

- 物件情報

- ねこべやとは

- マーケット

- リスク

- 事業者概要等

先行抽選対象ファンド

【ダイヤモンドクラス+初めて投資の方対象】本ファンドは、ダイヤモンドクラスおよびこれまでご投資されたことが無い会員様を対象として、先行抽選システムを採用いたします。

・先行抽選システムの詳細はこちら(「投資機会を逃さないシステム」欄に記載がございます)

当社の先行抽選は、ご当選されただけでは出資は確定せず、ご当選後お申込操作およびご入金手続きをしていただく必要がございます。期限内にお申込操作をお済ませくださいますよう、お願いいたします。当選されてもお申込がない場合は、キャンセルとなりますのでご注意ください。

※10/9㈭18時より一般募集(先着順)でのお申込も受け付けます

・会員クラス制度の詳細はこちら

・ファンドお申込操作方法動画はこちら

・申込デモ画面こちら

本ファンドの概要

本ファンドは、猫専用個室ペットホテル ねこべや5棟を投資対象とします。

土地および建物の取得資金、改装工事費用等を募集し、物件取得後に、ペットホテル用にリノベーション工事を実施します。改装工事完工後、再度インカムゲイン型ファンドを組成し、本ファンドは償還する予定です。外部へ売却したうえで、償還を行う可能性もあります。

短期運用のキャピタルゲイン型ファンド

ねこべや5棟の土地および建物の購入資金、建物の改装工事に必要な資金をご出資いただくファンドです。改装工事完了後に、運営会社である株式会社ペチカと賃貸借契約を結び(フリーレント)、開業準備を行った後運営を開始します。その後、新ファンドの再組成もしくは売却を行い、配当金支払および元本償還を行います。

リターン

配当予定

1口(10万円)ご出資時の受取配当金額(予定)

配当金額 計算期間 6ヶ月 配当金額

(税引き前)5,250円 源泉所得税 1,072円 配当金額

(税引き後)4,178円 2026年5月20日に配当・元本償還を行います。1口当たりの配当予定金額は5,250円、源泉所得税控除後の配当金額は4,178円を予定しています。

ファンドスキーム

短期運用のキャピタルゲイン型ファンド

①投資家の皆様から出資金を募集します。

②対象物件(土地・建物)を取得します。

③対象建物のリノベーション工事を行います。

④リノベーション工事完工後、ねこべやの運営会社である株式会社ペチカへ賃貸します(フリーレント)。

⑤一定期間の賃貸後、新ファンドを組成もしくは対象物件を売却します。

⑥投資家の皆様へ配当・元本償還を行います。不動産特定共同事業における分類

不動産特定共同事業(第1号事業・匿名組合型)

調達資金および資金使途(予定)

調達資金

出資額

優先出資(投資家の皆様)

535,500,000円

劣後出資

29,900,000円

合計

565,400,000円

資金使途

物件取得費用(5棟合計) 353,200,000円 改装工事費(5棟合計) 192,500,000円 諸経費・予備費 19,700,000円 合計 565,400,000円 期中配当に関する収支の想定内訳(年間)

収入

売却代金

628,500,000円

プロジェクト費用

物件取得費用(5棟合計)

353,200,000円

改装工事費(5棟合計)

192,500,000円

各種税金

13,525,000円

火災保険料

500,000円

諸経費・予備費

7,500,000円

配当

優先出資者配当

28,113,750円

劣後出資者配当

16,533,976円

分配金に関する課税

分配金は雑所得として総合課税の対象となります。事業者であるTECRAにて20.42%の源泉徴収を行い、また、年に一度「年間取引報告書」を交付いたします。

スケジュール

募集スケジュール

先行抽選登録期間 情報公開日~2025年10月2日 先行抽選結果発表日 2025年10月3日15時頃 当選者申込期間※1 2025年10月3日~10月8日 当選者入金期限 2025年10月8日 一般募集期間※2 2025年10月9日~10月20日 ※1:当社の先行抽選対象ファンドは、ご当選されただけでは出資は確定せず、ご当選後お申込操作およびご入金手続きをしていただく必要がございます。期限内にお申込操作をお済ませくださいますよう、お願いいたします。当選されてもお申込がない場合は、キャンセルとなります。

※2 出資金の入金期限は、お申込日の翌営業日から起算して2営業日以内です。(例:申込日10/9㈭→入金期限10/14㈫)

詳細はお申込時にお送りする「申込完了およびご入金のご案内」にてご確認ください。想定運用スケジュール

運用期間 2025年10月21日~2026年4月20日 償還および配当日 2026年5月20日 運用期間については、予定期間の終了日より前に対象不動産を売却することにより、元本損失のリスクが軽減される可能性が高いと見込まれる場合やより高い利益の実現が見込まれる場合は、事業者の裁量により、運用期間の終了を早めることがあります。

物件概要

【大宮店】

(土地)

所在(地番) 埼玉県さいたま市大宮区堀の内町三丁目 310番 3,311番 地目 (310番3)山林(311番)宅地 地積 258.92㎡ 権利の種類 所有権 (建物)

物件名 ねこべや大宮店 所在(地番) 埼玉県さいたま市大宮区堀の内町三丁目 311番地、310番地 3 家屋番号 311番 物件種別 居宅 構造・規模 軽量鉄骨造スレート葺2階建 築年月日 平成8年3月6日 延床面積 166.02㎡ 部屋数 25室 権利の種類 所有権 建築確認番号 第345号(平成 7年 5月 10日) 検査済証番号 不明 対象地地図

【武蔵野店】

(土地)

所在(地番) 東京都武蔵野市関前四丁目 480番 15,-16 地目 宅地 地積 174.62㎡ 権利の種類 所有権 (建物)

物件名 ねこべや武蔵野店 所在(地番) 東京都武蔵野市関前四丁目 480番地 16 家屋番号 480番 16 物件種別 居宅 構造・規模 鉄骨造陸屋根スレート葺 3階建 築年月日 昭和 61年 10月 18日 延床面積 163.91㎡ 部屋数 25室 権利の種類 所有権 建築確認番号 第 0761号(昭和 61年 4月 17日) 検査済証番号 不明(昭和 61年 10月 15日) 対象地地図

【越谷店】

(土地)

所在(地番) 埼玉県越谷市御殿町 4283番 4 地目 宅地 地積 138.27㎡ 権利の種類 所有権 (建物)

物件名 ねこべや越谷店 所在(地番) 埼玉県越谷市御殿町 4283番地 4 家屋番号 4283番 4 物件種別 居宅 構造・規模 木造かわらぶき 2階建 築年月日 平成 23年 8月 1日 延床面積 132.49㎡ 部屋数 24室 権利の種類 所有権 建築確認番号 第 10UDI2S 建 04424 号(平成 23年 3月 10日) 検査済証番号 第 10UDI2S 建 04424 号(平成 23年 8月 6日) 対象地地図

【町田店】

(土地)

所在(地番) 東京都町田市鶴間六丁目 1517番 10 地目 宅地 地積 107.25㎡ 権利の種類 所有権 (建物)

物件名 ねこべや町田店 所在(地番) 東京都町田市鶴間六丁目 1517番地 10 家屋番号 1517番 10 物件種別 居宅 構造・規模 軽量鉄骨造スレートぶき 2階建 築年月日 平成 26年 8月 6日 延床面積 107.74㎡ 部屋数 20室 権利の種類 所有権 建築確認番号 第 ERI14015095 号(平成 26年 4月 21日) 検査済証番号 第 ERI14015095 号(平成 26年 7月 7日) 対象地地図

【海老名店】

(土地)

所在(地番) 神奈川県海老名市大谷北三丁目 3841-1,-6 地目 宅地 地積 262.11㎡ 権利の種類 所有権 (建物)

物件名 ねこべや海老名店 所在(地番) 神奈川県海老名市大谷北三丁目 3841番地 1 家屋番号 3841番 1 物件種別 居宅 構造・規模 木造かわらぶき 2階建 築年月日 平成22年 4月 12日 延床面積 132.28㎡ 部屋数 21室 権利の種類 所有権 建築確認番号 第H21SBC-確 03793 号(平成 21年 11月 26日) 検査済証番号 第H22SBC-完00144 号(平成 22年 4月 20日) 対象地地図

猫専用個室ペットホテル「ねこべや」とは

概要

— 猫ファースト × 医療対応 × プレミアムモデルの三位一体 —

「ねこべや」は、“猫専用・完全個室型”を貫く全国でも稀有なプレミアムペットホテルです。一般的なペットホテルや動物病院では、犬猫など複数種類の動物と同じ空間で狭いケージで管理する運営スタイルであるのに対し、「ねこべや」は猫の生活習性・心理特性・健康状態までをトータルに配慮し、ストレスの少ない環境でお預かりするサービスを提供しています。特徴

①猫専用・完全個室の空間設計

2〜6畳のケージレス個室にキャットウォークや隠れスペースを完備。猫へのストレスが少なく自然体で過ごせるような部屋に設計されています。実際の利用者レビューでは「自宅よりもリラックスしていた」「普段は臆病な猫が落ち着いて過ごせた」といった声が寄せられるなど、猫にとって快適な環境を実現しています。②24時間見守りシステム

全室カメラ設置でリアルタイム確認可能。毎日LINEで写真・動画・体調の報告がされるので離れていても安心です。「報告が丁寧で信頼できる」と高評価を得ています。③ニーズに合わせた個別対応可能

猫一匹一匹の性格に合わせて、ご自宅と同じように丁寧にお世話します。多頭預かりでも個別の食事の提供に対応、投薬、遊びやブラッシングなど、細やかなケアを行います。④獣医師常駐による医療ケア

投薬・皮下点滴・注射・強制給餌など医療行為を含む個別ケアを提供しています。慢性疾患・高齢猫の長期預かりや退院後の療養滞在にも対応しています。⑤プレミアム路線×ダイナミックプライシングによる高収益

一般的なペットホテル(1泊3,000〜5,000円)に対し、医療ケア・送迎・トリミング等のオプションとダイナミックプライシングにより単価3〜5倍以上の実現が可能です。富裕層や旅行の多い層から高い支持を獲得しています。

※獣医師常駐、トリミングサービス等は「ねこべや」の一部の店舗限定となります。

運営会社

会社名 株式会社ペチカ 住所 愛知県名古屋市北区水草町一丁目61番地の6 資本金 13,300,000円 代表者 渡邊 厚雄 事業内容 動物の保管、販売、訓練、貸出し、展示及び譲受飼育に関する業務並びに仲介、動物病院の経営 マーケット

ペット市場全体の規模拡大とペット関連予算の増加

近年、日本国内のペット関連市場は確実に拡大しています。2023年度のペット関連総市場規模は前年度比4.5%増の1兆8,629億円となり、2024年度のペット関連総市場規模は、小売金額(末端金額)ベースで、前年度比102.1%の1兆9,026億円を予測する とされています。

また、ペット1頭にかける年間支出額が大幅に増加しています。2024年度の1年間で猫にかける費用は178,418円(前年比105.4%)で、前年を上回りました。この費用増加は、プレミアム志向の拡大とペットの家族化現象が背景にあります。

ペットへの意識が「動物のお世話」から「家族の健康管理」へと変化し、人間と同様の品質や安全性を求める傾向が強まっています。その結果、従来の価格重視から品質重視への転換が進み、年間支出の増加につながっています。ペット市場の拡大とペットにかけるお金の増加は、物価上昇の影響や一時的な現象ではなく、社会全体のペットに対する意識変化に基づく持続的なトレンドと考えられます。

猫専門ペットホテルの需要拡大と、ねこべやの競合優位性

さらに注目すべきは、犬と猫の飼育数の推移です。かつては犬が主流でしたが、近年では猫の飼育数が犬を上回り、その傾向が定着しつつあります。

共働きや単身世帯の増加にともない、散歩不要で集合住宅でも飼いやすい等、現代のライフスタイルに適していることがその理由として考えられます。

また近年は、出張や旅行など外出の機会が再び増えており、ペットを一時的に預けるニーズも今後高まっていくことが予想されます。猫専門のペットホテルは今後ますます需要が増加していくと考えられます。

このような市場環境の中、「ねこべや」は”猫専用・完全個室型”という独自のポジションを確立し、プレミアムモデル・医療対応・ストレス軽減設計といった点で高い競合優位性を持っています。※詳細は「ねこべやとは」タブをご覧ください。

この商品のリスクに関するよくある質問と当社の対応

売却代金が下振れるリスクはありますか?

本ファンドは運用終了時に新たにインカムゲイン型ファンドを組成し、償還する予定ですが、場合によっては対象物件を外部に売却する可能性があります。見込まれる賃料、収益不動産としての利回り等からして、適切な価格での売却が十分可能であると判断しておりますが、物件売却時に売却額が想定を下回った場合、配当の減少や、元本割れが生じるリスクがあります。本ファンドでは優先劣後構造を採用しており、元本償還時の売却代金が元本を割り込んだ場合でも劣後出資分から損失を負担させるため、元本割れリスクは軽減されております。

この商品に関するリスク

元本割れリスク ファンドは会員様の投資元本を保証するものではありません。ファンドの収益性、利益の分配、資産の分配は保証されていないため、以下に記載の各リスクに加えて、「契約締結前の書類」に記載されているリスクにより、会員様の投資元本が毀損する可能性があります。また、一部の投資案件は、当初はほとんど収益をもたらさず、存続期間の終盤になって初めて収益をもたらす可能性があります。 関係者のクレジットリスク 本事業の事業者であり、且つ対象不動産の所有者であるTECRA株式会社(以下「TECRA」といいます。)や、対象不動産の賃借人、転借人(存在する場合)、および各対象不動産の管理・運営受託者等(以下「スキーム関係者」といいます。)の事業や財産の状況が変化したりすることにより、ファンドの運営が著しく阻害され、利益が減少したり、費用の増加が起こる可能性があります。

また、TECRAは、ファンドに関し生じた余裕金(対象不動産を管理運営する中に発生する資金等を指します。)を、金融機関への預金等により運用します。そのため、当該金融機関の破たん等により損失を被ることがあります。スキーム関係者の倒産手続き等開始に伴うリスク スキーム関係者に対する破産等の倒産手続の申立てが行われ、またはスキーム関係者の資産に対する仮差し押さえ、差し押さえ、または同様の処分が行われた場合、ファンドの運用が著しく阻害され、利益が減少するか、費用が増加する可能性があります。 システムリスク ファンドに関する取引はインターネットを利用しており、また、ファンドに関連する事務は、TECRAまたはその業務委託先が運営するシステムによって行われます。そのため、通信障害、システム障害等により、約定、取引、入出金や配当スケジュール等に悪影響を及ぼす可能性があります。 不動産に係るリスク 不動産価格は、経済市況、不動産市況、など多くの要因の影響を受けます。また、地理的固定、不動性、永続性、個別性などの不動産の特性により、一般に、不動産は流動性が相対的に低い資産として理解されています。これらの不動産の特性により、当初想定していた時期・価格・条件で対象不動産を売却することができず、ファンドの利益に悪影響を与えるリスクがあります。また、対象不動産が未完成物件の場合、工事期間の遅延、コストの高騰、建設および施設運営に必要な許認可の取得不能などにより、当初の予定よりも完成が遅れ、または物件が完成せず、投資の元本が失われる可能性があります。さらに、建物の施工を受託した建築会社またはその下請業者において建物が適正に施工されない可能性や、建築資材の強度・機能等の不具合や基準不適合である可能性があります。 賃貸物件に関するリスク 対象不動産をテナント(賃借人)に賃貸する場合、テナントの業績や財政状態の悪化によっては、ファンドが受け取るべき家賃を受け取れず、会員に対しての配当を行えないおそれがあります。また、運用期間中の空室発生や競合物件とのテナント獲得競争による賃料の引き下げ等により、ファンドの利益が悪影響を受けるリスクがあります。更に、対象不動産について想定外の修繕費用等が発生した場合には、分配金及び元本が悪影響を受けるリスクがあります。 価格下落リスク 会員が保有するファンド持分の客観的な価値は、不動産市場における相場その他の指標の変化や、対象不動産の価格の下落、当社の業務、財産の状況等により、減少するおそれがあります。 中途解約等の禁止 クーリングオフ期間経過後は、会員様は、やむを得ない事由が存する場合、または契約成立前書面の「22.本契約の解除等」に記載された要件を満たさない限り、契約を解除又は中途解約することはできません。 自然災害リスク 大規模な自然災害が発生して不動産市場に影響を及ぼした場合、または自然災害が対象不動産に直接影響を及ぼした場合、ファンドにおける収益の減少または費用が増加するリスクがあります。 運用期間の長期延長リスク 不動産市場の状況その他の状況に応じて、TECRAはその裁量により当初想定された投資期間を延長する場合があります。延長期間は、契約成立前書面の「対象不動産に関する不動産取引の詳細」の「不動産取引の終了予定日」に定められています。また、延長を行ったとしても、売却時の不動産市況によっては、当初の予想売却価格で対象不動産を売却できない可能性があり、出資金の元本割れとなるリスクがあります。 法規制に関するリスク ファンドまたは不動産に影響を与える可能性のある国内外の法制度が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、ファンドの利益の減少または費用の増加をもたらす可能性があります。 税制に関するリスク ファンドまたは不動産に影響を与える可能性のある国内外の税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、税金や公租公課の負担が増え、その結果、ファンドの利益に悪影響が及ぶ可能性があります。また、クラウドファンディング事業に係る税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、償還完了後の会員の収入が減少する可能性があります。 流動性リスク ファンド持分の流通市場は現在確立されておらず、確立される保証もなく、途中売却することができない可能性があります。また、ファンド持分の譲渡には、TECRAの同意が必要です。ファンド持分を途中売却できたとしても、売却価格が投資元本を割り込み損失を生じるリスクがあります。 ファンド組成会社

会社名 TECRA株式会社 住所 神奈川県横浜市西区みなとみらい2-3-1クイーンズタワーA棟4階 資本金 156,600,000円 代表者 新野 博信 業務管理者 中島 誠 免許 不動産特定共同事業(神奈川県知事第12号)

宅地建物取引業(神奈川県知事(4)第26122号)不動産特定共同事業の種別 第1号及び第2号(電子取引業務を行う) - 概要

- リターン

- スケジュール

- 物件情報

- ねこべやとは

- マーケット

- リスク

- 事業者概要等

定期的な配当が受け取れるインカムゲイン型ファンド

本ファンドは、既に開業済みの猫専用個室ペットホテル ねこべや3棟を投資対象とします。土地および建物の取得資金等を募集し、物件取得後に、運営会社である株式会社ペチカへ賃貸し、同社からの賃料収入を原資として配当を行うインカムゲイン型ファンドです。

リターン

配当予定

1口(10万円)ご出資時の受取配当金額(予定)

第1回配当

第2~第7回配当

第8回配当

合計配当金額

計算期間

4ヶ月

3ヶ月

2ヶ月

ー

配当金額(税引き前)

3,166円

各回 2,375円

1,584円

19,000円

源泉所得税

646円

各回 484円

323円

3,873円

配当金額(税引き後)

2,520円

各回 1,891円

1,261円

15,127円

※計算方法:100,000円(投資元本)×9.5%(年利)×24ヶ月÷12ヶ月=19,000円

※投資元本は第8回配当と同時に償還を予定しています。

※利回り/リターン/配当などはすべて想定数値となります。

ファンドスキーム

賃料収入が配当原資

本プロジェクトでは、投資家の皆様からの出資金をもって対象物件(以下、本物件)を売主から購入します(図②)。運営会社である株式会社ペチカへ賃貸を行い(図③)、賃料収入を原資とするインカムゲイン配当を行います。また、運用期間終了までに本物件を売却し、売却代金をもって元本償還を行います。

不動産特定共同事業における分類

不動産特定共同事業(第1号事業・匿名組合型)

調達資金および資金使途(予定)

調達資金

出資額

優先出資(投資家の皆様)

368,600,000 円

劣後出資

19,500,000 円

合計

388,100,000 円

資金使途

土地 173,900,000円 建物(税込) 202,100,000円 諸経費・予備費 12,100,000円 合計 388,100,000円 期中配当に関する収支の想定内訳(年間)

収入

賃料収入

46,800,000円

支出

固定資産税・都市計画税

1,600,000円

火災保険料

600,000円

諸経費・予備費

3,000,000円

不動産特定共同事業に係る支出

営業者報酬

2,340,000円

配当

優先出資者配当

35,017,000円

劣後出資者配当

4,243,000円

分配金に関する課税

分配金は雑所得として総合課税の対象となります。事業者であるTECRAにて20.42%の源泉徴収を行い、また、年に一度「年間取引報告書」を交付いたします。

スケジュール

募集スケジュール

先行抽選登録期間 本ファンドは先行抽選を実施いたしません。 募集期間※1 2025年9月22日~9月30日 ※1 出資金の入金期限は、申込日除く2営業日以内です。(例:申込日9/22㈪→入金期限9/25㈭)

詳細はお申込時にお送りする「申込完了およびご入金のご案内」にてご確認ください。想定運用スケジュール

運用期間 2025年10月1日~2027年9月30日 償還および最終配当日 2027年10月29日 運用期間については、予定期間の終了日より前に対象不動産を売却することにより、元本損失のリスクが軽減される可能性が高いと見込まれる場合やより高い利益の実現が見込まれる場合は、事業者の裁量により、運用期間の終了を早めることがあります。左記の運用期間内に対象不動産の売却が完了しない場合、事業者は本契約の運用期間満了日の遅くとも1ヶ月前に事業参加者に書類または電子情報処理組織を利用した通知をすることにより、本契約の運用期間を延長し、次なる売却先を検討、もしくは、TECRAの固有財産に振り替えることがあります。

物件概要

【杉並店】

(土地)

所在(地番) 東京都杉並区宮前四丁目59-45 地目 宅地 地積 71.62㎡ 権利の種類 所有権 私道に関する事項

所在(地番) 東京都杉並区宮前四丁目59-4,-24 負担面積 7.73㎡(持分1/2)+120.49㎡(持分1/10) (建物)

物件名 ねこべや杉並店 所在(地番) 東京都杉並区宮前四丁目59番地45 家屋番号 59番45 物件種別 居宅 構造・規模 木造スレートぶき3階建 築年月日 平成24年3月30日 延床面積 100.02㎡ 部屋数 18室 権利の種類 所有権 建築確認番号 第211号(平成23年12月15日) 検査済証番号 第211号(平成24年4月5日) 対象地地図

【江戸川店】

(土地)

所在(地番) 東京都江戸川区新堀一丁目24番17 地目 宅地 地積 87.20㎡ 権利の種類 所有権 (建物)

物件名 ねこべや江戸川店 所在(地番) 東京都江戸川区新堀一丁目24番地17 家屋番号 24番17 物件種別 居宅 構造・規模 木造スレートぶき2階建 築年月日 平成30年12月19日 延床面積 95.58㎡ 部屋数 20室 権利の種類 所有権 建築確認番号 第18UDI1S建00834号(平成30年6月28日) 検査済証番号 第18UDI1S建00834号(平成30年11月30日) 対象地地図

【千葉中央店】

(土地)

所在(地番) 千葉県千葉市中央区弁天三丁目464番25 地目 宅地 地積 87.15㎡ 権利の種類 所有権 (建物)

物件名 ねこべや千葉中央店 所在(地番) 千葉県千葉市中央区弁天三丁目464番地25 家屋番号 464番25 物件種別 居宅 構造・規模 木・鉄骨造合金メッキ鋼板ぶき3階建 築年月日 令和3年2月25日 延床面積 188.44㎡ 部屋数 25室 権利の種類 所有権 建築確認番号 千建住第201316号(令和2年6月23日) 検査済証番号 千建住第201316号(令和3年3月9日) 対象地地図

猫専用個室ペットホテル「ねこべや」とは

概要

— 猫ファースト × 医療対応 × プレミアムモデルの三位一体 —

「ねこべや」は、“猫専用・完全個室型”を貫く全国でも稀有なプレミアムペットホテルです。一般的なペットホテルや動物病院では、犬猫など複数種類の動物と同じ空間で狭いケージで管理する運営スタイルであるのに対し、「ねこべや」は猫の生活習性・心理特性・健康状態までをトータルに配慮し、ストレスの少ない環境でお預かりするサービスを提供しています。特徴

①猫専用・完全個室の空間設計

2〜6畳のケージレス個室にキャットウォークや隠れスペースを完備。猫へのストレスが少なく自然体で過ごせるような部屋に設計されています。実際の利用者レビューでは「自宅よりもリラックスしていた」「普段は臆病な猫が落ち着いて過ごせた」といった声が寄せられるなど、猫にとって快適な環境を実現しています。②24時間見守りシステム

全室カメラ設置でリアルタイム確認可能。毎日LINEで写真・動画・体調の報告がされるので離れていても安心です。「報告が丁寧で信頼できる」と高評価を得ています。③ニーズに合わせた個別対応可能

猫一匹一匹の性格に合わせて、ご自宅と同じように丁寧にお世話します。多頭預かりでも個別の食事の提供に対応、投薬、遊びやブラッシングなど、細やかなケアを行います。④獣医師常駐による医療ケア

投薬・皮下点滴・注射・強制給餌など医療行為を含む個別ケアを提供しています。慢性疾患・高齢猫の長期預かりや退院後の療養滞在にも対応しています。⑤プレミアム路線×ダイナミックプライシングによる高収益

一般的なペットホテル(1泊3,000〜5,000円)に対し、医療ケア・送迎・トリミング等のオプションとダイナミックプライシングにより単価3〜5倍以上の実現が可能です。富裕層や旅行の多い層から高い支持を獲得しています。

※獣医師常駐、トリミングサービス等は「ねこべや」の一部の店舗限定となります。

運営会社

会社名 株式会社ペチカ 住所 愛知県名古屋市北区水草町一丁目61番地の6 資本金 13,300,000円 代表者 渡邊 厚雄 事業内容 動物の保管、販売、訓練、貸出し、展示及び譲受飼育に関する業務並びに仲介、動物病院の経営 マーケット

ペット市場全体の規模拡大とペット関連予算の増加

近年、日本国内のペット関連市場は確実に拡大しています。2023年度のペット関連総市場規模は前年度比4.5%増の1兆8,629億円となり、2024年度のペット関連総市場規模は、小売金額(末端金額)ベースで、前年度比102.1%の1兆9,026億円を予測する とされています。

また、ペット1頭にかける年間支出額が大幅に増加しています。2024年度の1年間で猫にかける費用は178,418円(前年比105.4%)で、前年を上回りました。この費用増加は、プレミアム志向の拡大とペットの家族化現象が背景にあります。

ペットへの意識が「動物のお世話」から「家族の健康管理」へと変化し、人間と同様の品質や安全性を求める傾向が強まっています。その結果、従来の価格重視から品質重視への転換が進み、年間支出の増加につながっています。ペット市場の拡大とペットにかけるお金の増加は、物価上昇の影響や一時的な現象ではなく、社会全体のペットに対する意識変化に基づく持続的なトレンドと考えられます。

猫専門ペットホテルの需要拡大と、ねこべやの競合優位性

さらに注目すべきは、犬と猫の飼育数の推移です。かつては犬が主流でしたが、近年では猫の飼育数が犬を上回り、その傾向が定着しつつあります。

共働きや単身世帯の増加にともない、散歩不要で集合住宅でも飼いやすい等、現代のライフスタイルに適していることがその理由として考えられます。

また近年は、出張や旅行など外出の機会が再び増えており、ペットを一時的に預けるニーズも今後高まっていくことが予想されます。猫専門のペットホテルは今後ますます需要が増加していくと考えられます。

このような市場環境の中、「ねこべや」は”猫専用・完全個室型”という独自のポジションを確立し、プレミアムモデル・医療対応・ストレス軽減設計といった点で高い競合優位性を持っています。※詳細は「ねこべやとは」タブをご覧ください。

この商品のリスクに関するよくある質問と当社の対応

売却代金が下振れるリスクはありますか?

物件売却時に売却額が想定を下回った場合、配当の減少や、元本割れが生じるリスクがあります。本ファンドでは優先劣後構造を採用しており、元本償還時の売却代金が元本を割り込んだ場合でも劣後出資分から損失を負担させるため、元本割れリスクは軽減しております。なお、ファンドでの取得後、随時売却活動を行い、売却先が見つかり次第売却を行う予定です。

売却活動が難航した場合はどうなりますか?

取得前より当該不動産の売却先のマーケティングは継続しており、適切な価格での売却が十分可能であると判断しておりますが、販売活動の進捗次第では、ファンドの運用期間を延長しながら売却先を探す、もしくは、TECRAの固有資産に振り替え、配当・元本償還を行う可能性もございます。

この商品に関するリスク

元本割れリスク ファンドは会員様の投資の元本を保証するものではありません。ファンドの収益性、利益の分配、資産の分配は保証されていないため、以下に記載の各リスクに加えて、「契約締結前の書類」に記載されているリスクにより、会員様の投資元本が毀損する可能性があります。また、一部の投資案件は、当初はほとんど収益をもたらさず、存続期間の終盤になって初めて収益をもたらす可能性があります。 関係者のクレジットリスク 本事業の事業者であり、且つ対象不動産の所有者であるTECRA株式会社(以下「TECRA」といいます。)や、対象不動産の賃借人、転借人(存在する場合)、および各対象不動産の管理・運営受託者等(以下「スキーム関係者」といいます。)の事業や財産の状況が変化したりすることにより、ファンドの運営が著しく阻害され、利益が減少したり、費用の増加が起こる可能性があります。

また、TECRAは、ファンドに関し生じた余裕金(対象不動産を管理運営する中に発生する資金等を指します。)を、金融機関への預金等により運用します。そのため、当該金融機関の破たん等により損失を被ることがあります。スキーム関係者の倒産手続き等開始に伴うリスク スキーム関係者に対する破産等の倒産手続の申立てが行われ、またはスキーム関係者の資産に対する仮差し押さえ、差し押さえ、または同様の処分が行われた場合、ファンドの運用が著しく阻害され、利益が減少するか、費用が増加する可能性があります。 システムリスク ファンドに関する取引はインターネットを利用しており、また、ファンドに関連する事務は、TECRAまたはその業務委託先が運営するシステムによって行われます。そのため、通信障害、システム障害等により、約定、取引、入出金や配当スケジュール等に悪影響を及ぼす可能性があります。 不動産に係るリスク 不動産価格は、経済市況、不動産市況、など多くの要因の影響を受けます。また、地理的固定、不動性、永続性、個別性などの不動産の特性により、一般に、不動産は流動性が相対的に低い資産として理解されています。これらの不動産の特性により、当初想定していた時期・価格・条件で対象不動産を売却することができず、ファンドの利益に悪影響を与えるリスクがあります。また、対象不動産が未完成物件の場合、工事期間の遅延、コストの高騰、建設および施設運営に必要な許認可の取得不能などにより、当初の予定よりも完成が遅れ、または物件が完成せず、投資の元本が失われる可能性があります。さらに、建物の施工を受託した建築会社またはその下請業者において建物が適正に施工されない可能性や、建築資材の強度・機能等の不具合や基準不適合である可能性があります。 賃貸物件に関するリスク 対象不動産をテナント(賃借人)に賃貸する場合、テナントの業績や財政状態の悪化によっては、ファンドが受け取るべき家賃を受け取れず、会員に対しての配当を行えないおそれがあります。また、運用期間中の空室発生や競合物件とのテナント獲得競争による賃料の引き下げ等により、ファンドの利益が悪影響を受けるリスクがあります。更に、対象不動産について想定外の修繕費用等が発生した場合には、分配金及び元本が悪影響を受けるリスクがあります。 価格下落リスク 会員が保有するファンド持分の客観的な価値は、不動産市場における相場その他の指標の変化や、対象不動産の価格の下落、当社の業務、財産の状況等により、減少するおそれがあります。 中途解約等の禁止 クーリングオフ期間経過後は、会員様は、やむを得ない事由が存する場合、または契約成立前書面の「22.本契約の解除等」に記載された要件を満たさない限り、契約を解除又は中途解約することはできません。 自然災害リスク 大規模な自然災害が発生して不動産市場に影響を及ぼした場合、または自然災害が対象不動産に直接影響を及ぼした場合、ファンドにおける収益の減少または費用が増加するリスクがあります。 運用期間の長期延長リスク 不動産市場の状況その他の状況に応じて、TECRAはその裁量により当初想定された投資期間を延長する場合があります。延長期間は、契約成立前書面の「対象不動産に関する不動産取引の詳細」の「不動産取引の終了予定日」に定められています。また、延長を行ったとしても、売却時の不動産市況によっては、当初の予想売却価格で対象不動産を売却できない可能性があり、出資金の元本割れとなるリスクがあります。 法規制に関するリスク ファンドまたは不動産に影響を与える可能性のある国内外の法制度が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、ファンドの利益の減少または費用の増加をもたらす可能性があります。 税制に関するリスク ファンドまたは不動産に影響を与える可能性のある国内外の税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、税金や公租公課の負担が増え、その結果、ファンドの利益に悪影響が及ぶ可能性があります。また、クラウドファンディング事業に係る税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、償還完了後の会員の収入が減少する可能性があります。 流動性リスク ファンド持分の流通市場は現在確立されておらず、確立される保証もなく、途中売却することができない可能性があります。また、ファンド持分の譲渡には、TECRAの同意が必要です。ファンド持分を途中売却できたとしても、売却価格が投資元本を割り込み損失を生じるリスクがあります。 ファンド組成会社

会社名 TECRA株式会社 住所 神奈川県横浜市西区みなとみらい2-3-1クイーンズタワーA棟4階 資本金 156,600,000円 代表者 新野 博信 業務管理者 中島 誠 免許 不動産特定共同事業(神奈川県知事第12号)

宅地建物取引業(神奈川県知事(4)第26122号)不動産特定共同事業の種別 第1号及び第2号(電子取引業務を行う) - 概要

- リターン

- スケジュール

- 物件情報

- マーケット

- リスク

- 事業者概要等

先行抽選対象ファンド(全クラス対象)

本ファンドは、ダイヤモンドクラス~エメラルドクラス(全クラス)の会員様を対象として、募集枠の一部を通常の募集に先立ってお申込・入金手続きが可能となる、先行抽選システムを採用いたします。

なお、本ファンドはすべてのクラスのみなさま一律で500口(5,000万円)を上限に口数登録いただけます!

また、当社の先行抽選は、ご当選されただけでは出資は確定せず、ご当選後お申込操作およびご入金手続きをしていただく必要がございます。期限内にお申込操作をお済ませくださいますよう、お願いいたします。当選されてもお申込がない場合は、キャンセルとなりますのでご注意ください。

・会員クラス制度の詳細はこちら

・先行抽選システムの詳細はこちら(「投資機会を逃さないシステム」欄に記載がございます)

※9/4㈭18時より一般募集(先着順)でのお申込も受け付けます

・ファンドお申込操作方法動画はこちら

OME Data Centerプロジェクト

本ファンドは、東京都青梅市にて行うAI推論に特化した次世代型エッジデータセンタープロジェクトを投資対象とするファンドです。

すでに建築確認を取得している土地の購入資金、データセンターを建設するための必要資金をご出資いただきます。

建物建築後、運用期間終了までに土地建物を売却し、配当・元本償還を行います。詳細については、本ページ内「物件情報」および「マーケット」タブをご参照ください。

竣工後の売却を予定しているキャピタルゲイン型ファンド

ファンド組成後、建築確認取得済みの土地を購入し、建物建築を行います。建物は2026年6月下旬に竣工予定です。運用期間終了までに土地建物を売却し、配当・元本償還を行います。また竣工後、運営会社である株式会社Unsung Fieldsと賃貸借契約を結び(フリーレント)、開業準備を行った後運営を開始します。データセンターの運営が開始されている中での販売活動とすることで、好条件での売却を狙います。

リターン

配当予定

1口(10万円)ご出資時の受取配当金額(予定)

配当金額

計算期間

18ヶ月

配当金額

(税引き前)17,250円

源泉所得税

3,522円

配当金額

(税引き後)13,728円

2027年4月20日に配当・元本償還を行います。1口当たりの配当予定金額は17,250円、源泉所得税控除後の配当金額は13,728円を予定しています。

ファンドスキーム

竣工後の売却を予定しているキャピタルゲイン型ファンド

①投資家の皆様から出資金を募集します。

②対象物件(土地)を取得します。

③対象建物の建築工事を行います。

④建物竣工後、データセンターの運営会社である株式会社Unsung Fieldsへ賃貸します(フリーレント)。

⑤一定期間の賃貸後、土地建物を売却します。

⑥投資家の皆様へ配当・元本償還を行います。不動産特定共同事業における分類

不動産特定共同事業(第1号事業・匿名組合型)

出資金と資金使途(予定)

調達資金

出資総額

2,510,800,000 円

優先出資(投資家の皆様)

2,385,200,000 円

劣後出資

125,600,000 円

資金使途

土地 300,000,000円 建築工事費用合計 2,200,000,000円 内訳 設計費用 440,000,000円 建築費用 385,000,000円 電気設備工事(受電設備、非常電源設備等) 640,000,000円 機械設備費用(空調設備、冷却システム設備等) 480,000,000円 防災設備費用(消火設備) 40,000,000円 通信設備費用(ラック、ネットワーク設備等) 155,000,000円 工事予備費 60,000,000円 諸経費・予備費 10,800,000円 合計 2,510,800,000円 期中配当に関する収支の想定内訳

収入

売却代金

3,000,000,000円

プロジェクト費用

土地

300,000,000円

建築工事費用

2,200,000,000円

各種税金

7,000,000円

火災保険料

1,500,000円

諸経費・予備費

7,000,000円

配当

優先出資者配当

411,447,000円

劣後出資者配当

33,053,000円

売却価格について

当社がベンチマークとしている東京都江東区、神奈川県川崎市、千葉県印西市にある同等スペックのデータセンター(年間ダウンタイム10時間未満)では、供給電力1kWあたりの月額賃料が約19,000円です。この水準を基に試算すると、本データセンターでは年間1億7,000万円程度の賃料収入が見込まれます。

また、比較対象となる施設の利回りは4%前後で推移している模様ですが、保守的に6%で換算した場合、当施設の売却価格は30億円前後となることが見込まれます。

本案件については、すでに有力な売却先候補があり、本ファンドの予定売却価格は十分妥当な価格であると判断しています。分配金に関する課税

分配金は雑所得として総合課税の対象となります。事業者であるTECRAにて20.42%の源泉徴収を行い、また、年に一度「年間取引報告書」を交付いたします。

スケジュール

募集スケジュール

先行抽選登録期間 情報公開日~2025年8月28日 先行抽選結果発表日 2025年8月29日15時頃 当選者申込期間※1 2025年8月29日~9月3日 当選者入金期限 2025年9月3日 一般募集期間※2 2025年9月4日~9月19日 ※1:当社の先行抽選対象ファンドは、ご当選されただけでは出資は確定せず、ご当選後お申込操作およびご入金手続きをしていただく必要がございます。期限内にお申込操作をお済ませくださいますよう、お願いいたします。当選されてもお申込がない場合は、キャンセルとなります。

※2:一般募集でのお申込については、お申込時にお送りする「申込完了およびご入金のご案内」にてご案内する入金期限までのご入金をお願いします。想定運用スケジュール

運用期間 2025年9月21日~2027年3月20日 償還および配当日 2027年4月20日 運用期間については、予定期間の終了日より前に対象不動産を売却することにより、元本損失のリスクが軽減される可能性が高いと見込まれる場合やより高い利益の実現が見込まれる場合は、事業者の裁量により、運用期間の終了を早めることがあります。左記の運用期間内に対象不動産の売却が完了しない場合、事業者は本契約の運用期間満了日の遅くとも1ヶ月前に事業参加者に書類または電子情報処理組織を利用した通知をすることにより、本契約の運用期間を延長し、次なる売却先を検討、もしくは、TECRAの固有財産に振り替えることがあります。

物件概要

(土地)

所在地(地番) 東京都青梅市千ヶ瀬町五丁目682-2,684-2,-5 地目 宅地 地積 合計 348.54㎡ 権利の種類 所有権 (建物)

物件名 OME Data Center 所在(地番) 東京都青梅市千ヶ瀬町五丁目682-2,684-2,-5 物件種別 倉庫(PCサーバー室)(予定) 構造・規模 鉄骨造地上1階建(予定) 延床面積 233.89㎡(予定) 建築確認番号 第ERI-25020965号(令和7年7月30日) データセンターの主なスペック(予定)

項目 仕様 補足 空調方式 液冷チラー方式N+1 水や冷媒を使って効率的に熱を取り除く冷却方法。電力効率が高く、大量の熱を安定的に処理することが可能。N+1とは、必要な冷却能力を満たす台数(N台)に加えて予備1台を設置することで、万が一1台が故障しても全体の冷却能力を維持するもの。 最大受電電力 1.99メガワット データセンター全体で使える最大電力。多数のサーバー運用が可能。 UPS N+1冗⾧構成 無停電電源装置。停電や電源トラブル発生時に、接続された機器へ一時的に電力を供給する装置。必要な台数(N台)のUPSに加えて予備1台を設置し、万が一1台が故障しても電力供給が途絶えないように安全性を確保する。 火災対策 火災予兆検知システム 煙や熱の変化を早期に検知し、火災を未然に防ぐ装置を設置。 N2ガス消火設備 窒素を使って火災を消火するシステム。環境に優しく、精密機器等を守るために使われることが多い。 マーケット

急成長するデータセンター市場

データセンターはインターネットやAIの計算処理を行う専用施設です。メール送受信や動画視聴、AIチャットなどの操作はすべてデータセンター内で処理されています。

世界のデータセンター市場は急成長中で、2024年の約6,400億ドルから2032年には9,700億ドルへと拡大することが予測されています。

企業やサービスの安定した高速処理には、信頼性と安全性に優れたデータセンターが不可欠であり、データセンター市場の急成長はAIやクラウドサービス利用の急増を反映しています。

AI時代は「推論」へ 求められる日本のエッジデータセンター

AIの処理には「学習」と「推論」の2つのフェーズがあり、近年は生成AIの発展により「学習」から「推論」へと処理の中心が移っています。従来型の「学習」を得意とする大規模データセンター(ハイパースケールデータセンター)に対し、「推論」はユーザーの近くでリアルタイムに処理することが求められ、都市圏近郊に設置される小~中規模のエッジデータセンターの必要性が高まっています。

OME Data Centerの特徴・強み

都心から近く災害リスクの低い堅実な立地

本データセンターは東京・大手町から約45km、低レイテンシ(遅滞の少ない)通信で都心と直結する好立地に位置します。武蔵野台地に位置し、水害・地震リスクが極めて低い災害安全性の高いエリアです。

有力企業との協業による安心の運営体制

TECROWDでは、データセンターの開発・運営にあたり、株式会社Unsung Fieldsと協業を行っております。

同社はAI処理特化型の次世代データセンターを企画・設計するスタートアップで、北米のAI半導体分野のリーディングカンパニーであるTenstorrent Inc.や国内大手メーカー関連会社等と資本業務提携しており、今後更なる成長が見込まれる企業です。

本データセンターはTenstorrent Inc.製サーバーを採用し、AI推論特化型の次世代エッジデータセンターとして設計され、建物完成後、Unsung Fields社へ賃貸し、データセンター運営を行う予定です。

参照

株式会社Unsung Fields

株式会社Unsung Fields

Tenstorrent Tenstorrent

Tenstorrent Tenstorrent

iFIND株式会社 iFIND株式会社|DX主体のデジタルソリューションカンパニー

株式会社Unsung Fields Unsung FieldsとTenstorrent、資本業務提携を発表

株式会社Unsung Fields Unsung FieldsとTenstorrent、資本業務提携を発表

株式会社Unsung Fields Unsung Fields、アイリスオーヤマのAI 活用推進を担うiFINDと資本業務提携を締結

株式会社Unsung Fields Unsung Fields、アイリスオーヤマのAI 活用推進を担うiFINDと資本業務提携を締結

Tenstorrent Tenstorrent Galaxy

Tenstorrent Tenstorrent Galaxy

この商品のリスクに関するよくある質問と当社の対応

売却代金が下振れるリスクはありますか?

物件売却時に売却額が想定を下回った場合、配当の減少や、元本割れが生じるリスクがあります。本ファンドでは優先劣後構造を採用しており、元本償還時の売却代金が元本を割り込んだ場合でも劣後出資分から損失を負担させることにより、元本割れリスクを軽減しております。

売却活動が難航した場合はどうなりますか?

既に当該不動産の売却先マーケティングを行っており、有力な売却先候補があります。万一、当該候補との商談が破談となった場合でも、データセンターのニーズや利回り等の投資不動産としての魅力からして適切な価格での売却は十分可能であると判断しています。販売活動の進捗によっては、ファンドの運用期間を延長しながら新たな売却先を探すか、TECRAの固有資産に振り替えて配当・元本償還を行う可能性もあります。

この商品に関するリスク

元本割れリスク ファンドは会員様の投資の元本を保証するものではありません。ファンドの収益性、利益の分配、資産の分配は保証されていないため、以下に記載の各リスクに加えて、「契約締結前の書類」に記載されているリスクにより、会員様の投資元本が毀損する可能性があります。また、一部の投資案件は、当初はほとんど収益をもたらさず、存続期間の終盤になって初めて収益をもたらす可能性があります。 関係者のクレジットリスク 本事業の事業者であり、且つ対象不動産の所有者であるTECRA株式会社(以下「TECRA」といいます。)や、対象不動産の賃借人、転借人(存在する場合)、および各対象不動産の管理・運営受託者等(以下「スキーム関係者」といいます。)の事業や財産の状況が変化したりすることにより、ファンドの運営が著しく阻害され、利益が減少したり、費用の増加が起こる可能性があります。

また、TECRAは、ファンドに関し生じた余裕金(対象不動産を管理運営する中に発生する資金等を指します。)を、金融機関への預金等により運用します。そのため、当該金融機関の破たん等により損失を被ることがあります。スキーム関係者の倒産手続き等開始に伴うリスク スキーム関係者に対する破産等の倒産手続の申立てが行われ、またはスキーム関係者の資産に対する仮差し押さえ、差し押さえ、または同様の処分が行われた場合、ファンドの運用が著しく阻害され、利益が減少するか、費用が増加する可能性があります。 システムリスク ファンドに関する取引はインターネットを利用しており、また、ファンドに関連する事務は、TECRAまたはその業務委託先が運営するシステムによって行われます。そのため、通信障害、システム障害等により、約定、取引、入出金や配当スケジュール等に悪影響を及ぼす可能性があります。 不動産に係るリスク 不動産価格は、経済市況、不動産市況、など多くの要因の影響を受けます。また、地理的固定、不動性、永続性、個別性などの不動産の特性により、一般に、不動産は流動性が相対的に低い資産として理解されています。これらの不動産の特性により、当初想定していた時期・価格・条件で対象不動産を売却することができず、ファンドの利益に悪影響を与えるリスクがあります。また、対象不動産が未完成物件の場合、工事期間の遅延、コストの高騰、建設および施設運営に必要な許認可の取得不能などにより、当初の予定よりも完成が遅れ、または物件が完成せず、投資の元本が失われる可能性があります。さらに、建物の施工を受託した建築会社またはその下請業者において建物が適正に施工されない可能性や、建築資材の強度・機能等の不具合や基準不適合である可能性があります。 賃貸物件に関するリスク 対象不動産をテナント(賃借人)に賃貸する場合、テナントの業績や財政状態の悪化によっては、ファンドが受け取るべき家賃を受け取れず、会員に対しての配当を行えないおそれがあります。また、運用期間中の空室発生や競合物件とのテナント獲得競争による賃料の引き下げ等により、ファンドの利益が悪影響を受けるリスクがあります。更に、対象不動産について想定外の修繕費用等が発生した場合には、分配金及び元本が悪影響を受けるリスクがあります。 価格下落リスク 会員が保有するファンド持分の客観的な価値は、不動産市場における相場その他の指標の変化や、対象不動産の価格の下落、当社の業務、財産の状況等により、減少するおそれがあります。 中途解約等の禁止 クーリングオフ期間経過後は、会員様は、やむを得ない事由が存する場合、または契約成立前書面の「22.本契約の解除等」に記載された要件を満たさない限り、契約を解除又は中途解約することはできません。 自然災害リスク 大規模な自然災害が発生して不動産市場に影響を及ぼした場合、または自然災害が対象不動産に直接影響を及ぼした場合、ファンドにおける収益の減少または費用が増加するリスクがあります。 運用期間の長期延長リスク 不動産市場の状況その他の状況に応じて、TECRAはその裁量により当初想定された投資期間を延長する場合があります。延長期間は、契約成立前書面の「対象不動産に関する不動産取引の詳細」の「不動産取引の終了予定日」に定められています。また、延長を行ったとしても、売却時の不動産市況によっては、当初の予想売却価格で対象不動産を売却できない可能性があり、出資金の元本割れとなるリスクがあります。 法規制に関するリスク ファンドまたは不動産に影響を与える可能性のある国内外の法制度が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、ファンドの利益の減少または費用の増加をもたらす可能性があります。 税制に関するリスク ファンドまたは不動産に影響を与える可能性のある国内外の税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、税金や公租公課の負担が増え、その結果、ファンドの利益に悪影響が及ぶ可能性があります。また、クラウドファンディング事業に係る税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、償還完了後の会員の収入が減少する可能性があります。 流動性リスク ファンド持分の流通市場は現在確立されておらず、確立される保証もなく、途中売却することができない可能性があります。また、ファンド持分の譲渡には、TECRAの同意が必要です。ファンド持分を途中売却できたとしても、売却価格が投資元本を割り込み損失を生じるリスクがあります。 ファンド組成会社

会社名 TECRA株式会社 住所 神奈川県横浜市西区みなとみらい2-3-1クイーンズタワーA棟4階 資本金 156,600,000円 代表者 新野 博信 業務管理者 中島 誠 免許 不動産特定共同事業(神奈川県知事第12号)

宅地建物取引業(神奈川県知事(4)第26122号)不動産特定共同事業の種別 第1号及び第2号(電子取引業務を行う)

-

- TECROWD85号ファンド「OME Data Center」 運用中

- 日本/東京

-

-

募集

想定利回り年利

11.50% -

運用

期間18ヶ月

-

募集

期間2025/09/04〜

2025/09/19 -

募集金額

2,385,200,000円

-

-

- ファンド詳細をみる

-

- 概要

- リターン

- スケジュール

- 物件情報

- ねこべやとは

- マーケット

- リスク

- 事業者概要等

先行抽選対象ファンド

【ダイヤモンドクラス+初めて投資の方対象】本ファンドは、ダイヤモンドクラスおよびこれまでご投資されたことが無い会員様を対象として、先行抽選システムを採用いたします。

・先行抽選システムの詳細はこちら(「投資機会を逃さないシステム」欄に記載がございます)

当社の先行抽選は、ご当選されただけでは出資は確定せず、ご当選後お申込操作およびご入金手続きをしていただく必要がございます。期限内にお申込操作をお済ませくださいますよう、お願いいたします。当選されてもお申込がない場合は、キャンセルとなりますのでご注意ください。

※10/9㈭18時より一般募集(先着順)でのお申込も受け付けます

・会員クラス制度の詳細はこちら

・ファンドお申込操作方法動画はこちら

・申込デモ画面こちら

本ファンドの概要

本ファンドは、猫専用個室ペットホテル ねこべや5棟を投資対象とします。

土地および建物の取得資金、改装工事費用等を募集し、物件取得後に、ペットホテル用にリノベーション工事を実施します。改装工事完工後、再度インカムゲイン型ファンドを組成し、本ファンドは償還する予定です。外部へ売却したうえで、償還を行う可能性もあります。

短期運用のキャピタルゲイン型ファンド

ねこべや5棟の土地および建物の購入資金、建物の改装工事に必要な資金をご出資いただくファンドです。改装工事完了後に、運営会社である株式会社ペチカと賃貸借契約を結び(フリーレント)、開業準備を行った後運営を開始します。その後、新ファンドの再組成もしくは売却を行い、配当金支払および元本償還を行います。

リターン

配当予定

1口(10万円)ご出資時の受取配当金額(予定)

配当金額 計算期間 6ヶ月 配当金額

(税引き前)5,250円 源泉所得税 1,072円 配当金額

(税引き後)4,178円 2026年5月20日に配当・元本償還を行います。1口当たりの配当予定金額は5,250円、源泉所得税控除後の配当金額は4,178円を予定しています。

ファンドスキーム

短期運用のキャピタルゲイン型ファンド

①投資家の皆様から出資金を募集します。

②対象物件(土地・建物)を取得します。

③対象建物のリノベーション工事を行います。

④リノベーション工事完工後、ねこべやの運営会社である株式会社ペチカへ賃貸します(フリーレント)。

⑤一定期間の賃貸後、新ファンドを組成もしくは対象物件を売却します。

⑥投資家の皆様へ配当・元本償還を行います。不動産特定共同事業における分類

不動産特定共同事業(第1号事業・匿名組合型)

調達資金および資金使途(予定)

調達資金

出資額

優先出資(投資家の皆様)

535,500,000円

劣後出資

29,900,000円

合計

565,400,000円

資金使途

物件取得費用(5棟合計) 353,200,000円 改装工事費(5棟合計) 192,500,000円 諸経費・予備費 19,700,000円 合計 565,400,000円 期中配当に関する収支の想定内訳(年間)

収入

売却代金

628,500,000円

プロジェクト費用

物件取得費用(5棟合計)

353,200,000円

改装工事費(5棟合計)

192,500,000円

各種税金

13,525,000円

火災保険料

500,000円

諸経費・予備費

7,500,000円

配当

優先出資者配当

28,113,750円

劣後出資者配当

16,533,976円

分配金に関する課税

分配金は雑所得として総合課税の対象となります。事業者であるTECRAにて20.42%の源泉徴収を行い、また、年に一度「年間取引報告書」を交付いたします。

スケジュール

募集スケジュール

先行抽選登録期間 情報公開日~2025年10月2日 先行抽選結果発表日 2025年10月3日15時頃 当選者申込期間※1 2025年10月3日~10月8日 当選者入金期限 2025年10月8日 一般募集期間※2 2025年10月9日~10月20日 ※1:当社の先行抽選対象ファンドは、ご当選されただけでは出資は確定せず、ご当選後お申込操作およびご入金手続きをしていただく必要がございます。期限内にお申込操作をお済ませくださいますよう、お願いいたします。当選されてもお申込がない場合は、キャンセルとなります。

※2 出資金の入金期限は、お申込日の翌営業日から起算して2営業日以内です。(例:申込日10/9㈭→入金期限10/14㈫)

詳細はお申込時にお送りする「申込完了およびご入金のご案内」にてご確認ください。想定運用スケジュール

運用期間 2025年10月21日~2026年4月20日 償還および配当日 2026年5月20日 運用期間については、予定期間の終了日より前に対象不動産を売却することにより、元本損失のリスクが軽減される可能性が高いと見込まれる場合やより高い利益の実現が見込まれる場合は、事業者の裁量により、運用期間の終了を早めることがあります。

物件概要

【大宮店】

(土地)

所在(地番) 埼玉県さいたま市大宮区堀の内町三丁目 310番 3,311番 地目 (310番3)山林(311番)宅地 地積 258.92㎡ 権利の種類 所有権 (建物)

物件名 ねこべや大宮店 所在(地番) 埼玉県さいたま市大宮区堀の内町三丁目 311番地、310番地 3 家屋番号 311番 物件種別 居宅 構造・規模 軽量鉄骨造スレート葺2階建 築年月日 平成8年3月6日 延床面積 166.02㎡ 部屋数 25室 権利の種類 所有権 建築確認番号 第345号(平成 7年 5月 10日) 検査済証番号 不明 対象地地図

【武蔵野店】

(土地)

所在(地番) 東京都武蔵野市関前四丁目 480番 15,-16 地目 宅地 地積 174.62㎡ 権利の種類 所有権 (建物)

物件名 ねこべや武蔵野店 所在(地番) 東京都武蔵野市関前四丁目 480番地 16 家屋番号 480番 16 物件種別 居宅 構造・規模 鉄骨造陸屋根スレート葺 3階建 築年月日 昭和 61年 10月 18日 延床面積 163.91㎡ 部屋数 25室 権利の種類 所有権 建築確認番号 第 0761号(昭和 61年 4月 17日) 検査済証番号 不明(昭和 61年 10月 15日) 対象地地図

【越谷店】

(土地)

所在(地番) 埼玉県越谷市御殿町 4283番 4 地目 宅地 地積 138.27㎡ 権利の種類 所有権 (建物)

物件名 ねこべや越谷店 所在(地番) 埼玉県越谷市御殿町 4283番地 4 家屋番号 4283番 4 物件種別 居宅 構造・規模 木造かわらぶき 2階建 築年月日 平成 23年 8月 1日 延床面積 132.49㎡ 部屋数 24室 権利の種類 所有権 建築確認番号 第 10UDI2S 建 04424 号(平成 23年 3月 10日) 検査済証番号 第 10UDI2S 建 04424 号(平成 23年 8月 6日) 対象地地図

【町田店】

(土地)

所在(地番) 東京都町田市鶴間六丁目 1517番 10 地目 宅地 地積 107.25㎡ 権利の種類 所有権 (建物)

物件名 ねこべや町田店 所在(地番) 東京都町田市鶴間六丁目 1517番地 10 家屋番号 1517番 10 物件種別 居宅 構造・規模 軽量鉄骨造スレートぶき 2階建 築年月日 平成 26年 8月 6日 延床面積 107.74㎡ 部屋数 20室 権利の種類 所有権 建築確認番号 第 ERI14015095 号(平成 26年 4月 21日) 検査済証番号 第 ERI14015095 号(平成 26年 7月 7日) 対象地地図

【海老名店】

(土地)

所在(地番) 神奈川県海老名市大谷北三丁目 3841-1,-6 地目 宅地 地積 262.11㎡ 権利の種類 所有権 (建物)

物件名 ねこべや海老名店 所在(地番) 神奈川県海老名市大谷北三丁目 3841番地 1 家屋番号 3841番 1 物件種別 居宅 構造・規模 木造かわらぶき 2階建 築年月日 平成22年 4月 12日 延床面積 132.28㎡ 部屋数 21室 権利の種類 所有権 建築確認番号 第H21SBC-確 03793 号(平成 21年 11月 26日) 検査済証番号 第H22SBC-完00144 号(平成 22年 4月 20日) 対象地地図

猫専用個室ペットホテル「ねこべや」とは

概要

— 猫ファースト × 医療対応 × プレミアムモデルの三位一体 —

「ねこべや」は、“猫専用・完全個室型”を貫く全国でも稀有なプレミアムペットホテルです。一般的なペットホテルや動物病院では、犬猫など複数種類の動物と同じ空間で狭いケージで管理する運営スタイルであるのに対し、「ねこべや」は猫の生活習性・心理特性・健康状態までをトータルに配慮し、ストレスの少ない環境でお預かりするサービスを提供しています。特徴

①猫専用・完全個室の空間設計

2〜6畳のケージレス個室にキャットウォークや隠れスペースを完備。猫へのストレスが少なく自然体で過ごせるような部屋に設計されています。実際の利用者レビューでは「自宅よりもリラックスしていた」「普段は臆病な猫が落ち着いて過ごせた」といった声が寄せられるなど、猫にとって快適な環境を実現しています。②24時間見守りシステム

全室カメラ設置でリアルタイム確認可能。毎日LINEで写真・動画・体調の報告がされるので離れていても安心です。「報告が丁寧で信頼できる」と高評価を得ています。③ニーズに合わせた個別対応可能

猫一匹一匹の性格に合わせて、ご自宅と同じように丁寧にお世話します。多頭預かりでも個別の食事の提供に対応、投薬、遊びやブラッシングなど、細やかなケアを行います。④獣医師常駐による医療ケア

投薬・皮下点滴・注射・強制給餌など医療行為を含む個別ケアを提供しています。慢性疾患・高齢猫の長期預かりや退院後の療養滞在にも対応しています。⑤プレミアム路線×ダイナミックプライシングによる高収益

一般的なペットホテル(1泊3,000〜5,000円)に対し、医療ケア・送迎・トリミング等のオプションとダイナミックプライシングにより単価3〜5倍以上の実現が可能です。富裕層や旅行の多い層から高い支持を獲得しています。

※獣医師常駐、トリミングサービス等は「ねこべや」の一部の店舗限定となります。

運営会社

会社名 株式会社ペチカ 住所 愛知県名古屋市北区水草町一丁目61番地の6 資本金 13,300,000円 代表者 渡邊 厚雄 事業内容 動物の保管、販売、訓練、貸出し、展示及び譲受飼育に関する業務並びに仲介、動物病院の経営 マーケット

ペット市場全体の規模拡大とペット関連予算の増加

近年、日本国内のペット関連市場は確実に拡大しています。2023年度のペット関連総市場規模は前年度比4.5%増の1兆8,629億円となり、2024年度のペット関連総市場規模は、小売金額(末端金額)ベースで、前年度比102.1%の1兆9,026億円を予測する とされています。

また、ペット1頭にかける年間支出額が大幅に増加しています。2024年度の1年間で猫にかける費用は178,418円(前年比105.4%)で、前年を上回りました。この費用増加は、プレミアム志向の拡大とペットの家族化現象が背景にあります。

ペットへの意識が「動物のお世話」から「家族の健康管理」へと変化し、人間と同様の品質や安全性を求める傾向が強まっています。その結果、従来の価格重視から品質重視への転換が進み、年間支出の増加につながっています。ペット市場の拡大とペットにかけるお金の増加は、物価上昇の影響や一時的な現象ではなく、社会全体のペットに対する意識変化に基づく持続的なトレンドと考えられます。

猫専門ペットホテルの需要拡大と、ねこべやの競合優位性

さらに注目すべきは、犬と猫の飼育数の推移です。かつては犬が主流でしたが、近年では猫の飼育数が犬を上回り、その傾向が定着しつつあります。

共働きや単身世帯の増加にともない、散歩不要で集合住宅でも飼いやすい等、現代のライフスタイルに適していることがその理由として考えられます。

また近年は、出張や旅行など外出の機会が再び増えており、ペットを一時的に預けるニーズも今後高まっていくことが予想されます。猫専門のペットホテルは今後ますます需要が増加していくと考えられます。

このような市場環境の中、「ねこべや」は”猫専用・完全個室型”という独自のポジションを確立し、プレミアムモデル・医療対応・ストレス軽減設計といった点で高い競合優位性を持っています。※詳細は「ねこべやとは」タブをご覧ください。

この商品のリスクに関するよくある質問と当社の対応

売却代金が下振れるリスクはありますか?

本ファンドは運用終了時に新たにインカムゲイン型ファンドを組成し、償還する予定ですが、場合によっては対象物件を外部に売却する可能性があります。見込まれる賃料、収益不動産としての利回り等からして、適切な価格での売却が十分可能であると判断しておりますが、物件売却時に売却額が想定を下回った場合、配当の減少や、元本割れが生じるリスクがあります。本ファンドでは優先劣後構造を採用しており、元本償還時の売却代金が元本を割り込んだ場合でも劣後出資分から損失を負担させるため、元本割れリスクは軽減されております。

この商品に関するリスク

元本割れリスク ファンドは会員様の投資元本を保証するものではありません。ファンドの収益性、利益の分配、資産の分配は保証されていないため、以下に記載の各リスクに加えて、「契約締結前の書類」に記載されているリスクにより、会員様の投資元本が毀損する可能性があります。また、一部の投資案件は、当初はほとんど収益をもたらさず、存続期間の終盤になって初めて収益をもたらす可能性があります。 関係者のクレジットリスク 本事業の事業者であり、且つ対象不動産の所有者であるTECRA株式会社(以下「TECRA」といいます。)や、対象不動産の賃借人、転借人(存在する場合)、および各対象不動産の管理・運営受託者等(以下「スキーム関係者」といいます。)の事業や財産の状況が変化したりすることにより、ファンドの運営が著しく阻害され、利益が減少したり、費用の増加が起こる可能性があります。

また、TECRAは、ファンドに関し生じた余裕金(対象不動産を管理運営する中に発生する資金等を指します。)を、金融機関への預金等により運用します。そのため、当該金融機関の破たん等により損失を被ることがあります。スキーム関係者の倒産手続き等開始に伴うリスク スキーム関係者に対する破産等の倒産手続の申立てが行われ、またはスキーム関係者の資産に対する仮差し押さえ、差し押さえ、または同様の処分が行われた場合、ファンドの運用が著しく阻害され、利益が減少するか、費用が増加する可能性があります。 システムリスク ファンドに関する取引はインターネットを利用しており、また、ファンドに関連する事務は、TECRAまたはその業務委託先が運営するシステムによって行われます。そのため、通信障害、システム障害等により、約定、取引、入出金や配当スケジュール等に悪影響を及ぼす可能性があります。 不動産に係るリスク 不動産価格は、経済市況、不動産市況、など多くの要因の影響を受けます。また、地理的固定、不動性、永続性、個別性などの不動産の特性により、一般に、不動産は流動性が相対的に低い資産として理解されています。これらの不動産の特性により、当初想定していた時期・価格・条件で対象不動産を売却することができず、ファンドの利益に悪影響を与えるリスクがあります。また、対象不動産が未完成物件の場合、工事期間の遅延、コストの高騰、建設および施設運営に必要な許認可の取得不能などにより、当初の予定よりも完成が遅れ、または物件が完成せず、投資の元本が失われる可能性があります。さらに、建物の施工を受託した建築会社またはその下請業者において建物が適正に施工されない可能性や、建築資材の強度・機能等の不具合や基準不適合である可能性があります。 賃貸物件に関するリスク 対象不動産をテナント(賃借人)に賃貸する場合、テナントの業績や財政状態の悪化によっては、ファンドが受け取るべき家賃を受け取れず、会員に対しての配当を行えないおそれがあります。また、運用期間中の空室発生や競合物件とのテナント獲得競争による賃料の引き下げ等により、ファンドの利益が悪影響を受けるリスクがあります。更に、対象不動産について想定外の修繕費用等が発生した場合には、分配金及び元本が悪影響を受けるリスクがあります。 価格下落リスク 会員が保有するファンド持分の客観的な価値は、不動産市場における相場その他の指標の変化や、対象不動産の価格の下落、当社の業務、財産の状況等により、減少するおそれがあります。 中途解約等の禁止 クーリングオフ期間経過後は、会員様は、やむを得ない事由が存する場合、または契約成立前書面の「22.本契約の解除等」に記載された要件を満たさない限り、契約を解除又は中途解約することはできません。 自然災害リスク 大規模な自然災害が発生して不動産市場に影響を及ぼした場合、または自然災害が対象不動産に直接影響を及ぼした場合、ファンドにおける収益の減少または費用が増加するリスクがあります。 運用期間の長期延長リスク 不動産市場の状況その他の状況に応じて、TECRAはその裁量により当初想定された投資期間を延長する場合があります。延長期間は、契約成立前書面の「対象不動産に関する不動産取引の詳細」の「不動産取引の終了予定日」に定められています。また、延長を行ったとしても、売却時の不動産市況によっては、当初の予想売却価格で対象不動産を売却できない可能性があり、出資金の元本割れとなるリスクがあります。 法規制に関するリスク ファンドまたは不動産に影響を与える可能性のある国内外の法制度が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、ファンドの利益の減少または費用の増加をもたらす可能性があります。 税制に関するリスク ファンドまたは不動産に影響を与える可能性のある国内外の税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、税金や公租公課の負担が増え、その結果、ファンドの利益に悪影響が及ぶ可能性があります。また、クラウドファンディング事業に係る税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、償還完了後の会員の収入が減少する可能性があります。 流動性リスク ファンド持分の流通市場は現在確立されておらず、確立される保証もなく、途中売却することができない可能性があります。また、ファンド持分の譲渡には、TECRAの同意が必要です。ファンド持分を途中売却できたとしても、売却価格が投資元本を割り込み損失を生じるリスクがあります。 ファンド組成会社

会社名 TECRA株式会社 住所 神奈川県横浜市西区みなとみらい2-3-1クイーンズタワーA棟4階 資本金 156,600,000円 代表者 新野 博信 業務管理者 中島 誠 免許 不動産特定共同事業(神奈川県知事第12号)

宅地建物取引業(神奈川県知事(4)第26122号)不動産特定共同事業の種別 第1号及び第2号(電子取引業務を行う) - 概要

- リターン

- スケジュール

- 物件情報

- ねこべやとは

- マーケット

- リスク

- 事業者概要等

定期的な配当が受け取れるインカムゲイン型ファンド

本ファンドは、既に開業済みの猫専用個室ペットホテル ねこべや3棟を投資対象とします。土地および建物の取得資金等を募集し、物件取得後に、運営会社である株式会社ペチカへ賃貸し、同社からの賃料収入を原資として配当を行うインカムゲイン型ファンドです。

リターン

配当予定

1口(10万円)ご出資時の受取配当金額(予定)

第1回配当

第2~第7回配当

第8回配当

合計配当金額

計算期間

4ヶ月

3ヶ月

2ヶ月

ー

配当金額(税引き前)

3,166円

各回 2,375円

1,584円

19,000円

源泉所得税

646円

各回 484円

323円

3,873円

配当金額(税引き後)

2,520円

各回 1,891円

1,261円

15,127円

※計算方法:100,000円(投資元本)×9.5%(年利)×24ヶ月÷12ヶ月=19,000円

※投資元本は第8回配当と同時に償還を予定しています。

※利回り/リターン/配当などはすべて想定数値となります。

ファンドスキーム

賃料収入が配当原資

本プロジェクトでは、投資家の皆様からの出資金をもって対象物件(以下、本物件)を売主から購入します(図②)。運営会社である株式会社ペチカへ賃貸を行い(図③)、賃料収入を原資とするインカムゲイン配当を行います。また、運用期間終了までに本物件を売却し、売却代金をもって元本償還を行います。

不動産特定共同事業における分類

不動産特定共同事業(第1号事業・匿名組合型)

調達資金および資金使途(予定)

調達資金

出資額

優先出資(投資家の皆様)

368,600,000 円

劣後出資

19,500,000 円

合計

388,100,000 円

資金使途

土地 173,900,000円 建物(税込) 202,100,000円 諸経費・予備費 12,100,000円 合計 388,100,000円 期中配当に関する収支の想定内訳(年間)

収入

賃料収入

46,800,000円

支出

固定資産税・都市計画税

1,600,000円

火災保険料

600,000円

諸経費・予備費

3,000,000円

不動産特定共同事業に係る支出

営業者報酬

2,340,000円

配当

優先出資者配当

35,017,000円

劣後出資者配当

4,243,000円

分配金に関する課税

分配金は雑所得として総合課税の対象となります。事業者であるTECRAにて20.42%の源泉徴収を行い、また、年に一度「年間取引報告書」を交付いたします。

スケジュール

募集スケジュール

先行抽選登録期間 本ファンドは先行抽選を実施いたしません。 募集期間※1 2025年9月22日~9月30日 ※1 出資金の入金期限は、申込日除く2営業日以内です。(例:申込日9/22㈪→入金期限9/25㈭)

詳細はお申込時にお送りする「申込完了およびご入金のご案内」にてご確認ください。想定運用スケジュール

運用期間 2025年10月1日~2027年9月30日 償還および最終配当日 2027年10月29日 運用期間については、予定期間の終了日より前に対象不動産を売却することにより、元本損失のリスクが軽減される可能性が高いと見込まれる場合やより高い利益の実現が見込まれる場合は、事業者の裁量により、運用期間の終了を早めることがあります。左記の運用期間内に対象不動産の売却が完了しない場合、事業者は本契約の運用期間満了日の遅くとも1ヶ月前に事業参加者に書類または電子情報処理組織を利用した通知をすることにより、本契約の運用期間を延長し、次なる売却先を検討、もしくは、TECRAの固有財産に振り替えることがあります。

物件概要

【杉並店】

(土地)

所在(地番) 東京都杉並区宮前四丁目59-45 地目 宅地 地積 71.62㎡ 権利の種類 所有権 私道に関する事項

所在(地番) 東京都杉並区宮前四丁目59-4,-24 負担面積 7.73㎡(持分1/2)+120.49㎡(持分1/10) (建物)

物件名 ねこべや杉並店 所在(地番) 東京都杉並区宮前四丁目59番地45 家屋番号 59番45 物件種別 居宅 構造・規模 木造スレートぶき3階建 築年月日 平成24年3月30日 延床面積 100.02㎡ 部屋数 18室 権利の種類 所有権 建築確認番号 第211号(平成23年12月15日) 検査済証番号 第211号(平成24年4月5日) 対象地地図

【江戸川店】

(土地)

所在(地番) 東京都江戸川区新堀一丁目24番17 地目 宅地 地積 87.20㎡ 権利の種類 所有権 (建物)

物件名 ねこべや江戸川店 所在(地番) 東京都江戸川区新堀一丁目24番地17 家屋番号 24番17 物件種別 居宅 構造・規模 木造スレートぶき2階建 築年月日 平成30年12月19日 延床面積 95.58㎡ 部屋数 20室 権利の種類 所有権 建築確認番号 第18UDI1S建00834号(平成30年6月28日) 検査済証番号 第18UDI1S建00834号(平成30年11月30日) 対象地地図

【千葉中央店】

(土地)

所在(地番) 千葉県千葉市中央区弁天三丁目464番25 地目 宅地 地積 87.15㎡ 権利の種類 所有権 (建物)

物件名 ねこべや千葉中央店 所在(地番) 千葉県千葉市中央区弁天三丁目464番地25 家屋番号 464番25 物件種別 居宅 構造・規模 木・鉄骨造合金メッキ鋼板ぶき3階建 築年月日 令和3年2月25日 延床面積 188.44㎡ 部屋数 25室 権利の種類 所有権 建築確認番号 千建住第201316号(令和2年6月23日) 検査済証番号 千建住第201316号(令和3年3月9日) 対象地地図

猫専用個室ペットホテル「ねこべや」とは

概要

— 猫ファースト × 医療対応 × プレミアムモデルの三位一体 —

「ねこべや」は、“猫専用・完全個室型”を貫く全国でも稀有なプレミアムペットホテルです。一般的なペットホテルや動物病院では、犬猫など複数種類の動物と同じ空間で狭いケージで管理する運営スタイルであるのに対し、「ねこべや」は猫の生活習性・心理特性・健康状態までをトータルに配慮し、ストレスの少ない環境でお預かりするサービスを提供しています。特徴

①猫専用・完全個室の空間設計

2〜6畳のケージレス個室にキャットウォークや隠れスペースを完備。猫へのストレスが少なく自然体で過ごせるような部屋に設計されています。実際の利用者レビューでは「自宅よりもリラックスしていた」「普段は臆病な猫が落ち着いて過ごせた」といった声が寄せられるなど、猫にとって快適な環境を実現しています。②24時間見守りシステム

全室カメラ設置でリアルタイム確認可能。毎日LINEで写真・動画・体調の報告がされるので離れていても安心です。「報告が丁寧で信頼できる」と高評価を得ています。③ニーズに合わせた個別対応可能

猫一匹一匹の性格に合わせて、ご自宅と同じように丁寧にお世話します。多頭預かりでも個別の食事の提供に対応、投薬、遊びやブラッシングなど、細やかなケアを行います。④獣医師常駐による医療ケア

投薬・皮下点滴・注射・強制給餌など医療行為を含む個別ケアを提供しています。慢性疾患・高齢猫の長期預かりや退院後の療養滞在にも対応しています。⑤プレミアム路線×ダイナミックプライシングによる高収益

一般的なペットホテル(1泊3,000〜5,000円)に対し、医療ケア・送迎・トリミング等のオプションとダイナミックプライシングにより単価3〜5倍以上の実現が可能です。富裕層や旅行の多い層から高い支持を獲得しています。

※獣医師常駐、トリミングサービス等は「ねこべや」の一部の店舗限定となります。

運営会社

会社名 株式会社ペチカ 住所 愛知県名古屋市北区水草町一丁目61番地の6 資本金 13,300,000円 代表者 渡邊 厚雄 事業内容 動物の保管、販売、訓練、貸出し、展示及び譲受飼育に関する業務並びに仲介、動物病院の経営 マーケット

ペット市場全体の規模拡大とペット関連予算の増加

近年、日本国内のペット関連市場は確実に拡大しています。2023年度のペット関連総市場規模は前年度比4.5%増の1兆8,629億円となり、2024年度のペット関連総市場規模は、小売金額(末端金額)ベースで、前年度比102.1%の1兆9,026億円を予測する とされています。

また、ペット1頭にかける年間支出額が大幅に増加しています。2024年度の1年間で猫にかける費用は178,418円(前年比105.4%)で、前年を上回りました。この費用増加は、プレミアム志向の拡大とペットの家族化現象が背景にあります。

ペットへの意識が「動物のお世話」から「家族の健康管理」へと変化し、人間と同様の品質や安全性を求める傾向が強まっています。その結果、従来の価格重視から品質重視への転換が進み、年間支出の増加につながっています。ペット市場の拡大とペットにかけるお金の増加は、物価上昇の影響や一時的な現象ではなく、社会全体のペットに対する意識変化に基づく持続的なトレンドと考えられます。

猫専門ペットホテルの需要拡大と、ねこべやの競合優位性

さらに注目すべきは、犬と猫の飼育数の推移です。かつては犬が主流でしたが、近年では猫の飼育数が犬を上回り、その傾向が定着しつつあります。

共働きや単身世帯の増加にともない、散歩不要で集合住宅でも飼いやすい等、現代のライフスタイルに適していることがその理由として考えられます。

また近年は、出張や旅行など外出の機会が再び増えており、ペットを一時的に預けるニーズも今後高まっていくことが予想されます。猫専門のペットホテルは今後ますます需要が増加していくと考えられます。

このような市場環境の中、「ねこべや」は”猫専用・完全個室型”という独自のポジションを確立し、プレミアムモデル・医療対応・ストレス軽減設計といった点で高い競合優位性を持っています。※詳細は「ねこべやとは」タブをご覧ください。

この商品のリスクに関するよくある質問と当社の対応

売却代金が下振れるリスクはありますか?

物件売却時に売却額が想定を下回った場合、配当の減少や、元本割れが生じるリスクがあります。本ファンドでは優先劣後構造を採用しており、元本償還時の売却代金が元本を割り込んだ場合でも劣後出資分から損失を負担させるため、元本割れリスクは軽減しております。なお、ファンドでの取得後、随時売却活動を行い、売却先が見つかり次第売却を行う予定です。

売却活動が難航した場合はどうなりますか?

取得前より当該不動産の売却先のマーケティングは継続しており、適切な価格での売却が十分可能であると判断しておりますが、販売活動の進捗次第では、ファンドの運用期間を延長しながら売却先を探す、もしくは、TECRAの固有資産に振り替え、配当・元本償還を行う可能性もございます。

この商品に関するリスク

元本割れリスク ファンドは会員様の投資の元本を保証するものではありません。ファンドの収益性、利益の分配、資産の分配は保証されていないため、以下に記載の各リスクに加えて、「契約締結前の書類」に記載されているリスクにより、会員様の投資元本が毀損する可能性があります。また、一部の投資案件は、当初はほとんど収益をもたらさず、存続期間の終盤になって初めて収益をもたらす可能性があります。 関係者のクレジットリスク 本事業の事業者であり、且つ対象不動産の所有者であるTECRA株式会社(以下「TECRA」といいます。)や、対象不動産の賃借人、転借人(存在する場合)、および各対象不動産の管理・運営受託者等(以下「スキーム関係者」といいます。)の事業や財産の状況が変化したりすることにより、ファンドの運営が著しく阻害され、利益が減少したり、費用の増加が起こる可能性があります。

また、TECRAは、ファンドに関し生じた余裕金(対象不動産を管理運営する中に発生する資金等を指します。)を、金融機関への預金等により運用します。そのため、当該金融機関の破たん等により損失を被ることがあります。スキーム関係者の倒産手続き等開始に伴うリスク スキーム関係者に対する破産等の倒産手続の申立てが行われ、またはスキーム関係者の資産に対する仮差し押さえ、差し押さえ、または同様の処分が行われた場合、ファンドの運用が著しく阻害され、利益が減少するか、費用が増加する可能性があります。 システムリスク ファンドに関する取引はインターネットを利用しており、また、ファンドに関連する事務は、TECRAまたはその業務委託先が運営するシステムによって行われます。そのため、通信障害、システム障害等により、約定、取引、入出金や配当スケジュール等に悪影響を及ぼす可能性があります。 不動産に係るリスク 不動産価格は、経済市況、不動産市況、など多くの要因の影響を受けます。また、地理的固定、不動性、永続性、個別性などの不動産の特性により、一般に、不動産は流動性が相対的に低い資産として理解されています。これらの不動産の特性により、当初想定していた時期・価格・条件で対象不動産を売却することができず、ファンドの利益に悪影響を与えるリスクがあります。また、対象不動産が未完成物件の場合、工事期間の遅延、コストの高騰、建設および施設運営に必要な許認可の取得不能などにより、当初の予定よりも完成が遅れ、または物件が完成せず、投資の元本が失われる可能性があります。さらに、建物の施工を受託した建築会社またはその下請業者において建物が適正に施工されない可能性や、建築資材の強度・機能等の不具合や基準不適合である可能性があります。 賃貸物件に関するリスク 対象不動産をテナント(賃借人)に賃貸する場合、テナントの業績や財政状態の悪化によっては、ファンドが受け取るべき家賃を受け取れず、会員に対しての配当を行えないおそれがあります。また、運用期間中の空室発生や競合物件とのテナント獲得競争による賃料の引き下げ等により、ファンドの利益が悪影響を受けるリスクがあります。更に、対象不動産について想定外の修繕費用等が発生した場合には、分配金及び元本が悪影響を受けるリスクがあります。 価格下落リスク 会員が保有するファンド持分の客観的な価値は、不動産市場における相場その他の指標の変化や、対象不動産の価格の下落、当社の業務、財産の状況等により、減少するおそれがあります。 中途解約等の禁止 クーリングオフ期間経過後は、会員様は、やむを得ない事由が存する場合、または契約成立前書面の「22.本契約の解除等」に記載された要件を満たさない限り、契約を解除又は中途解約することはできません。 自然災害リスク 大規模な自然災害が発生して不動産市場に影響を及ぼした場合、または自然災害が対象不動産に直接影響を及ぼした場合、ファンドにおける収益の減少または費用が増加するリスクがあります。 運用期間の長期延長リスク 不動産市場の状況その他の状況に応じて、TECRAはその裁量により当初想定された投資期間を延長する場合があります。延長期間は、契約成立前書面の「対象不動産に関する不動産取引の詳細」の「不動産取引の終了予定日」に定められています。また、延長を行ったとしても、売却時の不動産市況によっては、当初の予想売却価格で対象不動産を売却できない可能性があり、出資金の元本割れとなるリスクがあります。 法規制に関するリスク ファンドまたは不動産に影響を与える可能性のある国内外の法制度が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、ファンドの利益の減少または費用の増加をもたらす可能性があります。 税制に関するリスク ファンドまたは不動産に影響を与える可能性のある国内外の税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、税金や公租公課の負担が増え、その結果、ファンドの利益に悪影響が及ぶ可能性があります。また、クラウドファンディング事業に係る税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、償還完了後の会員の収入が減少する可能性があります。 流動性リスク ファンド持分の流通市場は現在確立されておらず、確立される保証もなく、途中売却することができない可能性があります。また、ファンド持分の譲渡には、TECRAの同意が必要です。ファンド持分を途中売却できたとしても、売却価格が投資元本を割り込み損失を生じるリスクがあります。 ファンド組成会社

会社名 TECRA株式会社 住所 神奈川県横浜市西区みなとみらい2-3-1クイーンズタワーA棟4階 資本金 156,600,000円 代表者 新野 博信 業務管理者 中島 誠 免許 不動産特定共同事業(神奈川県知事第12号)

宅地建物取引業(神奈川県知事(4)第26122号)不動産特定共同事業の種別 第1号及び第2号(電子取引業務を行う) - 概要

- リターン

- スケジュール

- 物件情報

- マーケット

- リスク

- 事業者概要等

先行抽選対象ファンド(全クラス対象)

本ファンドは、ダイヤモンドクラス~エメラルドクラス(全クラス)の会員様を対象として、募集枠の一部を通常の募集に先立ってお申込・入金手続きが可能となる、先行抽選システムを採用いたします。

なお、本ファンドはすべてのクラスのみなさま一律で500口(5,000万円)を上限に口数登録いただけます!

また、当社の先行抽選は、ご当選されただけでは出資は確定せず、ご当選後お申込操作およびご入金手続きをしていただく必要がございます。期限内にお申込操作をお済ませくださいますよう、お願いいたします。当選されてもお申込がない場合は、キャンセルとなりますのでご注意ください。

・会員クラス制度の詳細はこちら

・先行抽選システムの詳細はこちら(「投資機会を逃さないシステム」欄に記載がございます)

※9/4㈭18時より一般募集(先着順)でのお申込も受け付けます

・ファンドお申込操作方法動画はこちら

OME Data Centerプロジェクト

本ファンドは、東京都青梅市にて行うAI推論に特化した次世代型エッジデータセンタープロジェクトを投資対象とするファンドです。

すでに建築確認を取得している土地の購入資金、データセンターを建設するための必要資金をご出資いただきます。

建物建築後、運用期間終了までに土地建物を売却し、配当・元本償還を行います。詳細については、本ページ内「物件情報」および「マーケット」タブをご参照ください。

竣工後の売却を予定しているキャピタルゲイン型ファンド

ファンド組成後、建築確認取得済みの土地を購入し、建物建築を行います。建物は2026年6月下旬に竣工予定です。運用期間終了までに土地建物を売却し、配当・元本償還を行います。また竣工後、運営会社である株式会社Unsung Fieldsと賃貸借契約を結び(フリーレント)、開業準備を行った後運営を開始します。データセンターの運営が開始されている中での販売活動とすることで、好条件での売却を狙います。

リターン

配当予定

1口(10万円)ご出資時の受取配当金額(予定)

配当金額

計算期間

18ヶ月

配当金額

(税引き前)17,250円

源泉所得税

3,522円

配当金額

(税引き後)13,728円

2027年4月20日に配当・元本償還を行います。1口当たりの配当予定金額は17,250円、源泉所得税控除後の配当金額は13,728円を予定しています。

ファンドスキーム

竣工後の売却を予定しているキャピタルゲイン型ファンド

①投資家の皆様から出資金を募集します。

②対象物件(土地)を取得します。

③対象建物の建築工事を行います。

④建物竣工後、データセンターの運営会社である株式会社Unsung Fieldsへ賃貸します(フリーレント)。

⑤一定期間の賃貸後、土地建物を売却します。

⑥投資家の皆様へ配当・元本償還を行います。不動産特定共同事業における分類

不動産特定共同事業(第1号事業・匿名組合型)

出資金と資金使途(予定)

調達資金

出資総額

2,510,800,000 円

優先出資(投資家の皆様)

2,385,200,000 円

劣後出資

125,600,000 円

資金使途

土地 300,000,000円 建築工事費用合計 2,200,000,000円 内訳 設計費用 440,000,000円 建築費用 385,000,000円 電気設備工事(受電設備、非常電源設備等) 640,000,000円 機械設備費用(空調設備、冷却システム設備等) 480,000,000円 防災設備費用(消火設備) 40,000,000円 通信設備費用(ラック、ネットワーク設備等) 155,000,000円 工事予備費 60,000,000円 諸経費・予備費 10,800,000円 合計 2,510,800,000円 期中配当に関する収支の想定内訳

収入

売却代金

3,000,000,000円

プロジェクト費用

土地

300,000,000円

建築工事費用

2,200,000,000円

各種税金

7,000,000円

火災保険料

1,500,000円

諸経費・予備費

7,000,000円

配当

優先出資者配当

411,447,000円

劣後出資者配当

33,053,000円

売却価格について

当社がベンチマークとしている東京都江東区、神奈川県川崎市、千葉県印西市にある同等スペックのデータセンター(年間ダウンタイム10時間未満)では、供給電力1kWあたりの月額賃料が約19,000円です。この水準を基に試算すると、本データセンターでは年間1億7,000万円程度の賃料収入が見込まれます。

また、比較対象となる施設の利回りは4%前後で推移している模様ですが、保守的に6%で換算した場合、当施設の売却価格は30億円前後となることが見込まれます。

本案件については、すでに有力な売却先候補があり、本ファンドの予定売却価格は十分妥当な価格であると判断しています。分配金に関する課税

分配金は雑所得として総合課税の対象となります。事業者であるTECRAにて20.42%の源泉徴収を行い、また、年に一度「年間取引報告書」を交付いたします。

スケジュール

募集スケジュール

先行抽選登録期間 情報公開日~2025年8月28日 先行抽選結果発表日 2025年8月29日15時頃 当選者申込期間※1 2025年8月29日~9月3日 当選者入金期限 2025年9月3日 一般募集期間※2 2025年9月4日~9月19日 ※1:当社の先行抽選対象ファンドは、ご当選されただけでは出資は確定せず、ご当選後お申込操作およびご入金手続きをしていただく必要がございます。期限内にお申込操作をお済ませくださいますよう、お願いいたします。当選されてもお申込がない場合は、キャンセルとなります。

※2:一般募集でのお申込については、お申込時にお送りする「申込完了およびご入金のご案内」にてご案内する入金期限までのご入金をお願いします。想定運用スケジュール

運用期間 2025年9月21日~2027年3月20日 償還および配当日 2027年4月20日 運用期間については、予定期間の終了日より前に対象不動産を売却することにより、元本損失のリスクが軽減される可能性が高いと見込まれる場合やより高い利益の実現が見込まれる場合は、事業者の裁量により、運用期間の終了を早めることがあります。左記の運用期間内に対象不動産の売却が完了しない場合、事業者は本契約の運用期間満了日の遅くとも1ヶ月前に事業参加者に書類または電子情報処理組織を利用した通知をすることにより、本契約の運用期間を延長し、次なる売却先を検討、もしくは、TECRAの固有財産に振り替えることがあります。

物件概要

(土地)

所在地(地番) 東京都青梅市千ヶ瀬町五丁目682-2,684-2,-5 地目 宅地 地積 合計 348.54㎡ 権利の種類 所有権 (建物)

物件名 OME Data Center 所在(地番) 東京都青梅市千ヶ瀬町五丁目682-2,684-2,-5 物件種別 倉庫(PCサーバー室)(予定) 構造・規模 鉄骨造地上1階建(予定) 延床面積 233.89㎡(予定) 建築確認番号 第ERI-25020965号(令和7年7月30日) データセンターの主なスペック(予定)

項目 仕様 補足 空調方式 液冷チラー方式N+1 水や冷媒を使って効率的に熱を取り除く冷却方法。電力効率が高く、大量の熱を安定的に処理することが可能。N+1とは、必要な冷却能力を満たす台数(N台)に加えて予備1台を設置することで、万が一1台が故障しても全体の冷却能力を維持するもの。 最大受電電力 1.99メガワット データセンター全体で使える最大電力。多数のサーバー運用が可能。 UPS N+1冗⾧構成 無停電電源装置。停電や電源トラブル発生時に、接続された機器へ一時的に電力を供給する装置。必要な台数(N台)のUPSに加えて予備1台を設置し、万が一1台が故障しても電力供給が途絶えないように安全性を確保する。 火災対策 火災予兆検知システム 煙や熱の変化を早期に検知し、火災を未然に防ぐ装置を設置。 N2ガス消火設備 窒素を使って火災を消火するシステム。環境に優しく、精密機器等を守るために使われることが多い。 マーケット

急成長するデータセンター市場

データセンターはインターネットやAIの計算処理を行う専用施設です。メール送受信や動画視聴、AIチャットなどの操作はすべてデータセンター内で処理されています。

世界のデータセンター市場は急成長中で、2024年の約6,400億ドルから2032年には9,700億ドルへと拡大することが予測されています。

企業やサービスの安定した高速処理には、信頼性と安全性に優れたデータセンターが不可欠であり、データセンター市場の急成長はAIやクラウドサービス利用の急増を反映しています。

AI時代は「推論」へ 求められる日本のエッジデータセンター

AIの処理には「学習」と「推論」の2つのフェーズがあり、近年は生成AIの発展により「学習」から「推論」へと処理の中心が移っています。従来型の「学習」を得意とする大規模データセンター(ハイパースケールデータセンター)に対し、「推論」はユーザーの近くでリアルタイムに処理することが求められ、都市圏近郊に設置される小~中規模のエッジデータセンターの必要性が高まっています。

OME Data Centerの特徴・強み

都心から近く災害リスクの低い堅実な立地

本データセンターは東京・大手町から約45km、低レイテンシ(遅滞の少ない)通信で都心と直結する好立地に位置します。武蔵野台地に位置し、水害・地震リスクが極めて低い災害安全性の高いエリアです。

有力企業との協業による安心の運営体制

TECROWDでは、データセンターの開発・運営にあたり、株式会社Unsung Fieldsと協業を行っております。

同社はAI処理特化型の次世代データセンターを企画・設計するスタートアップで、北米のAI半導体分野のリーディングカンパニーであるTenstorrent Inc.や国内大手メーカー関連会社等と資本業務提携しており、今後更なる成長が見込まれる企業です。

本データセンターはTenstorrent Inc.製サーバーを採用し、AI推論特化型の次世代エッジデータセンターとして設計され、建物完成後、Unsung Fields社へ賃貸し、データセンター運営を行う予定です。

参照

株式会社Unsung Fields

株式会社Unsung Fields

Tenstorrent Tenstorrent

Tenstorrent Tenstorrent

iFIND株式会社 iFIND株式会社|DX主体のデジタルソリューションカンパニー

株式会社Unsung Fields Unsung FieldsとTenstorrent、資本業務提携を発表

株式会社Unsung Fields Unsung FieldsとTenstorrent、資本業務提携を発表

株式会社Unsung Fields Unsung Fields、アイリスオーヤマのAI 活用推進を担うiFINDと資本業務提携を締結

株式会社Unsung Fields Unsung Fields、アイリスオーヤマのAI 活用推進を担うiFINDと資本業務提携を締結

Tenstorrent Tenstorrent Galaxy

Tenstorrent Tenstorrent Galaxy

この商品のリスクに関するよくある質問と当社の対応

売却代金が下振れるリスクはありますか?

物件売却時に売却額が想定を下回った場合、配当の減少や、元本割れが生じるリスクがあります。本ファンドでは優先劣後構造を採用しており、元本償還時の売却代金が元本を割り込んだ場合でも劣後出資分から損失を負担させることにより、元本割れリスクを軽減しております。

売却活動が難航した場合はどうなりますか?

既に当該不動産の売却先マーケティングを行っており、有力な売却先候補があります。万一、当該候補との商談が破談となった場合でも、データセンターのニーズや利回り等の投資不動産としての魅力からして適切な価格での売却は十分可能であると判断しています。販売活動の進捗によっては、ファンドの運用期間を延長しながら新たな売却先を探すか、TECRAの固有資産に振り替えて配当・元本償還を行う可能性もあります。

この商品に関するリスク

元本割れリスク ファンドは会員様の投資の元本を保証するものではありません。ファンドの収益性、利益の分配、資産の分配は保証されていないため、以下に記載の各リスクに加えて、「契約締結前の書類」に記載されているリスクにより、会員様の投資元本が毀損する可能性があります。また、一部の投資案件は、当初はほとんど収益をもたらさず、存続期間の終盤になって初めて収益をもたらす可能性があります。 関係者のクレジットリスク 本事業の事業者であり、且つ対象不動産の所有者であるTECRA株式会社(以下「TECRA」といいます。)や、対象不動産の賃借人、転借人(存在する場合)、および各対象不動産の管理・運営受託者等(以下「スキーム関係者」といいます。)の事業や財産の状況が変化したりすることにより、ファンドの運営が著しく阻害され、利益が減少したり、費用の増加が起こる可能性があります。

また、TECRAは、ファンドに関し生じた余裕金(対象不動産を管理運営する中に発生する資金等を指します。)を、金融機関への預金等により運用します。そのため、当該金融機関の破たん等により損失を被ることがあります。スキーム関係者の倒産手続き等開始に伴うリスク スキーム関係者に対する破産等の倒産手続の申立てが行われ、またはスキーム関係者の資産に対する仮差し押さえ、差し押さえ、または同様の処分が行われた場合、ファンドの運用が著しく阻害され、利益が減少するか、費用が増加する可能性があります。 システムリスク ファンドに関する取引はインターネットを利用しており、また、ファンドに関連する事務は、TECRAまたはその業務委託先が運営するシステムによって行われます。そのため、通信障害、システム障害等により、約定、取引、入出金や配当スケジュール等に悪影響を及ぼす可能性があります。 不動産に係るリスク 不動産価格は、経済市況、不動産市況、など多くの要因の影響を受けます。また、地理的固定、不動性、永続性、個別性などの不動産の特性により、一般に、不動産は流動性が相対的に低い資産として理解されています。これらの不動産の特性により、当初想定していた時期・価格・条件で対象不動産を売却することができず、ファンドの利益に悪影響を与えるリスクがあります。また、対象不動産が未完成物件の場合、工事期間の遅延、コストの高騰、建設および施設運営に必要な許認可の取得不能などにより、当初の予定よりも完成が遅れ、または物件が完成せず、投資の元本が失われる可能性があります。さらに、建物の施工を受託した建築会社またはその下請業者において建物が適正に施工されない可能性や、建築資材の強度・機能等の不具合や基準不適合である可能性があります。 賃貸物件に関するリスク 対象不動産をテナント(賃借人)に賃貸する場合、テナントの業績や財政状態の悪化によっては、ファンドが受け取るべき家賃を受け取れず、会員に対しての配当を行えないおそれがあります。また、運用期間中の空室発生や競合物件とのテナント獲得競争による賃料の引き下げ等により、ファンドの利益が悪影響を受けるリスクがあります。更に、対象不動産について想定外の修繕費用等が発生した場合には、分配金及び元本が悪影響を受けるリスクがあります。 価格下落リスク 会員が保有するファンド持分の客観的な価値は、不動産市場における相場その他の指標の変化や、対象不動産の価格の下落、当社の業務、財産の状況等により、減少するおそれがあります。 中途解約等の禁止 クーリングオフ期間経過後は、会員様は、やむを得ない事由が存する場合、または契約成立前書面の「22.本契約の解除等」に記載された要件を満たさない限り、契約を解除又は中途解約することはできません。 自然災害リスク 大規模な自然災害が発生して不動産市場に影響を及ぼした場合、または自然災害が対象不動産に直接影響を及ぼした場合、ファンドにおける収益の減少または費用が増加するリスクがあります。 運用期間の長期延長リスク 不動産市場の状況その他の状況に応じて、TECRAはその裁量により当初想定された投資期間を延長する場合があります。延長期間は、契約成立前書面の「対象不動産に関する不動産取引の詳細」の「不動産取引の終了予定日」に定められています。また、延長を行ったとしても、売却時の不動産市況によっては、当初の予想売却価格で対象不動産を売却できない可能性があり、出資金の元本割れとなるリスクがあります。 法規制に関するリスク ファンドまたは不動産に影響を与える可能性のある国内外の法制度が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、ファンドの利益の減少または費用の増加をもたらす可能性があります。 税制に関するリスク ファンドまたは不動産に影響を与える可能性のある国内外の税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、税金や公租公課の負担が増え、その結果、ファンドの利益に悪影響が及ぶ可能性があります。また、クラウドファンディング事業に係る税制が制定または変更された場合(行政当局の見解の変更、新たな見解の公表等を含みます。)、償還完了後の会員の収入が減少する可能性があります。 流動性リスク ファンド持分の流通市場は現在確立されておらず、確立される保証もなく、途中売却することができない可能性があります。また、ファンド持分の譲渡には、TECRAの同意が必要です。ファンド持分を途中売却できたとしても、売却価格が投資元本を割り込み損失を生じるリスクがあります。 ファンド組成会社

会社名 TECRA株式会社 住所 神奈川県横浜市西区みなとみらい2-3-1クイーンズタワーA棟4階 資本金 156,600,000円 代表者 新野 博信 業務管理者 中島 誠 免許 不動産特定共同事業(神奈川県知事第12号)

宅地建物取引業(神奈川県知事(4)第26122号)不動産特定共同事業の種別 第1号及び第2号(電子取引業務を行う)

- 概要

- リターン

- スケジュール

- 物件情報

- ねこべやとは

- マーケット

- リスク

- 事業者概要等

先行抽選対象ファンド

【ダイヤモンドクラス+初めて投資の方対象】

本ファンドは、ダイヤモンドクラスおよびこれまでご投資されたことが無い会員様を対象として、先行抽選システムを採用いたします。

・先行抽選システムの詳細はこちら(「投資機会を逃さないシステム」欄に記載がございます)

当社の先行抽選は、ご当選されただけでは出資は確定せず、ご当選後お申込操作およびご入金手続きをしていただく必要がございます。期限内にお申込操作をお済ませくださいますよう、お願いいたします。当選されてもお申込がない場合は、キャンセルとなりますのでご注意ください。

※10/9㈭18時より一般募集(先着順)でのお申込も受け付けます

・会員クラス制度の詳細はこちら

・ファンドお申込操作方法動画はこちら

・申込デモ画面こちら

本ファンドの概要

本ファンドは、猫専用個室ペットホテル ねこべや5棟を投資対象とします。

土地および建物の取得資金、改装工事費用等を募集し、物件取得後に、ペットホテル用にリノベーション工事を実施します。改装工事完工後、再度インカムゲイン型ファンドを組成し、本ファンドは償還する予定です。外部へ売却したうえで、償還を行う可能性もあります。

短期運用のキャピタルゲイン型ファンド

ねこべや5棟の土地および建物の購入資金、建物の改装工事に必要な資金をご出資いただくファンドです。改装工事完了後に、運営会社である株式会社ペチカと賃貸借契約を結び(フリーレント)、開業準備を行った後運営を開始します。その後、新ファンドの再組成もしくは売却を行い、配当金支払および元本償還を行います。

リターン

配当予定

1口(10万円)ご出資時の受取配当金額(予定)

| 配当金額 | |

| 計算期間 | 6ヶ月 |

|

配当金額 (税引き前) |

5,250円 |

| 源泉所得税 | 1,072円 |

|

配当金額 (税引き後) |

4,178円 |

2026年5月20日に配当・元本償還を行います。1口当たりの配当予定金額は5,250円、源泉所得税控除後の配当金額は4,178円を予定しています。

ファンドスキーム

短期運用のキャピタルゲイン型ファンド

①投資家の皆様から出資金を募集します。

②対象物件(土地・建物)を取得します。

③対象建物のリノベーション工事を行います。

④リノベーション工事完工後、ねこべやの運営会社である株式会社ペチカへ賃貸します(フリーレント)。

⑤一定期間の賃貸後、新ファンドを組成もしくは対象物件を売却します。

⑥投資家の皆様へ配当・元本償還を行います。

不動産特定共同事業における分類

不動産特定共同事業(第1号事業・匿名組合型)

調達資金および資金使途(予定)

調達資金

出資額

優先出資(投資家の皆様)

535,500,000円

劣後出資

29,900,000円

合計

565,400,000円

資金使途

| 物件取得費用(5棟合計) | 353,200,000円 |

|---|---|

| 改装工事費(5棟合計) | 192,500,000円 |

| 諸経費・予備費 | 19,700,000円 |

| 合計 | 565,400,000円 |

期中配当に関する収支の想定内訳(年間)

収入

売却代金

628,500,000円

プロジェクト費用

物件取得費用(5棟合計)

353,200,000円

改装工事費(5棟合計)

192,500,000円

各種税金

13,525,000円

火災保険料

500,000円

諸経費・予備費

7,500,000円

配当

優先出資者配当

28,113,750円

劣後出資者配当

16,533,976円

分配金に関する課税

分配金は雑所得として総合課税の対象となります。事業者であるTECRAにて20.42%の源泉徴収を行い、また、年に一度「年間取引報告書」を交付いたします。

スケジュール

募集スケジュール

| 先行抽選登録期間 | 情報公開日~2025年10月2日 |

|---|---|

| 先行抽選結果発表日 | 2025年10月3日15時頃 |

| 当選者申込期間※1 | 2025年10月3日~10月8日 |

| 当選者入金期限 | 2025年10月8日 |

| 一般募集期間※2 | 2025年10月9日~10月20日 |

※1:当社の先行抽選対象ファンドは、ご当選されただけでは出資は確定せず、ご当選後お申込操作およびご入金手続きをしていただく必要がございます。期限内にお申込操作をお済ませくださいますよう、お願いいたします。当選されてもお申込がない場合は、キャンセルとなります。

※2 出資金の入金期限は、お申込日の翌営業日から起算して2営業日以内です。(例:申込日10/9㈭→入金期限10/14㈫)

詳細はお申込時にお送りする「申込完了およびご入金のご案内」にてご確認ください。